美债标志性事件!美股的噩梦才刚刚开始

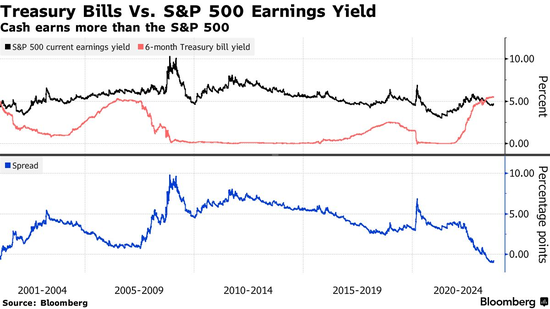

目前,6个月美国国库券的收益率约为5.5%,为2001年以来最高,而标普500指数的收益率约为4.7%。根据外媒汇编的数据,这是自2000年以来现金资产相对于股票的最大优势。

这道出了资金经理们今年最急需解决的问题之一:是捏着鼻子跳进仍然昂贵的美股市场,还是躲在现金里冒着错过任何反弹的风险?

随着美联储在更长时间内保持高利率的决心在市场心理中不断扎根,越来越多的投资者选择了后者。

现在的美股不值得冒险

他们纷纷涌入的是短期国库券,这种债券的信用风险几乎为零。根据Strategas证券公司ETF和技术策略师Todd Sohn编制的数据,货币市场基金的资产在本月创下了5.6万亿美元的历史新高,而在过去的三个月里,大约有170亿美元涌入了现金类的ETF,因为投资者在寻找高收益。

周二,随着美国债券收益率从十年高位短暂回落后继续上升,美股对于投资者的吸引力再次消失。10年期美债收益率一度触及4.56%,为2007年以来的最高水平。与此同时,标普500指数和纳斯达克100指数分别下跌超过1%。

奈德-戴维斯研究公司(Ned Davis Research)首席美国策略师Ed Clissold说:“股票现在比现金贵多了。你真的必须努力找到能够快速增长的公司,才能证明拥有股票这种风险资产是合理的,而不是仅仅是持有现金,去赚取5.5%的无风险收益”。

虽然今年迄今为止美股仍保持两位数的涨幅,但这一逻辑已拖累标普500指数在9月份下跌了5%,使该指数有望创2023年以来最差的月度表现。上周,美联储主席鲍威尔表示,美联储将在“一段时间内”保持限制性政策,以推动通胀回到2%的目标,在此过程中,借贷成本将居高不下。

GuideStone资本管理公司总裁兼首席投资官David Spika说:“如果我能在无风险投资中赚取5.5%的收益,特别是如果我相信股市会有很大的波动,那是绝对可行的。好消息是,投资者还有其他选择——你不必承担股票市场的风险,你可以从固定收益和货币市场的收益率中获益”。

利率的上升正在提升现金的诱惑力,这也是目前困扰美股牛市的最大担忧之一。随着经通胀调整后的收益率徘徊在十年来的高位附近,融资成本越来越高,可能会给大小公司带来压力。这加剧了人们对科技股的担忧,因为它们的长期盈利前景现在必须以更高的利率来折现。

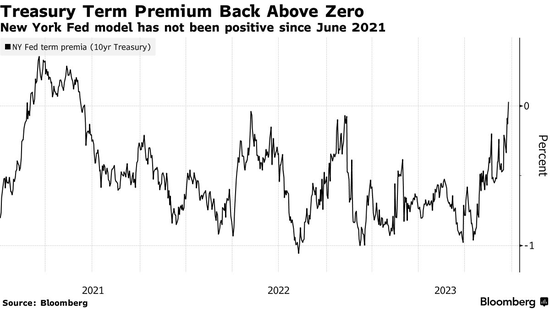

美债期限溢价2021年以来首次转正

短期债券收益率飙升的同时,衡量长期债券投资者获利水平的一个关键指标也自2021年6月以来首次转为正值,反映了较长期限美国国债收益率的急剧上升。

纽约联储的10年期美债溢价指数在过去七年的大部分时间里一直为负值,但在本周一转为正值。该指数估算的是美国国债收益率超出短期利率预期路径的幅度。

在美联储即将完成加息的预期下,美国国债收益率曲线正在陡峭化,10年期美债收益率自2007年以来首次超过4.5%。这一趋势得益于为巨额政府赤字融资的美国债务供应增长。

前加拿大央行官员、现贝莱德投资研究所(BlackRock Investment Institute)负责人Jean Boivin说,“在美国,基于财政政策的更高期限溢价风险更大”,“持有长期债券的风险更高”。

这一溢价在2020年曾达到了一代人以来的最低点——1.67%,部分原因是通胀下降使投资者愿意接受较低的长期收益率。自2016年以来的大部分时间里,该溢价还受到美联储购买政府债券这一货币政策设置的遏制。

2021年,当经济乐观情绪推动较长期限收益率走高时,该指标连续几个月恢复为正值。随后,由于预期美国将于2022年3月开始加息,短期收益率相对于长期收益率走高,期限溢价随之下降。

在美国国债市场上,通胀保值债券和名义债券收益率的上升表明,对更多补偿的需求与其说是源于通胀前景,不如说是源于在经济条件和债务供应增加的情况下对无风险利率的假设。

长端美债利率持续上行,会压制全球风险资产价格。

在此背景下,对冲基金正在加大对美股的做空押注,使净杠杆率降至自新冠疫情爆发以来的最低水平。与此同时,高盛一篮子抛售最多的股票本月跌幅超过11%,让空头获得了丰厚的利润。

由于劳动力市场依然强劲,通胀高于美联储的目标,决策者在上周的政策会议上预测的降息次数将少于之前的预期。CreditSights Inc.信贷战略全球主管Winnie Cisar说,在可预见的未来,现金收益率应会保持吸引力。

“只要美联储维持高利率,现金就是王道”,Cisar说,“如果你完全相信美联储在其经济预测摘要和声明中所说的话/所传递的信息,那么现金将可能成为大赢家”。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47