上涨337%后,C3.ai从小甜甜变成了牛夫人

C3.ai深受人工智能炒作的影响,此前一度大涨。而最近,在热度退去后,公司的基本面反而暴露了许多问题。一起来看看外国分析师是怎么评价它的。

作者:Star Investments

C3.ai可能是2023年全球对生成式人工智能和大语言模型的最大受益者之一,OpenAI在发布ChatGPT后,该技术变得非常流行。到2023年6月16日,该股从年初的起始点上涨了337%,主要是基于对生成式人工智能的炒作。然而,现有投资者可能出于多种原因想要出售这支股票,其中包括其基本面不能证明其升至如此高度的合理性。

在人工智能热潮逐渐褪去后,截至2023年9月22日,C3.ai的股价已从其52周高点下跌了50%。对于目前的投资者来说,最糟糕的部分可能是其股价下跌可能会继续,因为生成式人工智能技术可能尚未准备好投入实际使用。CNBC在2023年2月由Celesta Capital主持的一次会议中报道,Alphabet董事会主席约翰·亨内西表示,“生成式人工智能距离成为广大公众真正有用的工具还需要一到两年的时间。”因此,如果由于技术缺陷,生成式人工智能的采用在某个时刻停滞不前,投资者不应感到意外。

一些分析师,如BCA Research的首席策略师达瓦尔·乔希,认为最近的生成式人工智能革命可能会演变成“上世纪90年代互联网泡沫那般。” 达瓦尔·乔希认为,生成式人工智能公司必须在业务周围建立“护城河”,以防止竞争对手进入,以避免第二次互联网泡沫的发生。在C3.ai能够重新加速营收增长并显示其能够实现可持续盈利之前,其是否能够建立“护城河”并与竞争对手区分开来将受到质疑。到目前为止,其最近的业绩令投资者感到失望。

当该公司于2023年9月6日发布其最新财报时,股价下跌超过12%,因为投资者对报告的几个方面感到失望,并提出了公司当前估值是否合理的问题。C3的未来可能并不会很美好,因为有人疑问是否在未来几年内能够显示足够的营收增长来证明投资的合理性。

这支股票引起了空头卖家的兴趣

随着2023年1月生成式人工智能泡沫的膨胀,空头卖家开始大量卖空这支股票。下图显示,C3.ai的流通股中,被卖空的比例现在为30.38%,表明市场对该公司持有高度负面的情绪。

在三月和四月,Kerrisdale Capital和Spruce Point Management发布了负面报告,批评了该公司,涵盖了从财务会计的可疑性到指责一些管理层和董事会成员的过去不端行为。Kerrisdale Research在其报告中呼吁股价下跌至每股12美元,较9月21日的收盘价25.65美元下跌了53.2%。此外,Reckstin Family Trust在三月份提起了一起集体诉讼,指控公司管理层隐瞒了其与Baker Hughes的合资关系在首次公开发行时正在下滑。由于与Baker Hughes的合资关系对该公司的未来营收构成了重要来源,关系的恶化可能会对C3.ai的未来营收产生影响。

尽管C3.ai迅速驳斥了许多空头卖家关于财务会计的指责,通过在其IR网站上发布回应信,声称第三方法律公司和会计公司审查了这些指控,并认为两份空头报告都没有根据,但来自空头卖家的关注给该公司蒙上了一层阴影。

为什么一些人相信这家公司的长期上涨潜力

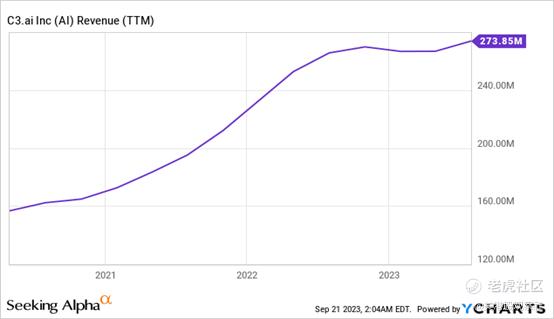

然而,一些投资者相信这家公司,因为它是企业人工智能领域的领先玩家,这是它在2009年首创的软件类别。国际数据公司预测,到2026年,人工智能软件市场的收入将增长到约7910亿美元。截至第一季度,该公司仅实现了2.7385亿美元的过去十二个月(TTM)营收。因此,该公司处于一个早期的机会阶段,仅占其市场份额的一小部分。

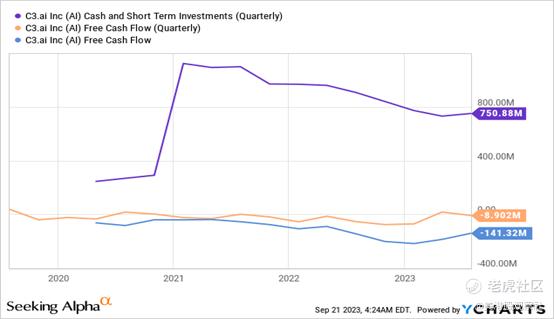

尽管公司仍然没有盈利,自由现金流为负数,但它并未陷入财务困境。该公司在第一财政季度结束时持有7.5088亿美元的现金、现金等价物和短期投资。它没有长期债务。公司过去十二个月的自由现金流为负1.4132亿美元,管理层预计,公司将在2024财政年第四季度之前产生持续的正自由现金流。因此,C3.ai不应该在不久的将来筹集资金来维持业务运营,也没有近期的压力来提高其盈利能力。它可以进行长期规划。

此外,该公司在9月6日发布的第一季度财报中连续第三季度超过了分析师的营收和盈利预期。尽管在公司的过去两份财报中,它预测未来的营收增长和利润增长速度较多数增长投资者希望的要慢,但对AI应用的兴趣和需求似乎是真实的。最近的麦肯锡研究显示,90%的商业领导者认为他们的公司将在未来两年内使用生成式人工智能解决方案。在公司的2024财年第一季度财报电话会议上,首席执行官Tom Siebel继续表达了这一观点,他说:

对人工智能的兴趣以及将人工智能应用于企业和政府流程的兴趣前所未有。业务查询正在增加。机会管道正在增长,需求正在增加。C3.ai在服务这一不断增长的需求方面处于有利地位,我们拥有经过验证的人工智能平台、应用、全球覆盖以及庞大的全球生态系统。

来源:C3.ai 2024财年第一季度财报电话会议记录

如果这一声明被证明是正确的,并且能够将这种需求转化为销售。那么C3.ai的营收增长在未来几年内应该会显著加速,这是其当前投资者所押注的。

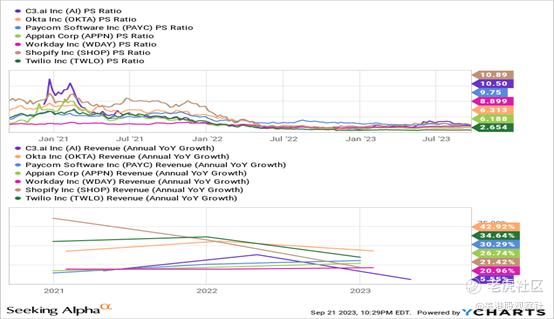

缺点:估值较低

市场对C3.ai的估值为10.50的市销率,与所处行业的3.18的平均市销率以及标普500指数的2.42的市销率相比较高。您可以质疑该股票的当前估值,因为在报告其2023财年业绩时,其仅实现了微弱的5.55%的年度营收增长率。以下图表显示了在软件/云领域提供更强大的年度同比营收增长率和更好估值的更好选择。

最糟糕的部分是,投资者不应该指望这家公司的营收增长在不久的将来会有显著的改善。C3.ai的2023财年第四季度财报和2024财年第一季度财报预计,2024财年的营收将达到2.95亿至3.20亿美元,这意味着在2023财年2.668亿美元的营收基础上,营收增长率为15.25%,这令标普全球市场情报和FactSet的分析师感到失望,他们预计增长将加速至19%至20%左右的范围。此外,一些分析师对公司近期开始从订阅型业务模式向更多的消费型业务模式过渡的能力表示怀疑。虽然这种业务模式的变化可能有益于长期的营收增长,但它可能导致在短期内继续低于分析师的预期,市场可能会进一步惩罚该股。

公司的一些其他问题

首席执行官汤姆·西博尔在2023年第四季度财报电话会议上表示,公司计划在2024财年结束前实现可持续的非通用会计原则(non-GAAP)盈利,从而激发了投资者对短期盈利能力的希望。然而,公司很快就改变了实现盈利的计划。

在2024财年第一季度报告中,管理层将盈利预测推迟到2025财年的某个时间点。公司希望在生成式人工智能机会上投入更多,因为这可能是一项具有巨大改变性的技术;因此,管理层认为推迟盈利计划以今天投入更多以实现未来的额外营收增长是合理的。股票在财报后下跌,因为一些投资者不喜欢公司放弃了在2024财年第四季度实现非通用会计原则盈利的承诺。

此公司还有一个过度承诺和未能兑现的历史。例如,几年前,C3.ai在大流行前的营收增长率超过了70%,而在大流行期间,增长率下降到了10%。在2020年接受《巴伦》采访时,首席执行官汤姆·西博尔表示:

我们的机会管道增长的速度比以往任何时候都要快。走出这场大流行,我们将看到一家公司不再以70%或80%的速度增长,绝不可能,但我们将成为增长最快的软件公司之一。

来源:《巴伦》采访

然而,尽管管理层在过去三年中不断重申对AI应用的高需求,但C3.ai尚未重返软件公司的高增长。此外,一些人指责该公司缺乏明确的目标。该公司于2009年成立,最初是一家为企业应用提供软件平台的公司,支持弹性云计算、大数据、物联网(IoT)和预测性分析。

2013年,该公司开始为能源和公用事业行业创建技术产品,并将其更名为C3 Energy。由于其与能源和公用事业公司的大部分工作涉及物联网,因此在2016年,C3 Energy宣布已将其名称更改为C3 IoT。当时,物联网是最新的技术潮流,该公司将其业务重点放在了读取和分析传感器和智能电表的数据上。

2019年,随着投资者对人工智能的兴趣越来越多,而对物联网的兴趣减少,该公司将其名称更改为C3.ai。现在,生成式人工智能已经成为一个热门词汇,管理层的大部分评论都集中在生成式人工智能机会上,这引发了人们对该公司是否只追逐最新技术潮流的质疑。尽管存在大肆宣传,但生成式人工智能和大型语言模型可能需要一些时间来证明其实用性,或者由于存在一些技术缺陷,该技术可能对某些应用不可行。生成式人工智能可能会产生错误信息,如果依赖于此信息,可能会对公司或个人造成问题。生成式人工智能还存在安全风险、隐私问题和侵犯版权问题。已经有一些公司对人工智能公司提起了侵犯版权诉讼。

未来如何?

如果对生成式人工智能应用的需求成真,C3.ai有巨大的上涨潜力。然而,明智的做法是,在这个阶段,生成式人工智能仍在开发中,可能无法实现。这家公司属于投机性质,没有确定的事情。即使技术得以实现,公司最终加速营收,投资者也可能需要多年时间才能在高估值下收回投资成本。

$C3.ai, Inc.(AI)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47