BTC减半一定会涨吗?如果牛归 怎样找下个百倍币?

比特币第一次减半发生在2012 / 11 / 28,减半后到最高点上涨约90 倍(历时约一年)。

比特币第二次减半发生在2016 / 07 / 09,减半后到最高点上涨约30 倍(历时约一年又五个月)。

比特币第三次减半发生在2020 / 05 / 11,减半后到最高点上涨约8 倍(历时约一年又六个月)。

比特币第四次减半预计会发生在2024 / 4 月底。

比特币减半是什么?

比特币减半指的是比特币挖矿的区块奖励会减少一半。比特币是透过去中心化区块链运作的加密货币,没有中心化机构控制,由矿工自主参与挖矿来协助比特币运作,矿工参与的主要诱因就是区块奖励。比特币发行上限为2100 万颗,这数字是固定的不会改变,控制总量的方式就是每四年一次的区块奖励减半。

初始区块奖励:每个区块50 颗比特币

第一次减半> 减少为每区块25 颗

第二次减半> 减少为每区块12.5 颗

第三次减半> 减少为每区块6.25 颗

第四次减半> 减少为每区块3.125 颗

目前比特币发行总量已经来到1948 万左右,还没被挖出的比特币只剩下一百多万颗,预计会在2140 年全数被挖出来。

比特币被挖完了怎么办?矿工没钱赚会解散不玩了吗?没有区块奖励还有交易手续费,只要有人使用比特币区块链,矿工就依然有利可图。

比特币减半一定会涨吗?

这没有人能说得准,但可以先思考为什么比特币减半会涨?

为什么比特币减半会涨?供应减少+ 需求增加+ 宏观环境

比特币采取的是POW (工作量证明) 共识机制,要挖矿必须投入算力,并动态调整挖矿难度,挖的人少就变简单,挖的人多就变难。随着愈来愈多人投入比特币挖矿,挖矿难度持续上升。

挖矿难度上升会怎样?意味着矿工要投入更多资源才能挖到矿,要投资更高级的矿机,投入更高的电费,这都代表挖矿成本的提高。但每四年一次的比特币减半,给矿工的区块奖励直接减少一半,成本逐渐提高,能挖到的比特币却减半了。

有个说法是,比特币的价格如果没上涨,矿工挖矿就不划算,比特币价格一定要高于挖矿成本,所以比特币非涨不可!

这说法不完全正确,假设比特币币价低于挖矿成本,矿工可以关机不挖,随着愈来愈多矿工关机,挖矿难度会下降,挖矿成本就会降低,重新找到平衡点。

挖矿成本或许不足以说明比特币上涨的原因,也许还是回归价格波动的本质:供需。

比特币减半意味着比特币供给减少,如果市场上的需求增加,供需不平衡之下就会上涨。第一次减半年代已久远,第二次减半后发生的是ICO 热潮,带动大量的资金进入加密货币领域,第三次减半后是DeFi Summer,又一波区块链新应用带动大量资金入场。

加密产业有突破性的发展带动大量需求,加上比特币供给减半,这可能是合理一点的理由。再加上宏观环境因素,上一波减半行情,刚好对应到全球肺炎疫情之后的美国联准会大放水,降息+ QE,市场上充满流动资金,同时期全世界风险资产几乎都在上涨。

2024 牛回速归?聪明布局获得高收益

延续上一段,2024 比特币第四次减半,表示比特币供应量会再度减少,但到底会不会涨还是得考量另外两个部分:需求有没有增加?宏观环境如何?

下波牛市启动条件一:有新的资金进入加密货币领域

需求才会增加,对此币圈的说法是:需要有新的叙事。

有新的应用或生态爆发,才会带动更多资金涌入币圈,才会推动大量需求,前几次牛市走过这些叙事:ICO、公链之战、DeFi、NFT … 叙事当然不是突然出现,而是经过一段时间的累积酝酿,时机成熟后才爆发,那现在观察的到有哪些可能的潜在叙事吗?

如果只聚焦在可能带动外部资金入场的相关叙事,现在就可以密切注意的有两大项,其一正在观察中,关于比特币ETF 的通过,其二已经发生正在累积中,关于RWA,真实资产上链,资产代币化。

这两个都是会带动大量资金进入加密货币领域的新叙事。至于上一波叙事也没有消失,只是熊市期间沉淀整理,下一波也许又有爆发。

下波牛市启动条件二:宏观环境搭配

叙事之外,宏观环境也必须搭配,随着加密货币逐渐进入传统金融圈视野,加密货币逐渐成为主流投资圈也会考虑的标的,现阶段加密货币已愈来愈难走出完全自己的独立行情,跟美股或其他风险资产的相关性愈来愈高。

目前美国联准会的升息循环或许正慢慢进入尾声,也许在一年到两年后会重新开始下一波降息循环?这点目前未知,只能密切观察。

宏观资金松紧之外,还有各国政f对于比特币的态度,是否有更多国家将比特币列为法定货币?是否有更多金融服务接受比特币作为支付工具?是否有更多政f接受加密货币作为一种资产形式?

加密货币牛市能有多疯狂?

太久远以前就先不提,只看上一轮牛市(2021-2022) 的话,那次比特币已经是第三次减半,比特币最高上涨了八倍,比特币毕竟已经是加密货币第一大币,市值也已经很高,不太可能再动不动涨几十倍,那其他币呢?

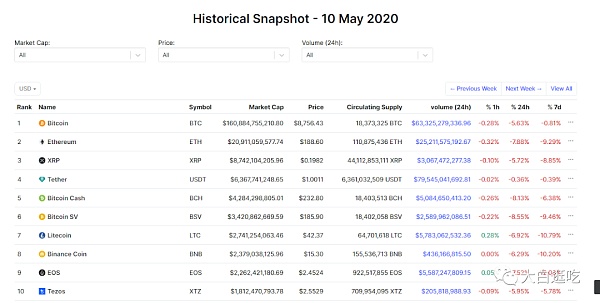

这是比特币第三次减半前一天的历史快照

当天以太币ETH 价格为$188.6,在一年半之后创下$4878 的历史高价,一年半上涨了2486%,大约25 倍,而这不是才刚起步的小币,是当时就已经是第二大的以太币。

如果再往下看一点,当时排名第十三的Cardano,艾达币ADA,当天价格为$0.04768,也是大约一年半后创下$3.09 的历史高价,一年半内上涨了6380%,将近64 倍。

如果往更小的币找那涨幅更可观,目前排名第十大,非常知名的公链币SOL,当时才刚上市没多久,这天的价格才$0.6,也是在大约一年半之后达到$259.96 的历史高价,涨幅4322%,超过四百倍。

上轮牛市有多少百倍币?

上一轮2020 - 2021 的牛市期间,在市值前600 大的加密货币中出现了61 个百倍币。

每一轮牛市的百倍币也许都有些不一样,但是百倍币在加密货币里并不是神话,而是真实会发生的,机率也不低,前600 大中出现了61 个,只是随着市场逐渐成熟,监管逐渐到位,理论上百倍币出现的机率会愈来愈低。

怎么找下一个百倍币?

百倍币当然可遇不可求,但有些方式能提高遇到百倍币的机率。这边用两个方式来试着筛选出有潜力的百倍币,其一是市值,其二是赛道类别。

找到百倍币的第一道过滤:市值MC / 全稀释估值FDV

比特币目前总市值为5000 亿美金左右,如果再涨一百倍,市值会突破50 兆美金,这数字是目前美元M2 供应的两倍以上,比特币会直接成为全球第一大货币。

以太币目前总市值接近2000 亿美金,如果再涨一百倍,20 兆美金市值,当下全球第一大企业苹果的总市值也仅有2.6 兆美金。

以上这两个数字是想表示,市值有上限,市值如果已经很巨大,继续上涨会愈来愈困难,想找还能上涨一百倍的百倍币,就不太可能往市值已经很大的项目去找。

加密货币因为有不同发行规划的原因,除了考量市值,有时候考量FDV 会更准确。

市值MC = 币价x 发行量

完全稀释估值(FDV),币价x 包含未来会发行的最大发行量

市值多大叫做太大?

保守一点的估计方式:参考上一轮牛市时同类龙头市值,然后除以一百。

举例:

假设想找到下一个公链项目百倍币,参考同类龙头,目前公链领域龙头就是以太币,前几大另外还有BNB、ADA、SOL 等,参考这几个公链头部项目在上一轮牛市时的最高市值,当时最高是以太币达到约5000 亿美金市值,其他几个约700-800 亿美金左右,保守抓低点作为参考,700 亿美金再除以一百= 7 亿美金。

第一个过滤指标就出来了,找目前市值(MC) 在7 亿美金以下的公链项目,更保守一些的话最好是找全稀释估值(FDV) 在7 亿美金以下。

小提醒:如果是没有最大发行量限制,没有FDV 数值的项目,就必须密切关注该项目的代币发行状况,通膨是否严重?如果发行量没有良好控制,增发过快,就算牛市之下市值有所增长,也可能是因为发行数量增加而不是币价上涨。

超过这个数值不表示不会涨,只是表示因为市值已经过大,上涨空间要达到百倍的难度更高。不同类因为市场规模不同,能承受的市值上限也不同,例子中的7 亿是根据公链类计算出来的,不同领域类别的项目建议参考同类龙头计算。

找到百倍币的第二道过滤:赛道类别

一个项目能够上涨百倍,一定是基于某种爆发的成长,也许是生态应用或营收获利,而这通常更会发生在有需求有规模的领域中。

加密货币只是一种资产形式,其中还有多个应用类别,有些类别本身就有比较大的市场规模,有些比较小或是面对比较困难的市场拓展。要正确预测下一个会爆发的赛道类别很困难,未知的事物很难掌握,但有些是已知有需求有规模的,比较简单的方式是在这种赛道类别中找寻下一个有潜力的新兴项目。

能排进前面的大币,自然表示这些类别具有一定的市场规模。

整理出前20 大加密货币分属这几个类别:

公链币

多链币

POW 币

迷因币

支付币

稳定币

其他

其中有些可以删去,例如稳定币,毕竟稳定币就是等值美金的加密货币,理论上不会上涨;还有无法归类的其他也可以先去除。

删去后还有五个赛道类别:公链、多链、迷因、支付、POW,接着可以好好利用两大币圈资讯网站就能筛出很多项目,当然筛选出来的项目不是百倍币保证,只能表示它可能有机会,接着还是得做更多功课,评估该项目的商业模式、代币经济模型、背后团队、技术开发与行销能力等等。

上述方式是从已知有需求有规模的类别筛选,这种方式会让我们错过还在发展中的潜在赛道类别,但潜在的赛道实在太多了,要怎么选?

保持接触最新资讯之外,也可以参考币圈名人的重要言论来判断,

例如

以太坊创办人V 神说过的以太坊接下来三大革新方向:

其中点出了Layer 2、AA 钱包、隐私等三个潜力赛道。

或是龙头交易所币安创办人CZ 说的:

”DeFi 是未来,目前其交易量相当于CeFi 交易量的5% 到10% ……下一轮牛市很可能会让DeFi 的规模超越CeFi。”

也点出整个DeFi 可能会是下轮牛市重点爆发赛道。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26