美联储加息“重拳出击”后 缩表只能“唯唯诺诺”

根据高盛的最新估计,美联储可能还需要六年时间才能将其抵押贷款债券(MBS)持有量缩减至不足1万亿美元。

美联储的资产负债表已从去年接近9万亿美元的峰值降至约8万亿美元。但在减持2.5万亿美元MBS方面进展缓慢,这笔资产是其在疫情时期的宽松政策遗留下来的。

造成这种情况的一个重要原因是美国抵押贷款利率不断攀升,目前已超过7%,美联储加息导致再融资和销售活动基本陷入停滞。

美联储上周表示,其政策利率可能会在比先前预测更长的时间内保持在5%以上,这令房地产市场前景更加黯淡,并加剧了人们对抵押贷款利率可能达到8%的担忧。此前许多华尔街人士预计抵押贷款利率高企的局面将有所缓解。

Insight Investment高级经济学家Emin Hajiyev表示,“尽管许多人通过固定利率抵押贷款锁定了较低的借款成本,但新买家的处境很困难”。

Hajiyev估计,随着30年期抵押贷款利率从2.7%的疫情低点飙升,住房负担能力降至至少1989年以来的最低水平。“自2006年以来,收入中位数首次与待售房产中位数不一致”。

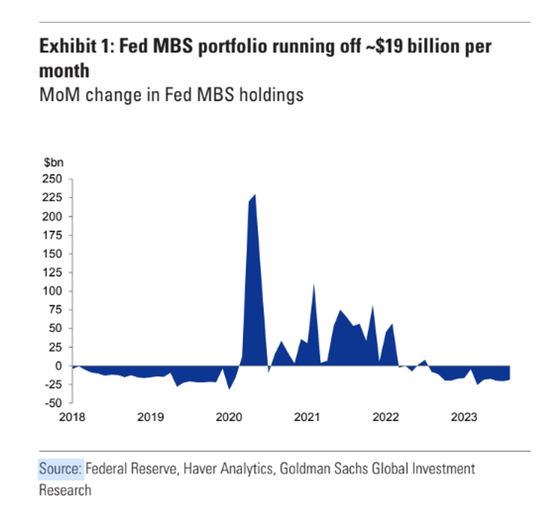

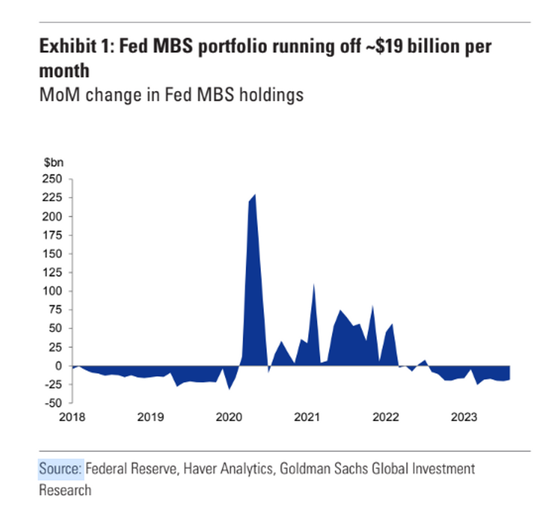

高盛将美联储自2018年以来在大约12万亿美元的MBS市场上进行的操作绘制成以下图表,包括其在新冠疫情危机期间购买量的大幅增加。

该图表还凸显出美联储在减持MBS方面进展缓慢。今年其MBS减持量远低于美联储设定的350亿美元的上限,最近约为190亿美元。当前,美联储还未通过出售债券来缩减资产负债表规模,而是允许所持债券到期。

设定减持上限的目的是防止金融市场受到冲击,因为美联储正在通过提高利率和取消债券购买来让通胀率降至2%的年度目标。

以Roger Ashworth为首的高盛信贷分析师在一份每周客户报告中写道,“在‘利率在更长时间内维持高位’的背景下,我们将重点转向美联储的MBS投资组合,目前该投资组合的每月减持约190亿美元”。

高盛团队认为,2025年降息可能会让美联储每月的MBS减持量提高至250亿美元左右,但预计到2029年中期,美联储持有的MBS规模才会跌至1万亿美元以下。美联储上周表示,将维持利率稳定,但继续减持债券。

问题是MBS对美联储的政策利率高度敏感。高盛分析师预计美联储的MBS投资组合加权平均票面利率约为3.2%,这意味着每月350亿美元的减持“似乎不太可能”。

抵押贷款利率通常高于无风险国债利率。基准10年期美国国债收益率近期已经大幅攀升,周一触及4.51%,为2007年以来的最高水平。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38