冷静看待W. P. Carey的分拆

W. P. Carey在上周四宣布分拆及降低股息,这引来了市场反感。外国分析师则表示,或许这并不是一件坏事,并深入解析了一下为什么需要降低股息。一起来学习下吧

作者:R. Paul Drake

W. P. Carey在上周四宣布将分拆和出售其办公楼物业,同时计划削减股息。对于这个决定,市场似乎非常反感,当天股价下跌了8%。

但实际上,上周四对于REITs来说是非常不美好的一天,有些REITs甚至下跌超过了8%,而其他一些下跌较少。

所以,市场的声音还是挺多元化的,空多大军再一次碰撞。看空的原因也能理解,如下:

1)收益投资者从不喜欢股息减少。

2)这一削减也将终结W. P. Carey的股息贵族地位。

3)随着某些ETF的退出,这反过来又会给股价带来下行压力。

4)现在似乎不是出售估值低迷的写字楼的好时机。

两年前,作者第一次提出W. P. Carey可能想要或需要削减股息,以实现更多增长。最近,在作者看来,他们似乎正走在一条不依赖这种方式而实现更高增长的道路上,尽管他们还有一段路要走。

接下来将讨论股息增长出现问题的原因。

W. P. Carey的商业模式

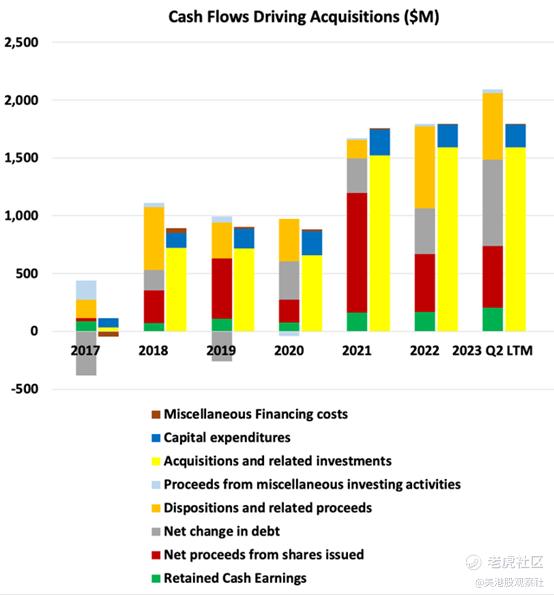

现金流告诉我们W. P. Carey如何经营他们的业务。这有一些重要的含义。

左侧的条形图是资金来源,右侧的条形图是资金用途。如图所示,绿色显示了留存收益。对于W. P. Carey来说,这些留存收益总是很少的,这与NNN REIT和EPR Properties形成了鲜明对比。

相反,可用资金主要来自发行股票(红色)和发行新债(灰色)。处置及相关收益(橙色)近年来意义重大,但这可能仅反映了近期两次合并中不想要的物业的剥离。

几乎所有使用的资金都用于收购(黄色)。还有一些资本支出(蓝色)。

2022年的资本支出主要用于开发和重新开发。然而,一个担忧是,重新租赁大型办公物业可能会非常昂贵,并可能吸收本来可以用来支持增长的资本。这在讨论分拆时提到过。

这些资本支出主要用于2022年的开发和重建。然而,一个令人担忧的问题是,重新租用大型办公物业可能相当昂贵,而且可能会消耗原本可以推动增长的资金。

W. P. Carey一直在实施重大的外部增长模式。增长的主要资金来自发行新股和发行新债。

近年来,他们增加了相当数量的资本回收(由处置资金提供)。但它们来自留存收益的资本很少。

这反映了他们的高派息率,一直持续到80%甚至更高。他们一直在慢慢解决这个问题,但这是一条艰难的道路。

为什么W. P. Carey陷入困境

纯粹的外部增长模式的问题在于,市场先生可能会剥夺你提高每股现金收益的能力。这种情况今年发生在W. P. Carey身上,或许也发生在其他采用这种模式的REITs身上。

下面是它的工作原理。发行股票筹集现金的代价是将当前现金收益的一小部分(这里用AFFO表示,即调整后的运营资金)给那些购买股票的人。

交易收益率是AFFO/sh,与当前股价的比率。如果交易收益率为10%,并且通过发行股票出售10%的先前AFFO,这将稀释出售后所有AFFO的110%。AFFO/sh成为其先前价值的91%,并且已经筹集了相当于市值10%的现金。

这里有两个与WPC相关的交易收益率:

在分拆的同时,W. P. Carey正在结算3.85亿美元的现有股权远期合约。这些合约的平均价格为83美元,因此交易收益率为6.6%。筹集这3.85亿美元将使现有股东损失约2400万美元的AFFO。

相比之下,W. P. Carey当前价格的交易收益率为10%。如今,要筹集同样的资金,现有股东需要花费大约3500万美元的AFFO。

增长模型的目标是将现金投资以提高所有股东的整体AFFO/sh。这要求投资收益率超过交易收益率。具体来说,差额必须足够大,以克服增加AFFO/sh的其他来源(如租金增长)的稀释,但这一主要观点并不依赖于这一方面。

接下来的表格显示了投资收益率的计算:

在这里,第一部分用金色阴影显示了关键参数。有4%和5%利率的列。这些都在大致范围内,并显示出敏感性。

从这些参数,可以获得利息支出与净营业收入(或NOI,橙色阴影行)的比率。这个比率接近25%。

蓝色阴影显示,一般和行政费用占NOI的比率约为6%,经常性资本支出很小。结果(绿色阴影第一行)是新获得的物业的AFFO/NOI约为70%。

资本化率和负债率意味着新投资股权产生的NOI为12%(绿色阴影第二行)。结果显示在黄色阴影行中,即投资收益率为8%左右。

现在将投资收益率在8%左右与上面的AFFO收益率进行比较。从那些权益远期合约中筹集现金会产生净收益。差距足够大,以至于从股票发行和新投资的组合中提高整体AFFO/sh。

相比之下,当前的股价交易收益率远高于投资收益率。要使它们相等,需要8.5%的资本化率,而要使发行股票具有增值效应,需要更高的资本化率。

这就是为什么W. P. Carey陷入困境的原因。在今天的市场上,他们无法通过发行股票来实现增长。从他们非常有限的留存收益中,他们几乎无法实现增长。这是10年前成为REIT时将股息定得太高的长期结果,也是一个常见的错误。

他们通过处置来产生资本。然而,处置后再进行收购通常不会产生太多净增长,除非将高需求物业调出,就像Spirit Realty Capital正在做的那样。

真正能赚钱的地方是处置后进行开发,这是AvalonBay、其他大型公寓REIT和购物中心REIT所做的。但这不是W. P. Carey的策略。

董事会看到了什么

2023年的第一个故事是,尽管指引已经确定了极小的AFFO/sh增长,但由于利率上升产生了一次性影响。事实是,利息成本已经占到了AFFO的几个百分点,足以抵消来自其他来源的合理增长。

除此之外,当董事会意识到“市场先生”正在阻止进一步的外部增长时,肯定会感到痛心。他们以前可能并不清楚,为什么纯粹的外部增长模式是有风险的。

显然,几个月前董事会确实意识到,他们无法将AFFO/sh增长到除了租金增长和可能的资本再循环所产生的低迷水平之外。关于分拆的讨论多次提到,通过将派息比例降至低70%的水平,他们将变得能够从留存收益中实现增长。

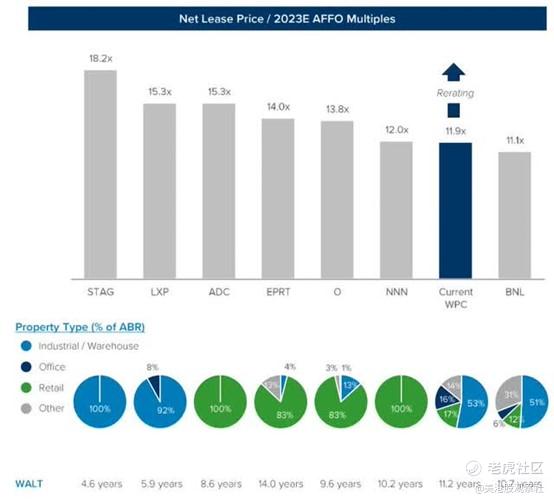

但董事会显然也意识到了以下对比,这在他们的分拆报告中有所体现:

从这里的细节可以得出这样的结论:实现更高AFFO倍数的途径是放弃办公物业,增加更多的工业物业。这就是他们正在做的。

这能行吗?也许可以,也许不行。

W. P. Carey和这两家工业REIT之间的租赁期限差异显著。在工业领域的当前阶段,市场热衷于在那些短租赁到期后实现的飙升租金。相比之下,净租赁模型采用长租赁,导致在热门行业中有很多潜在租金被搁置。

而且,摆脱办公室将产生更高的倍数还远非明确。Realty Income的价格/FFO比率在与VEREIT的合并和办公室物业的分拆之后并没有显著上升。

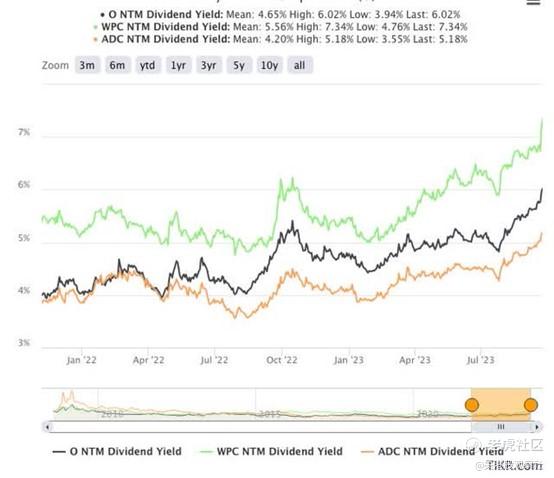

更糟糕的是,Agree Realty和Realty Income所运行的外部增长模型甚至比W. P. Carey的模型更为极端。它们的股息收益率一直在上升,最终也可能陷入困境。它们的AFFO倍数可能会下降,接近WPC的倍数。

除此之外,Agree Realty和Realty Income更高的估值可能反映了它们拥有而W. P. Carey没有的增长历史。市场可能需要一些时间才会给予W. P. Carey信任。

但另一方面,NNN REIT已经运行了一个更稳健的模型,具有可观的内部增长。也许这四家公司都将聚集在其倍数附近,尤其是在市场没有复苏的情况下。

尽管以上种种,不得不承认,仅仅因为董事会感到不受市场待见而削减股息,比卖掉办公室要好。但我们在这些案例中看到的,也有一种改变的感觉,即希望获得更高的市盈率。也许W. P. Carey、他们的董事会和投资者们会走运。

总结

市场先生已经破坏了W. P. Carey的增长模式,对于Realty Income和Agree Realty也可能快要如此。除此之外,任何持有单租户办公楼物业的REIT都必须对未来感到担忧。

通过分拆或出售其剩余的办公楼物业,W. P. Carey 摆脱了这些负面因素,获得了超过10亿美元的资金用于支持新投资或减少债务。

通过将派息比率重置为70%或略高,他们创造了利用留存收益支持更多增长的能力。AFFO/sh和股息以4%的前瞻性增长对作者来说似乎是合理的,而且他们可能做得更好。

$W. P. Carey Inc(WPC)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56