看广告还是给钱?亚马逊的流媒体新动作

亚马逊最近宣布,将于2024年初在Prime Video中推出有限广告。有外国分析师判断,这将是对其他流媒体服务商的打击,同时也将提振营收。

作者:Bluesea Research

亚马逊最近宣布,将于2024年初在Prime Video中推出有限广告。想要享受无广告服务的会员将需要额外支付每月2.99美元。大多数流媒体服务提供商,包括奈飞和迪士尼,也已提高了其订阅计划的价格。亚马逊的这一举措有助于增加其订阅收入,并改善其广告收入增长率。AWS方面也取得了一些进展,随着宏观经济形势的改善和新的人工智能工具的推出,我们可能会看到其增长轨迹的改善。

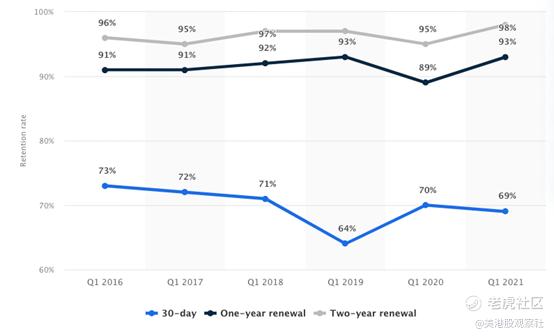

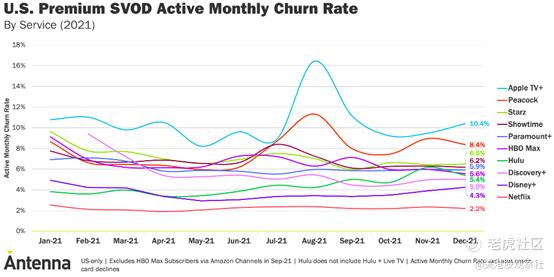

价格的上涨,可能会让其他流媒体的流失率大幅上升。最直接的结果就是用户使用的流媒体服务平均数量会减少。而亚马逊因为其高续订率仍处于强势地位。在2022年,亚马逊投入了166亿美元用于视频流媒体,高于2021年的130亿美元。而且,亚马逊应该会进一步增加流媒体预算。在未来几年内,我们可能会看到亚马逊在流媒体市场上挤压其他流媒体服务提供商,导致更高的流失率。亚马逊的这一举措对竞争对手是一个重大的警告,或许流媒体行业将会有重大变化。

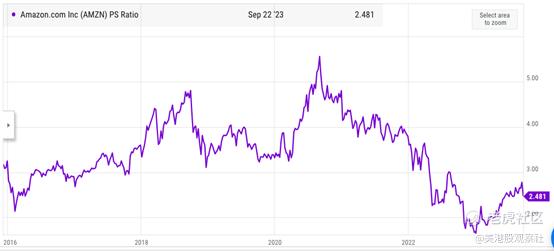

订阅服务和视频流媒体的增长改善了该股的增长逻辑。即使按15%的年增长率计算,到2030年,订阅业务的年化收入也应该达到1,000亿美元。这将进一步巩固亚马逊的长期护城河。目前,该股的每股市盈率不到2.5倍,低于过去10年的历史平均水平。随着订阅和广告部分的收入份额在未来几年增加,亚马逊的上升潜力很大。

一举解决两个问题

最近推出的广告支持的Prime Video流媒体计划应该有助于亚马逊改善订阅和广告部门的增长轨迹。亚马逊拥有超过2亿的Prime会员基础。即使其中50%的会员选择每月额外支付2.99美元的无广告选项,也将为订阅部门增加近40亿美元的年收入。这超过了订阅部门当前收入速度的10%以上。未来我们还可能看到Prime Video的价格上涨,这将改善订阅业务的增长轨迹。

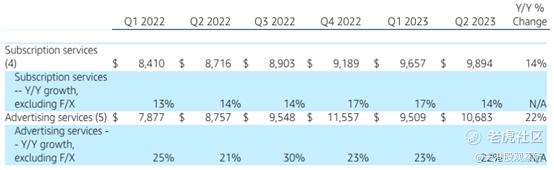

订阅服务和广告部门的年化营收接近分别都接近400亿美元。在过去的几个季度里,订阅服务报告了平均每年15%的营收增长率,而广告部门报告了25%的营收增长率。

如果亚马逊能够在订阅业务中实现15%的平均增长率,到2030年,年化营收可能达到1000亿美元。这也将帮助公司在流媒体服务方面投资更多,并在竞争中获得优势。

挤压竞争对手

2022年,亚马逊在其流媒体服务上花费了166亿美元。2022年的总订阅收入为350亿美元。因此,亚马逊在其流媒体平台上花费了超过45%的订阅收入。如上所述,到2030年,我们可以看到亚马逊的年化订阅收入达到1000亿美元。如果该公司将其中的40%用于流媒体,那么到2030年年末,流媒体的预算将达到400亿美元。这可能是这个行业中所有玩家中最高的流媒体预算。

与此同时,亚马逊的Prime会员拥有非常忠诚的用户基础,长期会员的续订率超过95%。小幅提价不太可能导致Prime会员的流失率上升。

另一方面,其他流媒体播放器的流失率非常高。根据Antenna的数据,一些流媒体播放器的月流失率,如Apple TV+,甚至超过了长期Prime会员的年度流失率。

许多用户在他们的流媒体服务上疯狂观看热门节目,然后取消会员资格。这将导致更高的流失率。它还迫使流媒体服务投入巨资,以制作更多原创节目来留住客户。最近的价格上涨将加剧这一趋势,因为用户将更加谨慎地选择他们长期保留的流媒体服务。

亚马逊由于Prime会员的生态系统拥有巨大的优势。这使得公司能够添加新的服务,而且无需大量投资于引流方面。

广告收入的增加

如果有大量的用户不愿意每月花那2.99美元的订阅费用,这反而能推动亚马逊的广告增长。过去几年,亚马逊打破了Meta和谷歌在数字广告领域的双头垄断。亚马逊广告业务的年化营收为400亿美元,年化增长率为25%。由于它的电子商务平台,它有一个非常好的广告定位系统。与Meta、谷歌或TikTok等其他平台相比,大多数使用亚马逊的客户都有很高的购买意愿。这使得广告主能够从他们的广告投放中获得良好的投资回报。

亚马逊很可能会在Prime Video上建立一个非常强大的广告平台。值得注意的是,其他主要平台,如YouTube,也主要依靠广告而不是付费免广告订阅选项来获取大部分收入。在过去的几个季度中,亚马逊在广告领域的年同比收入增长率介于20%到30%之间。Prime Video广告应该会成为总广告增长的长期助推力,我们应该在未来几个季度内看到增长轨迹的上升。

对股价的影响

在最近的季度中,亚马逊报告了1340亿美元的营收基数。订阅和广告业务部门的累计季度营收为200亿美元。因此,这两个部门的营收份额为15%。这两个部门的年同比营收增长率高于其他部门。这应该会导致这两个部门的营收份额进一步增加。到2030年,我们可能会看到广告和订阅业务的营收份额增加到25%以上,这应该会积极影响股票的估值倍数。

最近一个季度,亚马逊的营收为1340亿美元。订阅和广告业务的季度累计收入为200亿美元。因此,这两个部分的收入份额为15%。这两个细分市场的同比收入增长都高于其他细分市场。这将导致这两个部门的收入份额进一步增加。我们可以看到,到2030年,广告和订阅业务的收入份额将增加到25%以上,这应该会对股票的估值倍数产生积极影响。

亚马逊目前的市销率不到2.5倍。这远低于过去10年的平均水平。

亚马逊的整体营收增长已经放缓,未来的增长率可能会因庞大的营收基数而保持平缓。然而,我们可能会看到订阅和广告等关键领域的年同比营收增长强劲。即使AWS也会在宏观经济条件改善和云服务推出新的AI工具时看到一些增长加速。

投资者观点

亚马逊将在Prime Video上推出广告,希望选择无广告选项的会员将需要额外支付每月2.99美元。这对亚马逊来说是一个很好的措施,因为所有其他的流媒体播放器也在提高价格。公司应该会看到订阅和广告收入的增长。这一举措不太可能导致Prime会员的流失率增加,因为整体生态系统相当强大。

即使以每年15%的年化同比营收增长率计算,订阅业务在2030年的年化营收率也可能达到1000亿美元。更高的订阅收入将使亚马逊能够增加在流媒体上的投资,还可以挤掉其他具有更高流失率和较低流媒体预算的竞争对手。这一举措对亚马逊来说是一个巨大的利好。与其历史平均水平相比,亚马逊股票目前正以合理的水平交易,如果新的举措取得成功,我们可能会看到良好的上行潜力。

$亚马逊(AMZN)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26