跨境电商三态股份发行价7.33元/股,一私募公司网下曾报出28.3元/股最高价

日前,深圳市三态电子商务股份有限公司(简称“三态股份”)披露了发行公告,确定创业板上市发行价7.33元/股,发行市盈率45.19倍,而该公司所在行业最近一个月平均静态市盈率为 22.82倍。

三态股份保荐人、主承销商为中信证券。网下询价期间,深交所网下申购电子平台共收到324家网下投资者管理的7363个配售对象的初步询价报价信息,报价区间为5元/股-28.3元/股。

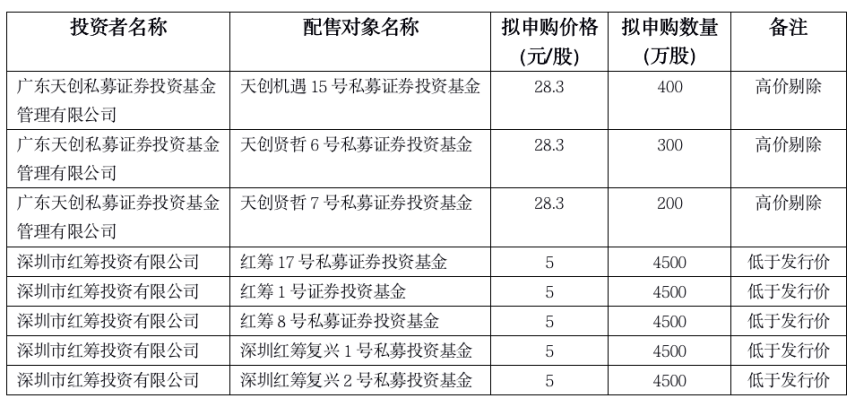

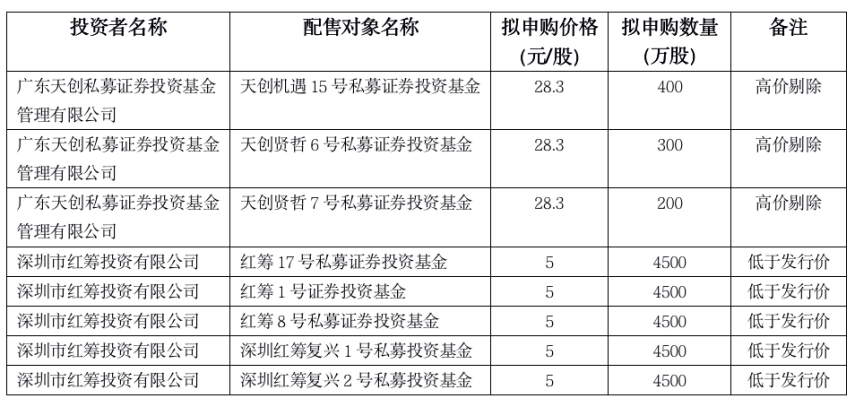

报价信息表显示,广东天创私募证券投资基金管理有限公司管理的2只私募基金报出28.3元/股最高价,深圳市红筹投资有限公司管理的5只私募基金报出5元/股最低价。

经核查,有3家网下投资者管理的3个配售对象未按《初步询价及推介公告》的要求提交相关资格核查文件,有26家网下投资者管理的63个配售对象属于《管理办法》及《初步询价及推介公告》中规定的禁止配售情形,上述对象报价已被确定为无效报价予以剔除。

此外,经三态股份和中信证券协商一致,在剔除不符合要求投资者报价的初步询价结果后,将拟申购价格高于9.27元/股(含9.27元/股)的配售对象全部剔除。以上过程共剔除79个配售对象。

剔除无效报价和最高报价后,参与初步询价的投资者为315家,配售对象为7218个,全部符合《初步询价及推介公告》规定的网下投资者的参与条件。据统计,网下全部投资者报价中位数为8.53元/股;保险公司报价中位数最高为8.7元/股;信托公司报价中位数最低,为6.63元/股。

据了解,三态股份是一家从事出口跨境电商零售和第三方出口跨境电商物流的综合性企业。该公司本次募投项目预计使用募集资金8.03亿元。按本次发行价格7.33元/股计算,该公司预计募集资金总额8.68亿元。

2020-2022年,三态股份实现营业收入分别为19.94亿元、22.66亿元和15.88亿元;归属于母公司股东净利润分别为2.14亿元、1.56亿元和1.41亿元,公司销售规模与利润规模存在一定波动。

三态股份出口跨境电商物流业务是指基于实际跨境物流经验和 IT 技术手段将优质承运商资源聚合起来,从而能够面向具有跨境物品传递需求的客户提供跨境物流服务。2020年至2022年,该公司跨境电商物流业务毛利率分别为12.39%、7.89%和10.34%。

三态股份表示,跨境电商物流业务主要采用成本加成定价模式,受外部市场环境、行业竞争 状况以及公司自身经营策略等诸多因素影响,如未来相关因素发生不利变化,公司定价模式可能发生调整,导致公司跨境电商物流业务毛利率下降,影响公司盈利水平。