详解穿越熊市的借贷平台Ledn 风险隔离和资产透明是底线与生存法则

Ledn主要以超额抵押BTC发放USDC贷款的方式为用户产生收益,不同账户以及不同交易对手之间的风险都是隔离开的。

借贷业务是杠杆资金的重要来源,它既能促进牛市的快速形成,也可能因为连环清算放大市场的跌幅。在本轮熊市中,Celsius、FTX、Genesis都因加密借贷而破产,但并不能否认加密借贷存在的必要性,如去中心化借贷和一些有抵押品且能及时清算的中心化借贷平台。近期,Coinbase重新推出机构借贷服务,也说明该赛道仍然值得关注。

Ledn是一个诞生于上一轮牛市之前的公司,也是这一轮借贷机构破产潮下的幸存者,在这轮熊市的破产潮中并没有导致用户资金损失,也说明它值得关注。根据Crunchbase数据,从2018年9月开始,Ledn从6轮融资中筹集了1.039亿美元的资金,投资者包括10T Holdings、Kingsway Capital、White Star Capital、Coinbase Ventures等。

和大多数中心化借贷机构不同,Ledn主要依靠超额抵押借贷来产生利息,在市场下跌时会及时进行清算。同时Ledn不仅对不同产品之间进行了风险隔离,即使在借贷中,用户也只会接触让自己产生收益的交易对手,下文将对Ledn进行详细介绍。

Ledn的两种资产与两类账户

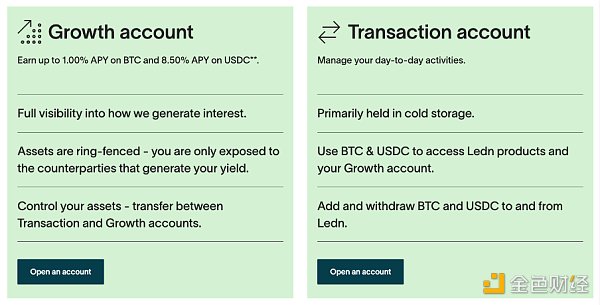

Ledn目前仅支持两种资产:BTC和USDC,预计将于10月份新增支持USDT和ETH。这两种资产可以存入两类账户中,分别是增长账户(Growth account)和交易账户(Transaction account)。增长账户中的资金用于借贷,可以获得利息,理论上可能存在交易对手风险。交易账户中的资金用于交易,不能获得利息,和增长账户中的资金进行了隔离,这一部分主要保存在冷钱包中,仅保留少量资金用于交易和提款。

需要注意,此前Ledn中只有储蓄账户,已于9月12日完全升级至增长账户和交易账户的双账户结构,这样有助于将交易账户的风险和增长账户隔离开来,增长账户的收益率也可能得到提升。

Ledn官网显示,增长账户中,BTC年化收益为1%,USDC的年化收益为8.5%。加密借贷中通常是抵押BTC等风险资产借入USDC等稳定资产,对USDC的需求更高,也就导致USDC的收益率更高。这样既可以达到加杠杆的目的,也推迟了在变现时需要支付的税收。

Ledn中的产品

增长账户和交易账户是Ledn的核心产品,在这基础之上,又构建了借贷和交易相关的产品。

Ledn Loans

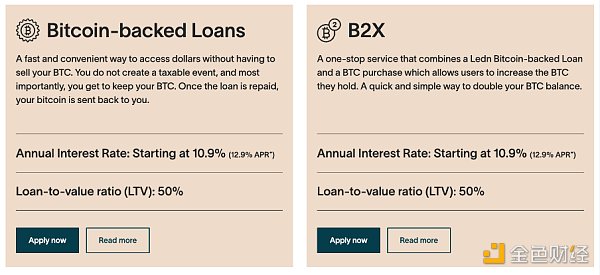

以BTC为抵押品,借USDC,贷款价值比(LTV)为50%,这也是Ledn帮助用户获得收益的主要方式。借贷产品又分为两种,一种是以BTC为抵押物的贷款(Bitcoin-backed Loans),借出USDC或法定货币;另一种为B2X Loan,贷款会自动购买BTC,也就是通过借贷杠杆做多BTC。

通过这种方式,用户可以在不出售BTC的同时获得流动性,或者购买更多的BTC。

DCN

双币票据(Dual Cryptocurrency Note),用户设定买卖BTC的价格和期限,若到期时达到设定的价格则交易成交,并额外获得利息;若没达到成交条件则保留本金,也可获得定期利息。相比交易所的限价单,无论交易是否发生,DCN都可以帮助用户赚取利息。

Ledn Trade

根据Ledn Trade提供的报价在BTC和USDC(将会扩展到USDT和ETH)之间交易,买到的资产直接存入增长账户。这项功能和增长账户结合起来才能显示出优势,对交易较少、又希望获得利息的用户友好。

在上一轮熊市中,Celsius、FTX、Genesis等的倒闭归咎于向三箭资本、Alameda Research等机构以无抵押的形式发放了过多贷款,链上的Maple等无抵押借贷协议也面临这一问题。当市场下行时,不能通过清算抵押品偿还借款。在FTX/Alameda破产期间,Ledn的确对FTX/Alameda有部分风险敞口,但由于其分散的交易对手风险,最终损失较小,且完全由Ledn对风险敞口进行了覆盖,没有用户因此遭受损失,这也表明即使在极端情况下Ledn也有能力正常运行。

Ledn主要以超额抵押发放贷款(也有小部分BTC无抵押借贷)的方式来帮助用户获得利息,抵押品为BTC,贷款资金为增长账户中的USDC。和其它理财产品不同,Ledn增长账户也进行了风险隔离,只会接触借出资产并产生收益的交易对手,Ledn的其它借款方和Ledn本身的破产并不会使用户资金受到影响。

超额抵押与无抵押借贷

上一轮熊市中,Celsius、Genesis等中心化借贷机构都因为无抵押借贷而破产。Ledn中的借贷主要为加密资产的超额抵押,但也有小部分是发放给机构的无抵押贷款。Ledn 9月份的月度公开报告显示,截至9月1日,对于USDC,有95.3%的资金以超额抵押的方式出借,另外4.7%以USDC或美元的形式保存在托管机构或者合作的银行中。

对于BTC,有一部分是增长账户中的闲置资金,另一部分是借USDC或法定货币的抵押品。增长账户中,有72%的BTC保存在托管机构处,另外28%作为发放给“高质量机构”的无抵押贷款;抵押品中,有79.7%的BTC保存在托管机构处,另外20.3%作为发放给高质量机构的贷款。

根据以上信息,对于Ledn超额抵押和无抵押借贷的安全性,我们可以总结为:

交易账户中的资金和增长账户进行了区分,交易账户资金主要保存在冷钱包中,仅有少部分保存在热钱包中,以便提款等操作。

增长账户中95.3%的USDC以超额抵押的方式出借,其余4.7%保存在合作机构或银行中,并没有以无抵押的方式发放USDC贷款。相比去中心化平台有更高的资金利用率,也使Ledn给USDC增长账户带来更高的收益率。

增长账户进行了风险隔离,只有自己接触到的交易对手违约时才可能导致损失,Ledn的其它借款方和Ledn平台的破产都不会影响用户的资金安全。Ledn的风险管理也将交易对手的风险分散开来。

目前BTC增长账户中,不管是闲置资金,还是作为借USDC的抵押品,都有超过20%的资金以无抵押的形式被借给了高质量机构,这里主要是做市商。虽然Ledn认为这些做市商风险很低,但考虑到BTC存款的年化收益率只有1%,相对USDC来说风险更高、收益较低。

清算机制与储备证明

Ledn背后的实体Ledn Cayman SEZC Inc.是一家受开曼群岛金融管理局监管的虚拟资产服务提供商,托管机构为WBTC的托管机构BitGo。Ledn中USDC贷款均以超额抵押的方式发放,初始时LTV为50%,即抵押价值2.6万美元的1 BTC,最多可以借出1.3万USDC或等值的法定货币。随着BTC价格的下跌,借贷用户需要增加保证金,不然可能面临清算。

当BTC价格下跌导致LTV升高至70%时,Ledn将向用户发送电子邮件,通知用户追加BTC作为保证金,或者偿还贷款,以降低LTV。当BTC价格继续下跌、LTV继续升高时,如LTV达到75%,Ledn会继续向用户发送邮件。

一旦LTV升高至80%,抵押品中的部分BTC将被出售,以偿还贷款。剩余资金将存入交易账户或增长账户中。

为了尽量减少清算,Ledn提供了“自动充值”功能,用户可以设置为当LTV升高时自动将交易账户中的余额转为抵押品。与之相对的,如果LTV下降至35%以下,用户也可以选择将多余的抵押品赎回至交易账户。

对于储备证明,在中心化的交易所等机构被质疑后,Ledn在加密借贷公司中率先与独立第三方会计公司进行储备证明。每6个月,会计师事务所会独立观察Ledn的托管资产与总负债,Ledn为每个客户及其证明创建一个唯一的哈希ID,和他们的账户相匹配,可在保护用户隐私的情况下确保用户资产包含在会计师给出的证明中。

小结

Ledn通过增长账户和交易账户这两类账户,构建了借贷和交易相关的产品。Ledn持有的用户资产中,交易账户的资产主要保存在冷钱包中,不会被用于其它用途,也不会产生利息。增长账户中,USDC中的绝大多数也以超额抵押的方式出借,剩余部分保留在托管机构处,当LTV升至80%就会进行清算,由于没有无抵押借贷部分,也比较安全。

但BTC资金中,有超过20%被用于无抵押借贷,虽说Ledn认为这些机构相对比较安全,但相对于USDC仍然风险更高、收益更低。如果BTC的波动率增加,机构的借贷需求增加,BTC增长账户的收益率可能会得到提高。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56