债市早报:8月金融数据大幅回升,银行间主要利率债收益率小幅下行

金融界、东方金诚联合推出《债市早报》栏目,为您提供最全最及时债市信息。

【内容摘要】9月11日,公布8月金融数据大幅回升;当日央行开展2150亿元7天期逆回购操作,但资金面仍偏紧,主要回购利率盘踞高位;债市延续震荡,银行间主要利率债收益率小幅下行;万达商管正逐步兑付“20万达01”回售债券,计划于9月11日完成兑付;华夏控股拟于2023年10月18日至20日召开“20幸福01”持有人会议;“20远资01”持有人会议通过增加90日宽限期议案,未通过调整本息兑付议案;转债市场指数止跌回升,转债市场多数个券上涨;海外方面,各期限美债收益率走势分化,主要欧洲经济体10年期国债收益率普遍上行。

一、债市要闻

(一)国内要闻

【8月金融数据大幅回升】9月11日,央行公布数据显示,2023年8月新增人民币贷款1.36万亿,同比多增868亿;8月新增社会融资规模3.12亿,同比多增6316亿。8月末,广义货币(M2)同比增长10.6%,增速比上月末低0.1个百分点;狭义货币(M1)同比增长2.2%,增速比上月末低0.1个百分点。

点评:整体上看,在8月政策性降息落地、稳增长政策持续发力背景下,当月新增信贷、社融大幅反弹,而且都出现同比多增,显示当前“宽信用”进程再度提速。这将为接下来经济复苏动能转强积蓄力量。展望未来,政策面将继续支持宽信用进程,9月新增信贷、社融规模有望进一步扩大,同比也都将实现多增。为此,接下来央行会持续加量续作MLF,9月还有可能实施年内第二次全面降准。

【国家金融监督管理总局 :优化保险公司偿付能力监管标准】国家金融监督管理总局9月10日发布关于优化保险公司偿付能力监管标准的通知,提出在保持综合偿付能力充足率100%和核心偿付能力充足率50%监管标准不变的基础上,根据保险业发展实际,优化保险公司偿付能力监管标准。《通知》共10条,主要内容包括4个方面。一是差异化调节最低资本要求。要求总资产100亿元以上、2000亿元以下的财产险公司和再保险公司,以及总资产500亿元以上、5000亿元以下的人身险公司,最低资本按照95%计算偿付能力充足率,等等。二是引导保险公司回归保障本源。将保险公司剩余期限10年期以上保单未来盈余计入核心资本的比例,从目前不超过35%提高至不超过40%,鼓励保险公司发展长期保障型产品,等等。三是引导保险公司支持资本市场平稳健康发展。对于保险公司投资沪深300指数成分股,风险因子从0.35调整为0.3,等等。四是引导保险公司支持科技创新。保险公司投资的国家战略性新兴产业未上市公司股权,风险因子赋值为0.4,等等。

【1-8月交易商协会熊猫债发行规模突破千亿元大关】据交易商协会911日发布消息,2023年1月至8月,交易商协会熊猫债发行规模1010亿元,首次突破千亿大关,同比增长55%。同期,交易商协会熊猫债注册金额为2820亿元,达到上年同期的3.5倍,新引入优质境外发行人11家,占全部发行人家数的16%。发行人聚焦实体领域,区域和行业分布多元。熊猫债募集资金用于境内占比78%,长期限品种占比超过一半,有力支持了我国实体经济发展。

(二)国际要闻

【欧盟下调欧元区GDP预期,因担忧德国衰退】9月11日周一,欧盟委员会最新数据显示,欧元区2023年GDP增长预期从此前的1.1%下调至0.8%,2024年的增长预期也从1.7%下调至1.3%,主要原因是欧洲最大经济体德国的增长预期大幅下滑。德国起初预计在今年实现0.2%的经济增长,但现在预测的2023年度GDP增长率为-0.4%,即将进入衰退。欧盟委员会预计,2024年德国经济增长将回到1.1%,但仍低于今年早些时候的预期。德国是欧元区最大经济体,其经济表现将直接影响整个欧元区。除德国外,荷兰、意大利等国家增速预期也有所下滑。仅西班牙和法国等少数国家维持较高增长预期。欧元区经济整体面临明显放缓趋势。欧盟委员会今日还上调了2024年通胀率预期,从此前的3.1%上调至3.2%。今年欧元区通胀率预计将降至6.5%,低于之前预测的6.7%。

(三)大宗商品

【国际原油期货价格收跌 NYMEX天然气价格微幅下跌】9月11日,WTI 10月原油期货收跌0.22美元,跌幅0.25%,报87.29美元/桶。ICE布伦特11月原油期货收跌0.01美元,跌幅0.01%,报90.64美元/桶。NYMEX 天然气期货微幅下跌0.08%至2.616美元/百万英热单位。

二、资金面

(一)公开市场操作

9月11日,央行公告称,为维护银行体系流动性合理充裕,当日以利率招标方式开展了2150亿元7天期逆回购操作,中标利率为1.8%。Wind数据显示,当日有120亿元逆回购到期,因此单日净投放资金2030亿元。

(二)资金利率

9月11日,央行公开市场连续三日大额净投放,但资金面仍偏紧,主要回购利率盘踞高位。当日DR001上行0.04bps至1.90%,DR007上行13.72bps至2.00%。

数据来源:Wind,东方金诚

三、债市动态

(一)利率债

1.现券收益率走势

9月11日,8月金融数据超预期,主要靠政府融资支撑,融资结构不佳,融资需求相对较弱提振长券回暖,资金面仍偏紧压制短券,债市延续震荡,长券持稳向好短券稍弱,银行间主要利率债收益率小幅下行。截至北京时间20:00,10年期国债活跃券230012收益率下行1.75至2.650%;10年期国开债活跃券230210收益率下行2.5至2.740%。

数据来源:Wind,东方金诚

债券招标情况

数据来源:Wind,东方金诚

(二)信用债

1. 二级市场成交异动

多数地产债成交价格相对稳定,6只债券成交价格偏离幅度超10%,“21旭辉02”跌超10%,“17阳光城MTN004”“H1金科03”跌超48%;“20阳城04”涨超41%,“21金地MTN004”涨超65%,“H8龙控05”涨超472%。

2. 信用债事件

中国恒大:公司公告,香港恒大协议安排聆讯将于10月16日举行。

万达商管:公司公告,公司正逐步兑付“20万达01”回售债券,计划于9月11日完成兑付。该债券发行规模38亿元,债券期限5年,票面利率5.58%,到期日2025年9月9日;本次回售兑付金额为37.897亿元,将对回售债券进行转售。

华夏控股:公司公告,拟于2023年10月18日至20日召开“20幸福01”持有人会议,审议调整兑付安排及利率等议案。

中天金融:主承农业银行公告,兹定于2023年9月18日召开“20中天金融MTN002”2023年第二次持有人会议。

佳源创盛:主承光大证券公告,拟于9月25日11:00召开“20佳源创盛MTN004”2023年第二次持有人会议。此前发行人未能于2023年7月3日兑付本息,构成实质性违约。

远洋资本:公司公告,“20远资01”持有人会议通过增加90日宽限期议案,未通过调整本息兑付议案。

美的置业集团:公司公告,“20美置07”回售金额8.1亿元拟全部注销,回售资金兑付日为2023年9月15日。

光大水务:公司公告,本公司于2023年9月8日的现金分红,构成“22光大水务MTN002”强制付息事件,将于2024年6月13日支付“22光大水务MTN002”存续期内第二年度的利息。

旭辉集团:公司公告,“21旭辉03”持有人会议投票表决截止时间第四次延期至9月12日24:00。

云南国际信托:公司公告,“21尚隽保理ABN001优先”因债务人、基础资产差额补足人、担保人(均为世贸集团公司)流动性压力较大,按期足额偿还应收账款存在较大不确定性,导致本期资产支持票据兑付存在较大不确定性。

潍坊三农创新发展:公司公告,主要子公司(滨城投资、经济区城投)票据逾期,商票逾期余额为3.49亿元,目前正协商处理,未涉及金融机构。

荣盛发展:公司公告,拟对7.3亿美元境外债券展期不超7年,维持现有增信条款并提供公司担保。

(三)可转债

1. 权益及转债指数

【A股三大股指集体收涨】 9月11日,权益市场早间震荡上扬,午间央行罕见盘中公布金融数据,致使午后三大股指快速拉升涨逾1.2%,尾盘有所回落涨幅收窄,当日上证指数、深证成指、创业板指分别收涨0.84%、0.98%、0.65%。当日,两市成交额8420亿元,较上个交易日放量1592亿元,北向资金小幅净买入22.44亿元。当日,申万一级行业指数多数上涨,其中医药生物、汽车、传媒、通信涨逾2%,表现领先市场,此外,商贸零售、美容护理、纺织服装等9个行业涨逾1%;当日国防军工、房地产、建筑材料、轻工制造小幅下跌,其中仅国防军工跌逾1%。

【转债市场指数止跌回升】 9月11日,转债市场主要指数上午震荡收跌,午后跟随权益市场集体拉升,当日中证转债、上证转债、深证转债分别收涨0.20%、0.14%、0.31%。当日,转债市场成交额478.48亿元,较前一交易日缩量76.46亿元。转债市场多数个券上涨,547只个券中,349只上涨,187只下跌,11只持平。当日,纽泰转债涨超11%,领涨市场,百洋转债涨超9%,神通转债涨超8%,表现出色;下跌个券中,兴瑞转债一度大涨逾16%刷新历史新高,但随后直线跳水最终跌停20%,此外,全筑转债跌逾3%,银信转债、新港转债、晶瑞转债跌逾2%。

2. 转债跟踪

今日,福立转债、科数转债上市,盟升转债开启网上申购。

9月11日,鹿山转债公告不下修转股价格,且在未来3个月内(即2023年9月27日至2023年9月27日),如再次触发下修条款,亦不提出下修方案;富瀚转债公告不下修转股价格,且在未来6个月内(即2023年9月12日至2024年3月11日),如再次触发下修条款,亦不提出下修方案;山石转债公告不下修转股价格;国城转债预计触发转股价格向下修正条件。

9月11日,苏银转债公告将提前赎回。

(四)海外债市

1. 美债市场

9月11日,各期限美债收益率走势分化。其中,2年期美债收益率小幅下行1bp至4.97%,10年期美债收益率则上行3bp至4.29%。

数据来源:iFinD,东方金诚

9月11日,2/10年期美债收益率利差倒挂幅度收窄4bp至8bp;5/30年期美债收益率利差倒挂幅度收窄3bp至3bp。

9月11日,美国10年期通胀保值国债(TIPS)损益平衡通胀率上行2bp至2.35%。

2. 欧债市场

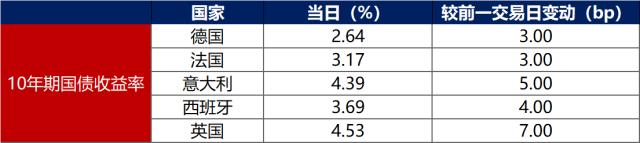

9月11日,主要欧洲经济体10年期国债收益率普遍上行。其中,德国10年期国债收益率上行3bp至2.64%,法国、意大利、西班牙、英国10年期收益率分别上行3bp、5bp、4bp和7bp。

数据来源:英为财经,东方金诚

中资美元债每日价格变动(截至9月11日收盘)

数据来源:Bloomberg,东方金诚整理

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33