市场太自满?小摩警告:美股估值过高,美银唱反调!

众所周知,9月是美股历史上表现最糟糕的月份,CFRA Research的数据显示,自1945年以来,标普500指数9月平均下跌0.7%。然而,美股投资者似乎依旧自信,以至于摩根大通的策略师对此感到担忧。

Mislav Matejka领导的团队在一份报告中表示,市场明显存在自满情绪,当前恐慌指数VIX接近历史低点,而仓位已增加至高于平均的水平。投资者没有更多的安全网,而FOMO(害怕错过)的情绪正在全面蔓延。

由于市场预计利率将很快见顶,同时经济表现好于预期,美股今年出现反弹,其中科技股的涨幅因对人工智能发展的乐观情绪而尤为明显。Matejka表示,尽管9月份通常是股市走弱的时期,但情绪和仓位仍远未达到看跌的水平。策略师们称,投资者不再有更多的缓冲策略,因为他们的情绪已经完全接受了经济软着陆的观点。

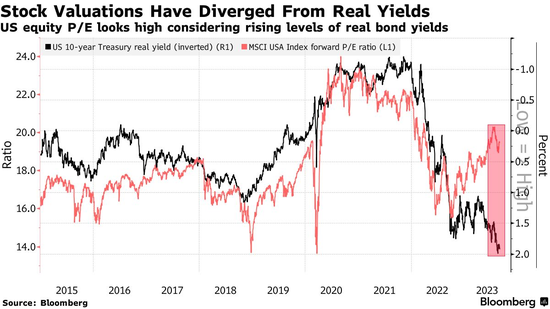

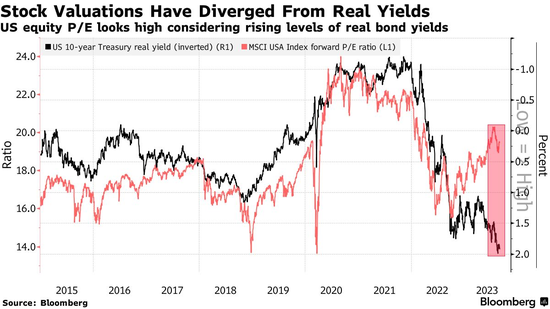

Matejka领导的团队写道,MSCI美国指数的12个月远期市盈率为19倍,这一水平已经过高,尤其是与较高的实际收益率相比。他们表示,虽然市盈率与每股收益势头呈正相关,但盈利预期可能再次下调。

Matejka表示,国际股市仍然比美股更具吸引力。他的团队继续增持世界其他地区的股票,重点关注瑞士,同时还在减持美股。这一策略尚未成功,因为今年标普500指数的表现优于除美国之外的MSCI全球指数。

然而,美国银行技术策略师Stephen Suttmeier上周五表示,标普500指数今年迄今已上涨18%,这意味着该指数有能力打破所谓的“9月魔咒”,并在本月进一步上涨。

他在一份研究报告中写道,“对标普500指数在9月和今年剩余时间的走势来说,最有利的情况是该指数从1月到8月上涨10%至20%。这正是2023年的情况”。

这位技术策略师指出,当标普500指数在9月前上涨10%至20%时,该月65%的时间里都是上涨的,平均回报率为0.8%。如果遵循历史模式,标普500指数可能会从目前的水平上涨8%,年底目标价约为4850点。

尽管对于标普500指数和纳斯达克综合指数通常在9月表现糟糕,但究其原因,市场几乎没有达成共识。

Suttmeier认为,无论如此,这一历史定律在2023年不值得担心,因为今年迄今为止,人工智能推动的大规模反弹已经为美股打开了进一步上涨的绿灯。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.31

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26