大举进军美债!从贝莱德到PIMCO 债券投资者押注美联储加息结束

上周一系列就业数据放缓,尤其是周五公布的8月非农就业报告,使得市场情绪转向支持持有对政策敏感的两年期美国国债,贝莱德公司的杰夫·罗森伯格(Jeff Rosenberg)称其“非常值得购买”,因其收益率高,且可能受益于美联储政策转变。他说,由于通胀和风险溢价的不确定性,较长期债券的吸引力降低。

罗森伯格表示,随着薪资增长降温,美联储必须降息,以避免实际利率或经通胀调整后的政策利率收紧。他说:“这是关于更长时间的限制性政策,而不是更长时间的更高政策。这是债券市场对明年的预期。通胀逐渐下降,让美联储不得不降息,不是因为经济硬着陆,也不是因为过度紧缩,而是为了避免过度紧缩,同时保持限制。

美联储可能结束数十年来最激进的紧缩政策,这一前景也吸引投资者转向另一种最受欢迎的周期末交易——收益率曲线趋陡,这种交易押注的是随着焦点转移到美联储可能转向宽松政策的时机,短期债券的表现将好于长期债券。这一策略也可能受益于季节性趋势:企业通常在美国劳动节假期后急于出售债券,给长期债券带来压力。

太平洋投资管理公司(PIMCO)的投资组合经理Michael Cudzil表示,就业数据让“债券市场对‘美联储暂时按部不动、可能已经结束了这个周期’的观点感到满意”。“如果他们已经完成了加息周期,那么就需要看看导致更陡峭曲线的第一个切口了”。该公司管理着1.8万亿美元资产。

尽管近几个月来美国通胀呈下降趋势,但就业市场的弹性一直是美联储停止加息的主要障碍。自2022年3月以来,美联储已加息了525个基点,至5.25%-5.5%的区间。但现在,就业背景似乎正在降温。上周五公布的非农报告显示,失业率跃升至3.8%,为2022年2月以来的最高水平,工资增长也有所放缓。这是上周第三份疲软的劳动力市场数据,此前公布的职位空缺数据弱于预期,“小非农”ADP报告显示,美国企业增加就业的速度正在放缓。

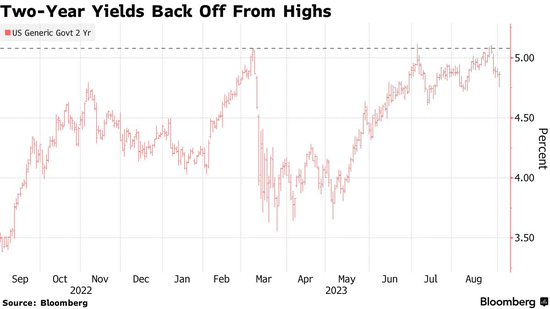

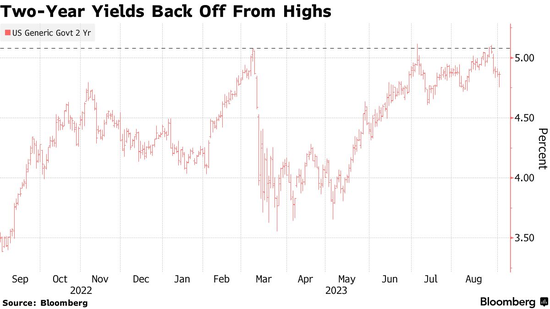

债市投资者对这些数据欢欣鼓舞,此前8月美国国债遭遇无情抛售,10年期美债收益率触及2007年以来最高水平。作为全球借款基准的美国国债收益率上周收于4.2%以下。短期美债上周五表现强于大盘,推高了收益率曲线。两年期美债收益率上周下跌约20个基点,至4.9%以下。与此同时,30年期美债收益率基本持平在4.30%左右,此前几周以来首次超过五年期美债收益率。

Macro Man专栏作者Cameron Crise表示,虽然在这个关键时刻完全排除再次加息的可能性有点鲁莽,但美联储似乎不需要再次加息。这可能为名义债券的上涨打开了一扇机会之窗,不过今年的实际回报率能否为正仍是一个悬而未决的问题。

三菱日联金融集团(MUFG)美国宏观策略主管George Goncalves表示,就业报告看起来像是“强劲的就业市场结束的开始,以及美联储还能坚持多久的倒计时”。他说:“这将有利于前端而非后端”。他还说,两年期国债收益率可能跌向4.5%。利率互换交易员认为,到11月再次加息的可能性略低于50%。在那之后,他们已经完全消化了到明年6月份降息25个基点的预期。

贝莱德全球固定收益部门首席投资官Rick Rieder上周五表示,美联储现在可能会结束抗通胀战役,因为美国劳动力市场在过去三年里创造了历史性的2600万个就业机会后正在降温。“事实上,2600万个就业岗位就等同于增加了一个相当于澳大利亚大小的经济体的总人口”。

他表示,劳动力市场降温为有关美联储已完成加息的猜测提供了支撑,使得债券的吸引力升至几个月来最高。尽管8月美国招聘步伐回升,但劳工部的报告还显示薪资增长放缓且失业率跃升至2022年2月(即美联储开始加息前的一个月)以来的最高水平。“我认为你可以用这作为劳动力市场开始出现闲置的另一个指标”,而且与此同时“通胀有所下降,”

Rieder表示,“美联储应该已完成加息了。相比于过去几个月,你肯定可以增加一些利率敞口”,“我们喜欢持有短期债券,但我认为现在你实际上可以在曲线上进一步延伸,而我们已经部分上增加了中期债券的敞口”。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47