深度解析Pendle:LSDfi合体RWA DeFi 乐高下叠加新拼块

作者:Climber,金色财经

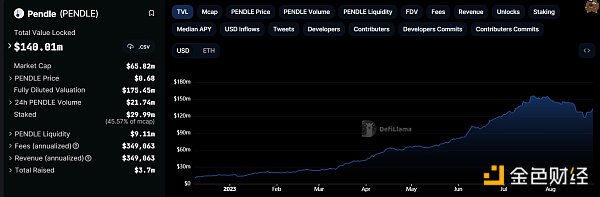

自今年4月份以太坊上海升级以来,LSD WAR越演越烈。流动性质押让用户资金收益得到更大化利用,各 DeFi项目不断推出产品乐高展开对市场份额的争夺。这一行情趋势下Pendle 收获满满,年初至今TVL最高增长近10倍。

Pendle 是去中心化的收益交易协议,用户可以在其中执行各种收益管理策略。7月初上线Binance 后不久即获Mantle生态基金与Binance Labs投资。而近日Pendle又宣布将在其首款RWA产品中使用MakerDao的sDAI和Flux Finance的fUSDC。

RWA是当下最火热的加密赛道之一,当所有人还在期待Pendle何时会将其加入阵营时,这两类投资组合却已同步上线。并且仅用时五天,其TVL就已超过 1530 万美元,sDAI 利率交易LP池超过GLP 池成为pendle上第二大TVL池。

一、基本面分析

LSDfi 是一系列基于 LSD 的协议,不仅包括DEX 和借贷协议,还可以利用LST 属性构建的更复杂的协议,如 Baskets协议、稳定币、收益策略等。

Pendle属于加密资产收益策略类协议,用户通过对其提供的DeFi产品的使用,可以增加牛市中的收益率敞口,并在熊市中对冲收益率下行,以此将收益最大化。

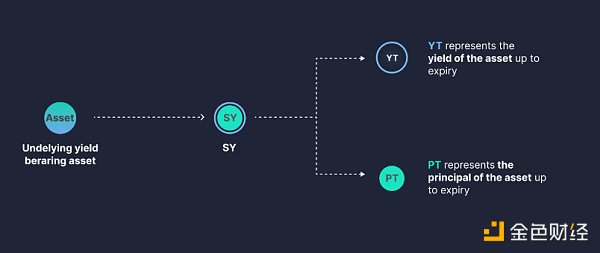

Pendle项目体系主要由三部分构成,收益代币化、AMM、vePENDLE。通过这一系统,Pendle可以将用户加密资产包装成标准化收益代币SY,而SY 能够被进一步分为本金和收益成分,即为PT (本金代币)和 YT (收益代币)。PT和YT都可以通过Pendle的AMM进行交易。

而 vePENDLE是用于Pendle治理的功能型代币,用户可以通过质押PENDLE 获得。

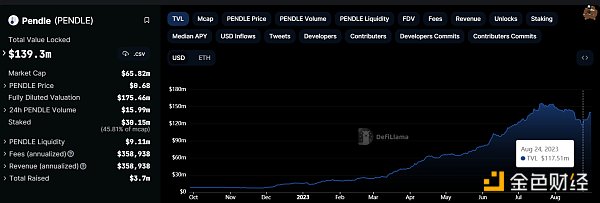

借助LSD赛道东风,Pendle更进一层的产品设计——收益最大化机制吸引了大量用户。据DeFiLlama数据显示,Pendle TVL 为1.4亿美元,今年初至今最高涨幅达1000%。

但是质押收益赛道本就由来已久,LSD火热之后借此转型的项目强者林立,Lido 、MakerDAO、RocketPool、Stkr (Ankr)、Stakewise 等等。与之相比,Pendle项目成立时间较短。即使提供的收益略优,但在激烈的市场份额竞争格局下依然面临发展瓶颈。

而在全球经济衰退、加密市场深熊、美债利率攀升等背景下,RWA赛道受到追求低风险下稳定收益投资者的青睐。

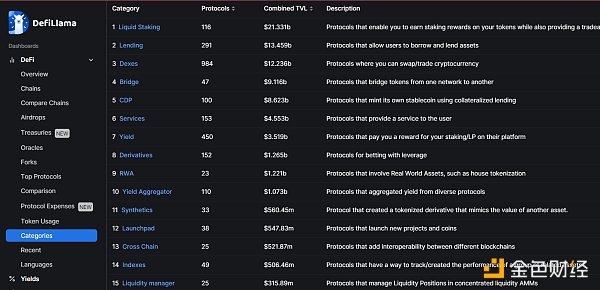

目前,RWA赛道发展迅速。除加密老牌项目加入外,传统金融机构也在加速入局。

在DeFiLlama对 DeFi赛道类别细分中,LSD板块 TVL以210亿美元位列首位,领先借贷板块近一倍。而RWA板块则增长迅速,自今年4月8日以来尤为明显。其TVL从1.5亿美元一路快速攀升,截止发文已达12亿美元,四个月涨幅近900%。

身处DeFi赛道价值最大板块本已分得一份蛋糕,但Pendle显然胃口更大,将触手伸向了另一增长最为迅速且潜力巨大的RWA板块。

二、协议机制

在 DeFi 中,用户将资金放入收益挖矿池中,能够获得随时间波动的 APY。例如,Compound 中质押的 DAI 表示为cDAI;质押在 Lido 中的 ETH 表示为stETH。

但是这些被动收入的产生依赖质押时间的长短,并且预期获得的收益也变相被绑定,无法最大化利用。即使通过循环借贷,不仅风险会被拉高,并且Gas费也会偏高。

而Pendle不仅将用户本金和收益进行了解绑,并且在确保用户具有固定收益情况下让其有更多对收益用途的交易支配选择。

具体来说,Pendle是将LSD\LST包装成平台原生SY,然后再将其分拆为PT (本金代币)和 YT (收益代币),即收益代币化。

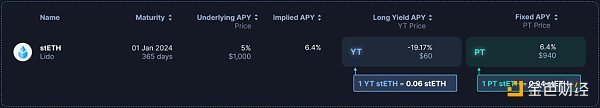

用户可以在 Pendle AMM 上买卖PT,一般其价格由市场供需决定。由于PT不包括收益率部分,所以购入资产对应的PT相对较为便宜,即折价购买。因此,在产品到达成熟期后才能与原本的资产等价。

例如,假设Pendle 中有一个stETH 池,期限为 1 年,那么PT stETH的持有者可以在1年后以1:1的比例赎回stETH。

值得注意的是,PT虽然是到期才可以赎回标的资产,但用户也可以选择根据自身和市场行情提前出售。

而YT(收益代币)在 Pendle AMM 上可以与PT(本金代币)位于同一池中进行交易,同时,作为质押本金的收益部分,YT可以随时进行交易。

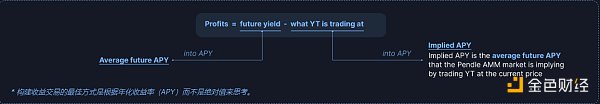

如果投资者认为未来的平均APY将高于当前的市场隐含APY,那么可以选择做多收益率。未来平均 APY可以参考当前底层 APY ,即底层协议中生成的 APY 。如果所有条件从现在到到期都保持完全相同,则未来 APY 应与基础 APY 相同。

具体而言,当隐含收益率>基础APY时,长期收益率APY将为负值。这意味着,假设基础 APY 保持不变,购买 YT 的成本将高于收集的平均未来收益率,所以最好选择卖出YT。

不过,即使当隐含 APY < 基础 APY时,如果用户以正的长期收益 APY购买 YT ,平均未来 APY 也可能会低于交易的隐含 APY,从而遭受损失。

所以,用户的长仓利润取决于收益的持有或增加。

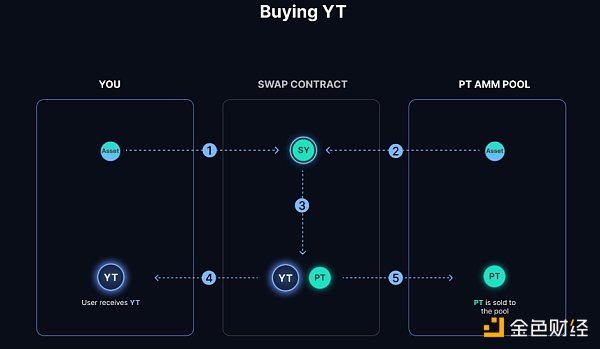

而PT与YT的交易基础来自于Pendle独特的AMM机制设计,其属于单边交易池,即通过内置的自动路由,任何人用任何主要资产都可以通过单一流动性池在 Pendle 上进行交易PT 和 YT。

AMM 曲线会发生变化,以考虑随着时间的推移而产生的收益率,并在接近到期时缩小 PT 的价格范围。通过将流动性集中到一个狭窄的、有意义的范围内,随着 PT 接近到期日,交易收益率的资本效率会提高。

Pendle V2 中的流动性池设置为 PT/SY,例如 PT-aUSDC / SY-aUSDC。交换 PT 是在池中的 2 个资产之间进行交换的简单过程,而交换 YT 是通过同一池中的闪存交换启用的。

此外,Pendle V2 的设计也确保了无常损失的问题可以忽略不计。Pendle 的 AMM 通过移动 AMM 曲线,随着时间的推移将 PT 价格推向其潜在价值,从而减轻与时间相关的无常损失,从而使得 PT 的自然价格升值。

三、接入RWA :开源增效

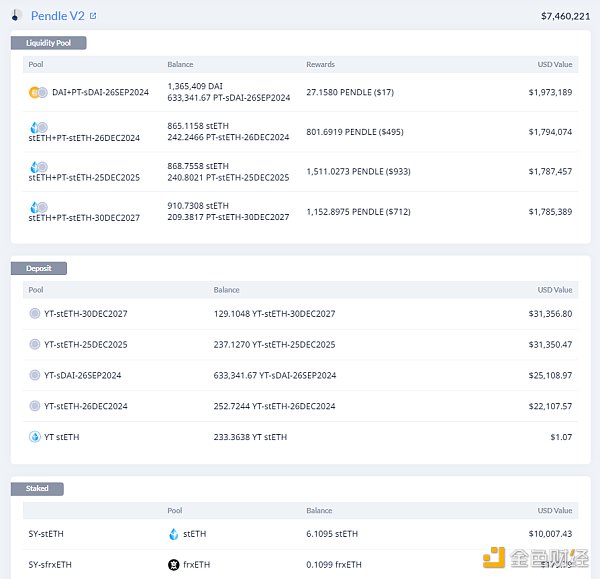

据 Pendle 官网数据显示,新RWA 池TVL增长迅速。上线仅一周时间,PT sDAI Pool 的TVL 1370万美元,PT fUSDC Pool 的TVL 为269 万美元。

而从 Pendle TVL整体走势来看,其在7月20日达到峰值1.55亿美元后就趋于平稳,并且反而渐有回落下跌趋势。但在宣布添加RWA产品后即开始进入上涨区间,值得注意的是,此时的加密市场依然处于横盘阶段。

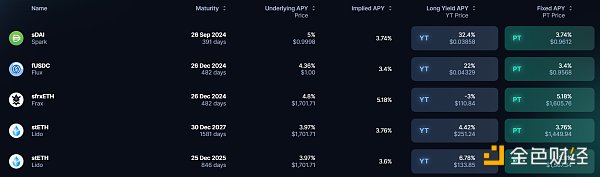

如此显著的流动性增长来源于Pendle为PT sDAI Pool 所设置的高收益率。从图中可以看出,sDAI池的固定 APY 为3.74%、长期收益率 APY 为32.4% 。

此外,用户通过向sDAI池提供流动性,除了能够获得部分固定收益敞口外,还能同时获得sDAI本地收益率和额外奖励的混合收益: sDAI DSR+交易费用+sDAI固定收益(来自PT-sDAI)+PENDLE激励。

此前,Spark Protocol 的DSR已由8%降低为5%,但这一高利率依然是由MakerDAO收入进行补贴。并且,作为实际上的EDSR机制,如果一旦USDT波动强烈或者MakerDAO收入减少,那么用户实际的收益可能会低于Pendle中为sDAI产品提供的收益率。

新RWA池也由此吸引了一些巨鲸的加入,总价值770万美元的钱包地址0xa8321f92e4589f7754831cac607180372197b7f6 在Pendle的sDAI池中存入了200 万美元。

另一总价值250万美元的钱包地址0x18f7a7ad23163c5ea7d5c059c1a98c3ce57cb5c0则存入了100万美元。此外,其它大额存入的账号也不在少数。

结语

加密熊市之下流动性缺失成为所有市场参与者面对的难题,如何最大化利用资金并将风险拉低是多数投资者在现时的需求。LSD将用户质押的资金释放出来后需要进一步产生更大的效率,而Pendle为此提供了新选择。

RWA赛道的持续扩大也让机构和投资者看到了更为广阔的市场,美债代币化只是试点,未来相信还会有更多的现实世界资产成为代币化金融产品。因此,Pendle的及时出手也让其有了占领未来更大市场份额的门票。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47