Mysteel参考丨经济动能转换背景下钢管需求结构变化分析

概述:钢管作为工业的“血管”,是市场不可或缺的钢材品种。钢管的产量与需求自改革开放后开始了飞速发展,随着步入高质量发展时代,钢管产量与表观消费量呈现一定收缩态势,经历疫情防控三年,钢管的生产与消费均有较大影响。2023年作为疫情防控优化的第一年,被市场寄予厚望,不过市场反馈实际需求并未如期而至,钢管需求在房地产萎靡背景下影响明显,但在钢结构、汽车与出口等方面需求表现较好,数据反映钢管整体表观消费量并未出现大幅下滑,只是需求结构出现明显分化,同市场反馈有所偏差。在国内经济动能转换背景下,钢管需求结构将发生哪些变化?笔者将从建筑类、制造类、能源类、钢结构类及出口方面对当下钢管市场下游需求进行相应分析。

一、建筑需求持续走弱

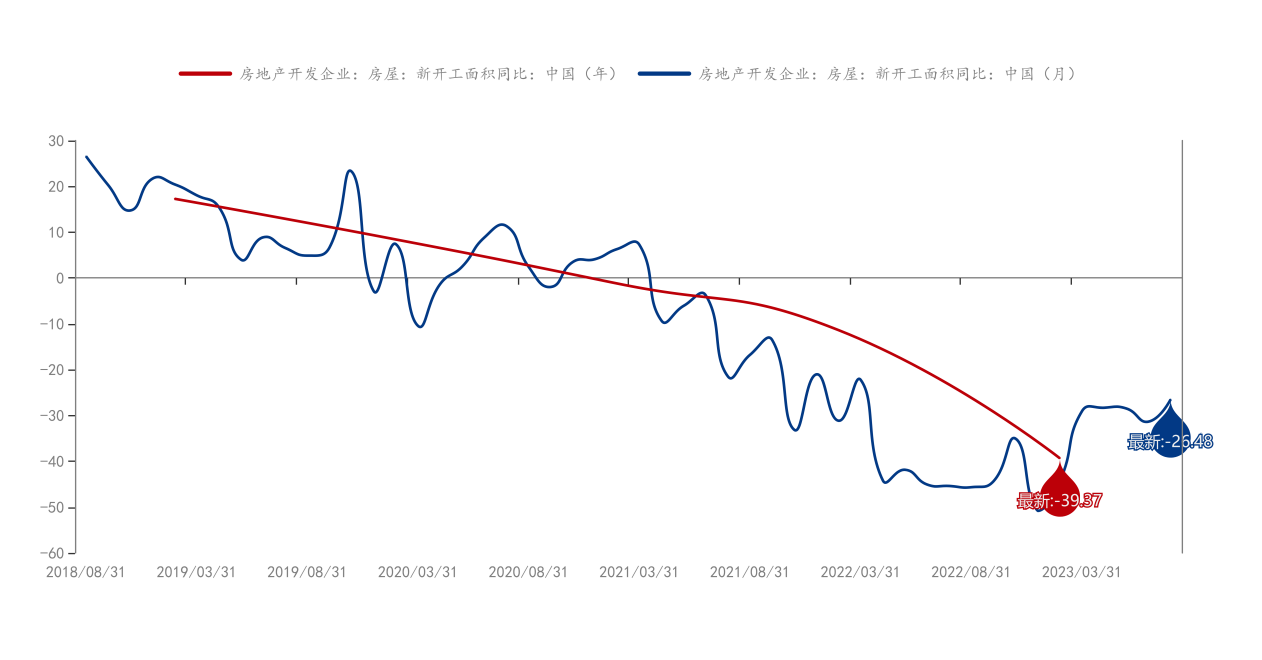

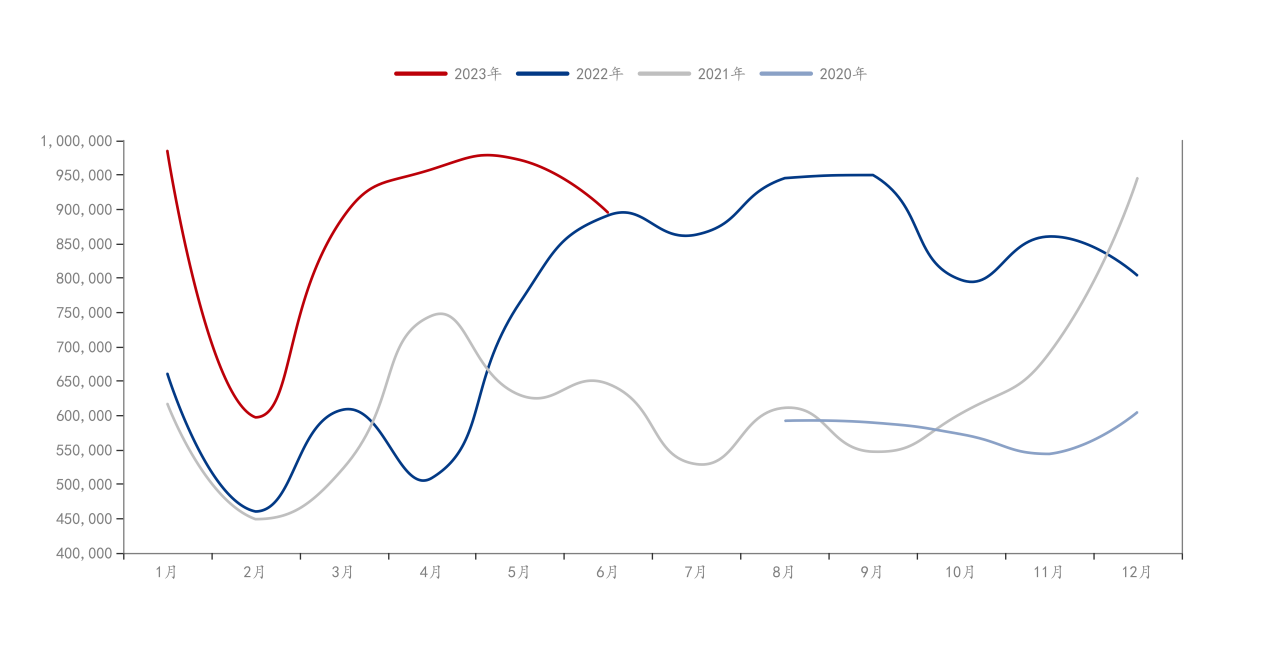

建筑类方面,房地产占据主导地位,钢管对于房地产行业依赖较大,不论建造时的脚手架管,还是撘构幕墙用的方矩管,还是铺设水暖及消防设施使用的镀锌管,钢管贯穿房地产整个建造过程。近年房地产新开工面积自2020年底开始同比下降,2021年初开始环比下降,2022年底房屋新开工面积同比下降39.37%,截止到2023年6月底,环比下降31.35%。2022年钢管下游消费结构房地产领域占比31%,预计2023年占比将在29%左右,房地产用管需求有着明显下滑,不过当下基建投资维持高速增长,基建领域用管对冲了一部分房地产需求的下降。

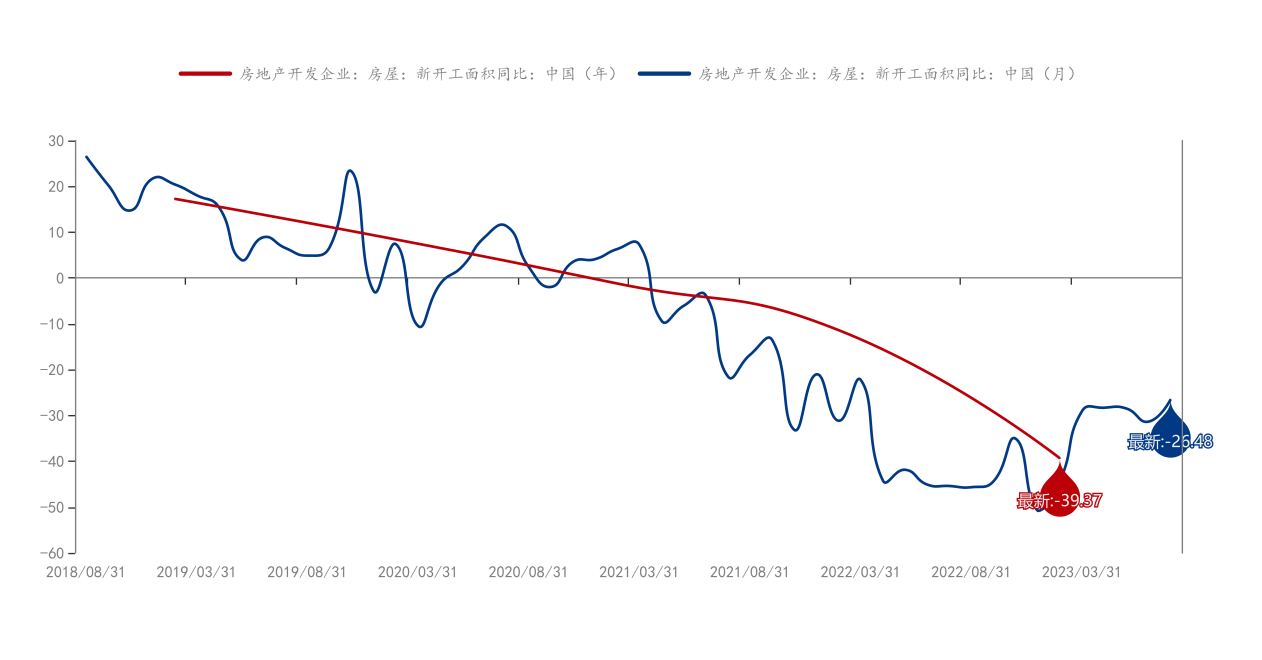

房地产竣工面积一般在年底处于高位,经历地产半年周期后,用管需求或在下半年有相对改善,不过当下销售数据表现低迷,房地产后续钢管需求仍将不容乐观。2023年7月重要会议指出对于房地产,会议指出“适应我国房地产市场供求关系发生重大变化的新形势”,要“适时调整优化房地产政策”,“更好满足居民刚性和改善性住房需求”,政府陆续发布包括像继续因地制宜地出台放松限购、降首付、城中村改造及“平急两用”等政策。但即使在此背景下,房地产领域大概率仍是力求维持平稳,整体向下趋势未改,最新的销售数据与新开工数据依旧呈现同环比均持续下降态势,短期内地产项目施工用管改善有限。

图1:房地产新开工面积同比(单位:%)

数据来源:钢联数据

图2:房地产竣工面积涨跌(单位:万平方米)

数据来源:钢联数据

二、能源需求稳定增长

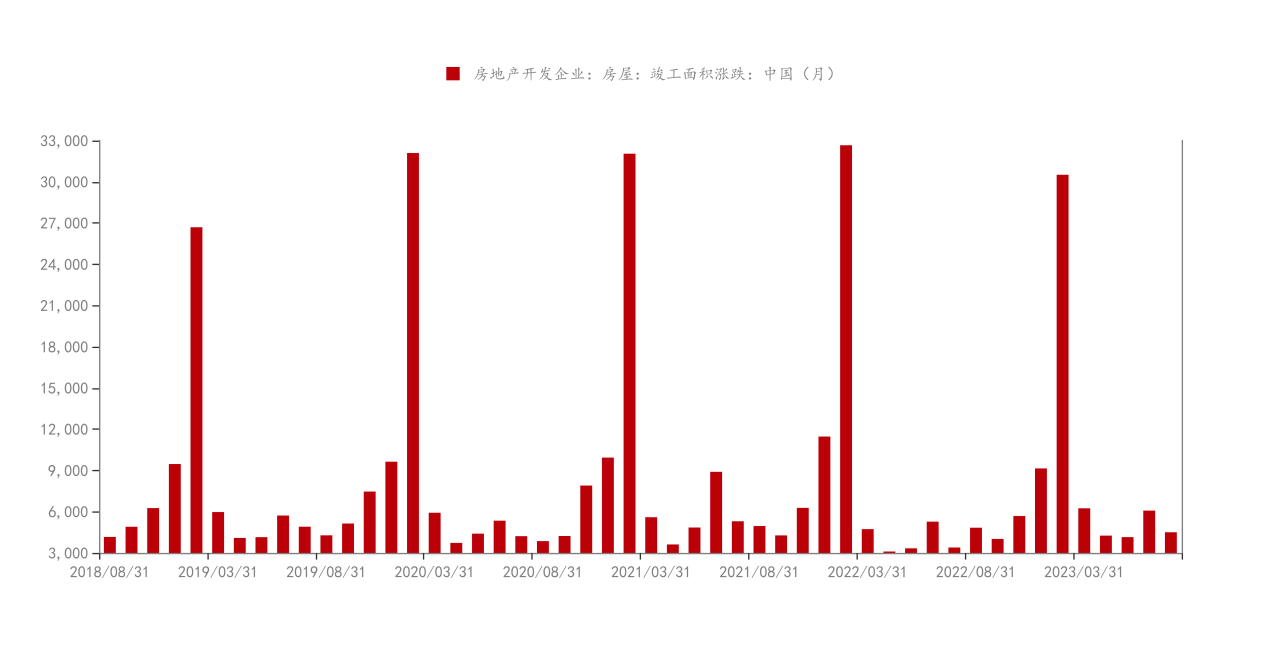

能源类以天然气、石油用管为主,2017年以来,我国天然气产量持续增加,到2020年我国天然气产量达1,925亿立方米,同比增长9.8%。2021年,我国生产天然气突破2,000亿立方米达到2,075.8亿立方米,比上年增长7.8%。2022年,我国天然气产量持续维持增长,年产量超过2,170亿立方米,同比增长4.92%。根据国家发改委、国家能源局印发的《中长期油气管网规划》, 2025年我国油气长输管道里程数将达到24万千米,年均建设1.3万千米。在国家管网规划下,能源类用管需求在未来几年将达到稳定增长,2022年钢管需求能源类用管占29%,预计2023年占比增长至29.6%。

图3:2018-2023年全国天然气产量(单位:亿立方米、%)

数据来源:钢联数据

三、制造需求有所分化

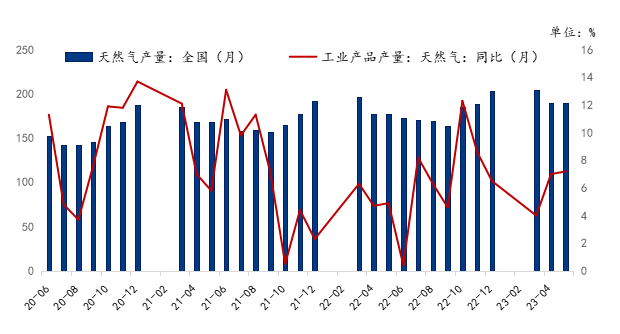

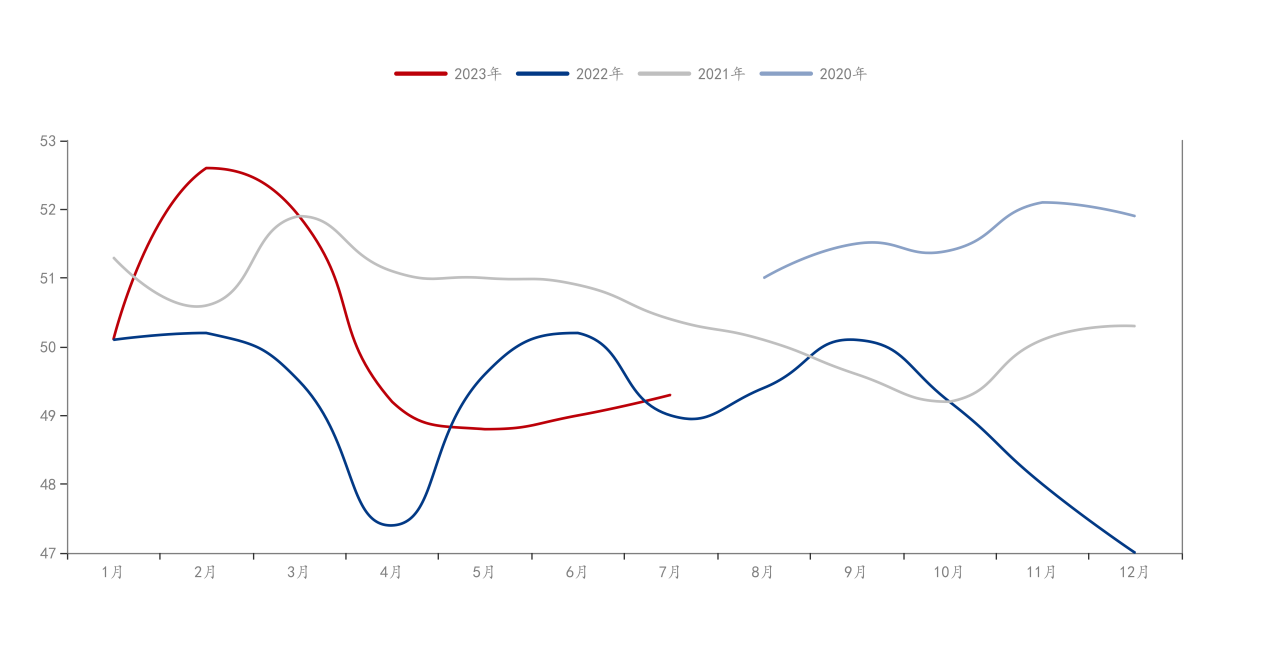

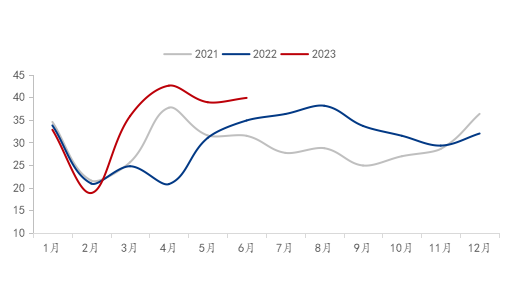

据机械行业钢材消费统计,在机械行业用钢中,管材占比为10%。据此测算,如机械行业年用钢量约为1.5亿吨,则机械行业年用钢管量为1500万吨左右。其中,工程机械每年消耗钢管约70万吨。进入2023年后,下游需求并未很好释放,制造企业订单不足,PMI指数在3月后开始滑入荣枯线以下,2023年7月份制造业采购经理指数(PMI)为49.3%,比上月上升0.3个百分点,制造业景气水平有边际改善,但仍处于萎缩区间,其中制造业中各行业产量也有所分化。

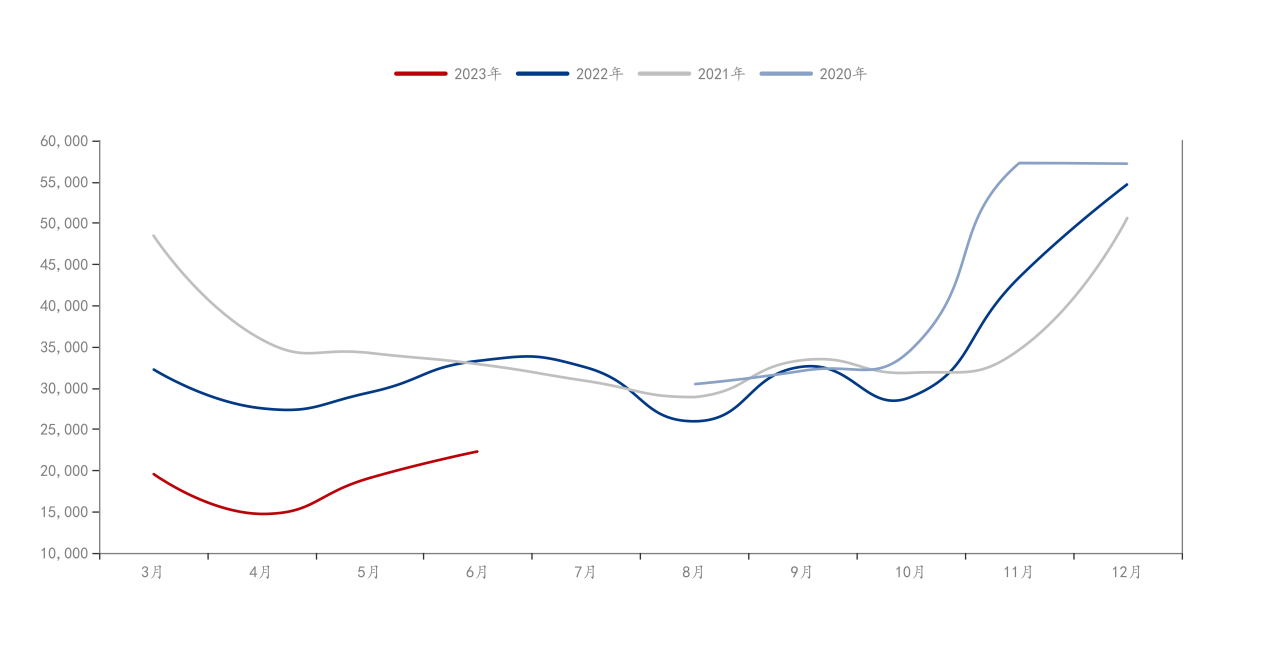

工业锅炉方面2023年6月全国产量为22309.2蒸发量吨,同比下降0.7%。1-6月全国产量为102753.8蒸发量吨,同比下降1.2%。传统的工业锅炉产量有所下滑,但电站锅炉产量保持增长。机械工业发电设备中心数据显示,2019-2021年,中国电站锅炉产量逐年上升,中国电站锅炉产量从2019年的约3751.8万千瓦上升至2021年的5504.7万千瓦,同比上升20.83%。截至2022年底,中国电站锅炉产量超过6000万千瓦。另外,在“双碳”目标下,燃煤锅炉的产量占比大幅下降,燃气锅炉将成为市场主流,在持续更新迭代下,工业锅炉需求仍将保持增长韧性。2022年,工业锅炉产量达37.44万蒸吨,预计2023年将达38.7万蒸吨。

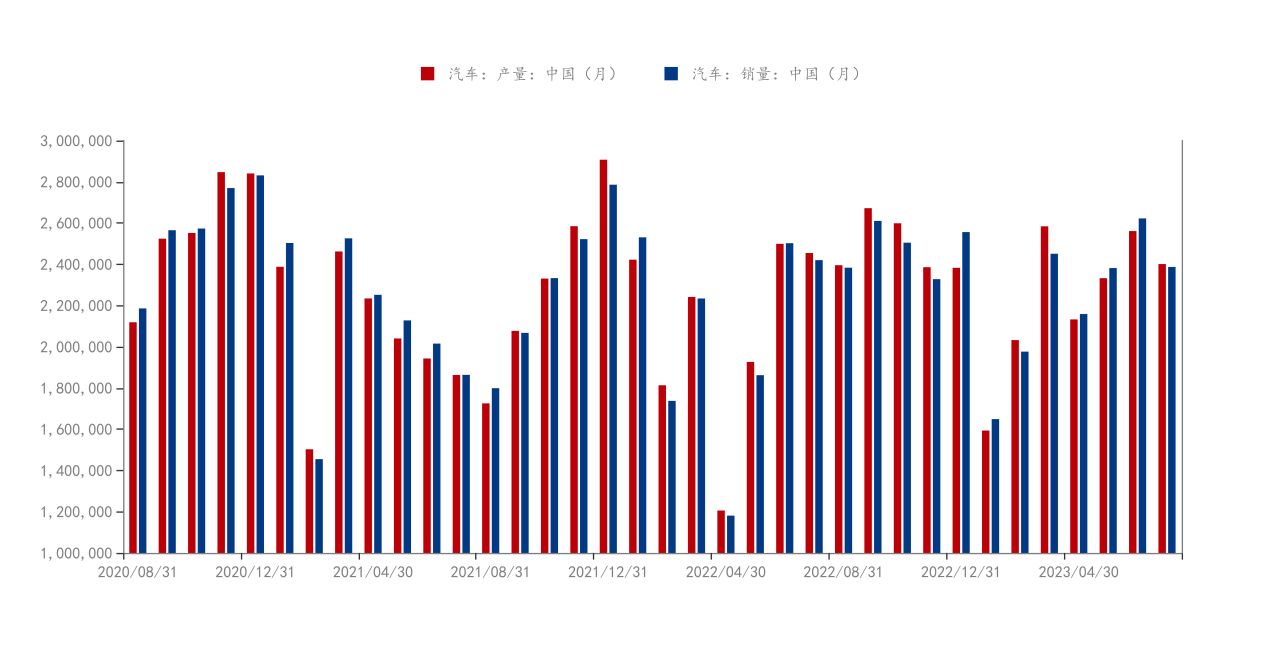

汽车方面产量维持增长态势,国家统计局数据显示,2023年6月中国汽车产量256.4万辆,同比增长0.8%;1-6月累计产量1310.3万辆,同比增长6.1%。其中新能源汽车表现亮眼,今年上半年新能源汽车产销分别完成378.8万辆和374.7万辆,同比分别增长42.4%和44.1%,大幅高于汽车市场的整体增长速度。

据中国汽车工业协会公布的数据,2022年全年,中国新车产量2945.2万辆,而2023年中国汽车产量预计全年为3300万辆。截至2022年年底,我国汽车保有量达3.19亿辆,同比增加5.81%,千人汽车保有量为256辆,我国汽车领域仍有较大增长空间。

图4:制造业PMI综合指数

数据来源:钢联数据

图5:中国汽车产销量(单位:辆)

数据来源:钢联数据

图6:中国工业锅炉产量(单位:蒸发量吨)

数据来源:钢联数据

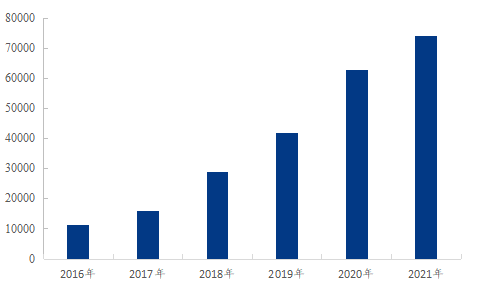

四、钢结构需求潜力十足

2021年 《钢结构行业“十四五”规划及2035年远景目标》提出,到2025年底,全国钢结构用量达到14,000万吨左右,钢结构建筑占新建建筑面积比例达到15%以上,到2035年底,我国钢结构建筑应用达到中等发达国家水平,钢结构用量达到每年20,000万吨以上,钢结构建筑占新建建筑面积比例逐步达到40%,基本实现钢结构智能建造。发达国家钢结构建筑在整个建筑中所占比重基本达到30%-50%,而我国钢结构建筑占比只有11.81%,国内钢结构发展潜力十足,且目前钢结构产量稳定增长,2022年建筑钢结构产量9200万吨,产量增幅3.4%,预计2023年建筑钢结构在9500万吨左右,其中钢管占钢结构用钢需求量的10%-12%左右,钢结构领域所带来的钢管需求则在950万吨左右。

图7:2016-2021年装配式建筑新开工面积(单位:万平方米)

数据来源:钢联数据

五、出口需求维持韧性

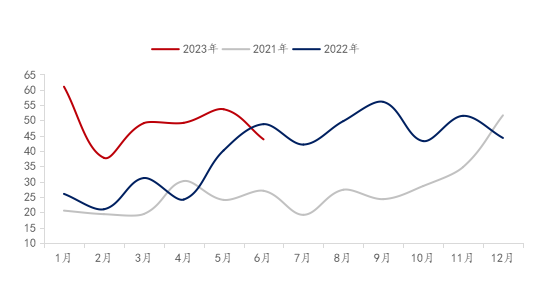

近几年受疫情以及地缘政治影响,全球经济进入下行周期,国内钢管净出口量波动较大,且钢管多以出口低端产品为主,高端产品依旧需要进口。另外国内出口钢管贸易也频繁受到他国反倾销措施,反倾销对钢管出口带来了较大影响。在近年出口受限的背景下,2023年焊管、无缝管出口同比数据表现亮眼。2023年1-6月中国累计净出口无缝管294.49万吨,同比增长53.93%;2023年1-6月中国累计净出口焊管208.72万吨,同比增长25.68%。

据海关数据显示,从我国进口钢管最多的地区仍是亚非洲,随着国家“一带一路”战略发展,钢管出口市场仍有较大增长空间。值得注意的是,2023年下半年国内经济在政策支持下稳定增长,对于人民币汇率有较好支撑,另外美联储进入尾声,高通胀导致的美元币值削弱或在下半年有所体现,而人民币也将相对美元升值,下半年钢管出口或将受到人民币升值影响。

图8:钢管出口量合计(单位:吨)

数据来源:钢联数据

图9:焊管净出口季节性变化(单位:万吨)

数据来源:钢联数据

图10:无缝管净出口量季节性变化(单位:万吨)

数据来源:钢联数据

六、总结

2022年国内钢管市场需求在8450万吨左右,其中能源方面占比在29%,建筑需求占比31%,制造类20%,钢结构类占比10%。预计2023年国内钢管市场需求在8100万吨左右,未来的钢管整体需求或有下降,但幅度并不明显。更值得注意的是,钢管需求结构将会持续发生改变,其中房地产建筑钢管需求下降趋势不改,能源与钢结构用管量在“双碳目标”政策导向下应有较大增长预期,制造业方面钢管消费表现有所分化,整体需求随着国内经济陆续复苏仍有一定增长空间,钢管出口方面在“一带一路”背景下仍将保持较强韧性。钢管消费量的下降要求行业自律生产以达到供需平衡,而需求的转向带来的结构性变化更需要市场及时发觉并作出调整。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38