浅析Filecoin的质押经济学:构建无需信任的市场与FIL借贷生态

摘要

FIL 上的可编程层,即 FVM,允许构建无需信任的市场;

这需要一个目前存在于链下的市场,即将 FIL 借贷带到链上,零售 FIL 持有者质押其 FIL,矿工从资金池借用 FIL;

FIL 借贷本质上是通过矿工未来奖励累积提前获取现金,从而使 FIL 挖矿更加资本高效;

在协议设计中,需要在中心化、资本效率和安全性之间做出明显的权衡;

借 FIL 的市场规模随着时间的推移而减小,但稳定币的引入等因素可以解锁在这些协议之上构建独特项目的机会;

前言

在经过实战检验的区块链上推出可编程层常常是激动人心的。当比特币区块链推出了 Stacks (STX) 后,围绕其构建的社区出现了一种新的思维范式。

类似的情景也发生在 Filecoin 推出 FVM 时。强大的 Filecoin 社区现在可以通过完全不同的视角看到其愿景。生态系统存在的许多难题现在得以解决。通过可编程性创建无需信任的市场是其中的关键一环。

Filecoin 上的流动性质押是 Protocol Labs 团队发布的第一个“Request-for-build”,并得到了高度重视。要理解这一点,让我们先来了解一下 Filecoin 的经济学是如何运作的。

Filecoin 的激励如何运行

与以太坊的验证者不同,Filecoin 中不存在一次性的质押。每当矿工为客户提供存储空间时,他们需要以 FIL 作为质押代币。这个质押金额是为了封存存储区块,并将封存后的存储区块保存在矿工的设备中。这样的结构确保了矿工将会在他们同意的交易期间内为客户存储数据,作为回报将获得激励。激励通过 PoSt(Proof of Space-time)分配,矿工通过证明他们存储了正确的客户数据来获得奖励。

矿工通过名为 DRAND 的领导者选择机制被选出。DRAND 根据一些初始要求和矿工控制的网络原始字节算力的百分比选择领导者。

矿工必须不断提升原值算力 (Raw Byte Power) 以被选为领导者来挖取区块并获得奖励。这有助于矿工补贴他们的存储成本。

虽然还有很多因素制约着这些激励措施的供应,但对于存储提供商 / 矿工来说,要想最大化他们的利润,他们必须努力最大化 RBP,并吸引更多的(和延续过去的)交易。

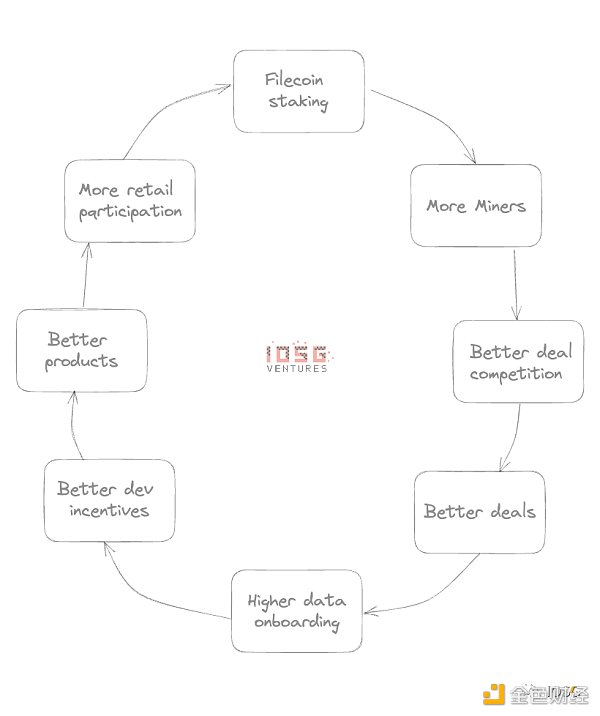

这为 Filecoin 网络创造了一个正反馈循环。

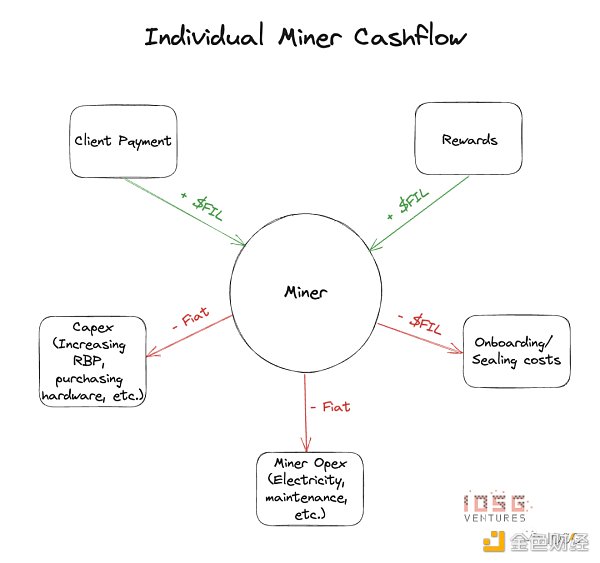

矿工的经济学

当矿工获得区块奖励时,这些奖励并不具有流动性。只有 25% 的奖励具有流动性,剩下 75% 的区块奖励会在 180 天(约 6 个月)内线性解锁。这就给矿工带来了问题。本应作为矿工营运收入的奖励现在变成了需要等待支付的账款,只有在矿工吸引(或延续)了交易之后才能解锁。

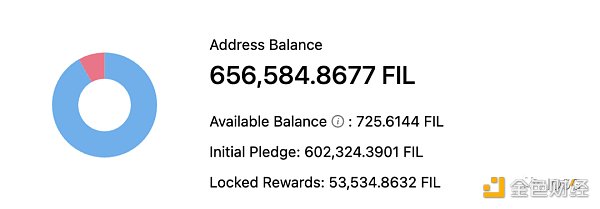

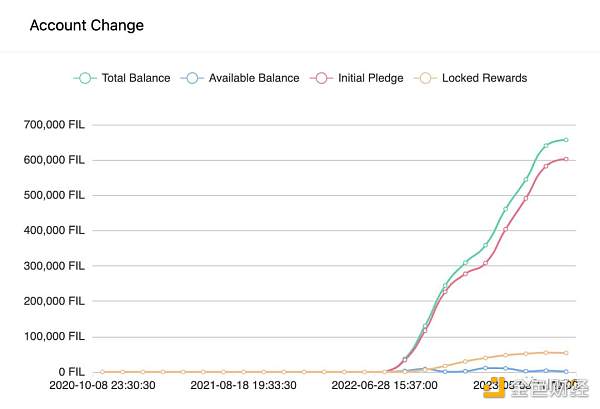

让我们来看一下网络中排名前列的矿工余额(截至 2023 年 8 月 6 日)。

从图表中可以看出,矿工实际上只有约 1% 的奖励(或营运收入)是流动的。如果这个矿工现在想要做以下任何一件事情:

支付营运收入

升级硬件

支付维护费用

或吸引 / 续签交易

他将不得不借取法定货币或从第三方借取 FIL 代币,以弥补这些“延迟”的支付。

目前,网络中的许多存储提供商(矿工)依赖于像 DARMA Capital、Coinlist 等 CeFi 借款人。由于这些是贷款产品,存储提供者必须经过 KYC 和严格的审计流程才能借到 FIL 。

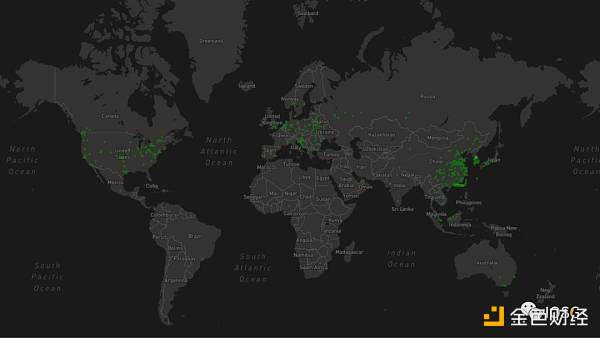

当我们看下面的地图时,可以看到 Filecoin 矿工在亚洲地区的高度集中,而中心化服务提供商主要集中在西方地区。对于他们来说,很难为亚洲矿工提供有利条件的 FIL 贷款,而且大多数亚洲矿工 / 存储提供者无法访问这些提供商。

这不仅阻碍了新矿工加入参与,现有矿工的业务规模也只能扩展到这些 CeFi 借款人的 FIL 池规模。

那么为什么不从银行借法定货币呢?由于 FIL 具有波动性,对于借款的矿工而言,这将带来额外的资本管理挑战。

为了解决这个问题,需要为 FIL 借款人(矿工)和贷款人(可以是 FIL 持有人)建立一个市场。

Filecoin 质押

随着 FVM 的推出,这个市场理念得以成真。FIL 贷款人 / 质押者现在可以让他们的 FIL 代币发挥作用,矿工也可以从这个池子里借款(许可或无需许可的方式),所有这些都由智能合约进行管理。

生态系统中已经有许多参与者正在构建这个市场,并准备在接下来的几个月内推出。

虽然称这样的市场为质押协议,但从业务性质上看,其更接近于贷款协议。

这样的 FIL 贷款产品的基本特点包括:

1. 贷款人将闲余的 FIL 代币进行质押,获得“流动质押”代币。

2. 借款人(矿工)可以根据矿工智能角色(actors)中的抵押品(基本上是初始质押金额 + 锁定奖励)从池中借款。

3. 借款人将每周或其他指定时间段通过将矿工的 “OwnerID” 转让给智能合约来进行利息支付。

4. 贷款人将获得利息(扣除协议费用),作为年化收益率(APY),可以通过重新设定代币或价值累计代币的方式获取。

系统中的现有参与者包括:

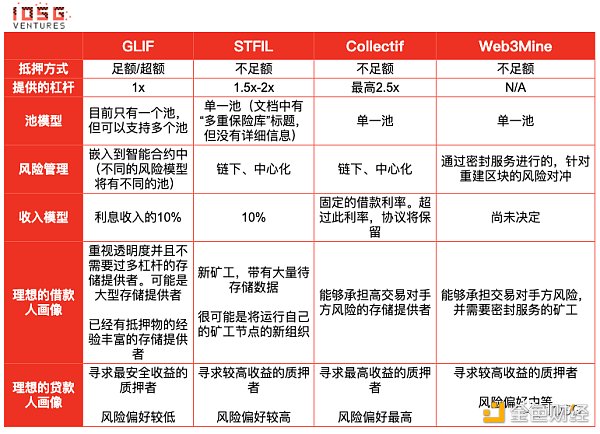

不同的流动质押协议在借款方面有不同的思路:

超额 / 足额抵押与非足额抵押

在超额抵押或足额抵押模型中,债务 - 权益比率始终小于或等于 100%。这意味着如果我的矿工余额是 1000 FIL,我最多只能借款 1000 FIL(还取决于协议规则)。这可以很容易地被编码到智能合约中,且内置违约风险。既提供了更大的透明度,也可以为质押者(贷款人)提供安全性。这种模型的另一个优点是,它也允许进行无需许可的借款。在这种情况下,产品更像是 Aave/Compound,而不是 Lido 或 RocketPool。

在非足额抵押模型中,贷款人承担风险,而风险则由协议进行管理。在这种模型中,风险建模是一项复杂的数学计算,无法嵌入智能合约中,需要在链下进行,这就牺牲了透明度。但由于涉及杠杆,对于借款人来说,该系统更加资本高效。杠杆系统越无需许可,贷款人承担的风险就越大,这将需要一个由协议开发人员运行的非常稳健的动态风险管理模型。

需要权衡的是:

资本效率与质押者风险

资本效率与透明度

贷款人风险与借款人进入系统的问题

单一池 vs 多池

协议还可以选择构建多池模型,其中贷款人可以选择在具有不同风险参数的不同池中质押 FIL 代币。这可以实现链上的风险管理,但流动性会分散。在单一池模型中,风险将不得不在链下进行管理。总体而言,权衡仍将与上述提到的权衡相同。

需要权衡的是:流动性分散 vs 风险管理透明度

风险

在超额抵押模型中,即使矿工被多次 slash,一旦债务 - 权益比率达到 100%,矿工就会被清算,质押者将相对安全。

在非足额抵押模型中,如果借款人未能证明存储区块,可能会受到惩罚。这在 Filecoin 中比 PoS 类型的模型更常见。这将影响抵押价值并加大借款人的杠杆作用。在这种模型中,必须非常谨慎地设置清算阈值。

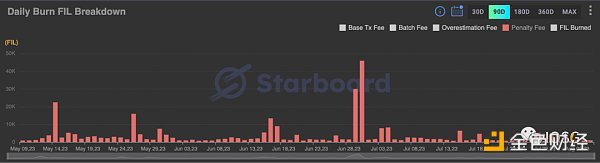

Filecion 的矿工处罚(90 天)

市场参与者比较

那么关于以太坊质押 / 借贷协议进入市场呢?

在 Filecoin 生态系统中,与以太坊不同,节点(矿工 / 验证者 / 存储提供者)的责任远不止一般的运行时间。他们需要自我营销以被选为存储提供者(SPs),定期升级硬件以支持更多存储、封存、维护和检索数据。对于 SP 来说,Filecoin 存储和奖励挖矿是一项全职工作。

与以太坊的验证者不同,Filecoin 中没有一次性的质押。每当一个存储提供者为客户提供存储时,他们都需要质押一定的代币。这个质押是为了封存存储区块,并将封存后的存储区块保存在矿工的设备中。在 Filecoin 上提供存储是一个资本非常密集的过程,这使得许多新矿工不愿参与网络,同时也让现有矿工不愿留下并为网络做贡献。

由于借方的参与者仅限于矿工,对于 Filecoin 生态系统中的新人来说,建立借方信任也将是一个耗费精力的过程。

仅凭 Filecoin 的机制,以太坊的质押甚至借贷协议都无法在 FVM 上轻松部署。

协议经济学

市场上是否有足够的 FIL 来供应贷款?

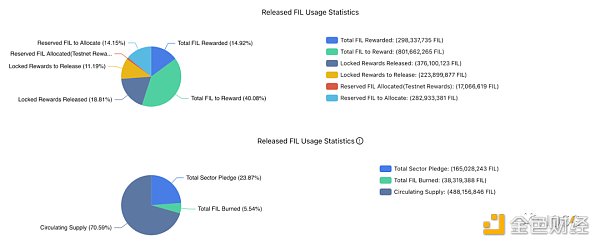

截至 2023 年 8 月 6 日,大约有 2.642 亿个 FIL 代币在流通,这些代币没有被承诺作为存储区块的质押,或者是待释放的奖励,可以被视为贷款人质押到池中的总 FIL 代币数量。

是否有足够的借款需求?

虽然 FIL 借款对于矿工很重要,但他们实际上在借什么呢?在超额抵押模型中,他们在已锁定的奖励上进行了提前支付,而在非足额抵押模型中,他们在未来的奖励上进行了提前支付。

从上面的图表可以看出,总的已锁定奖励约为 2.23 亿个 FIL 代币,供应可以满足需求。需求与供应的比例几乎为 84%。这显示了双方的权力动态,双方都不能在利率 / 年化收益率方面对另一方施加压力。

未来会是什么样子?

对于未来 FIL 借款需求市场的估计实际上就是未来奖励释放的 FIL 代币数量。

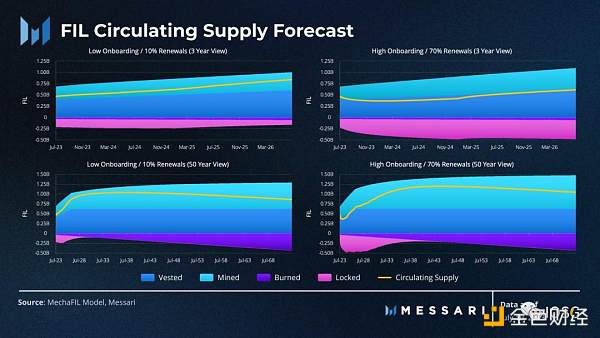

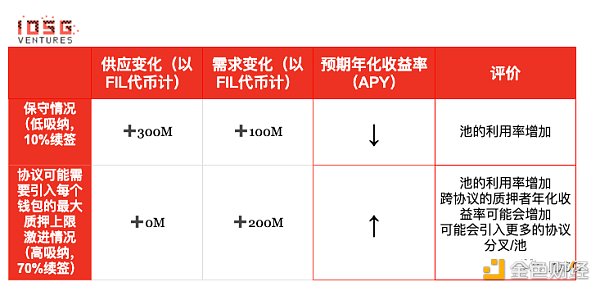

Messari 的专业人士使用不同的情况对 FIL 流通供应进行了 3 年和 50 年的预测模拟。

根据左上方的图表,在保守的情况下,如果数据的加入量较低,只有总交易的 10% 被续签,那么在未来 3 年内新增的奖励产出将接近 1 亿个 FIL 代币。而在激进的情况下,如果数据的加入量很高,70% 的现有交易得到续签,额外的奖励产出将达到大约 2 亿个 FIL 代币。

因此,可以预期在未来 3 年内市场规模将在 1 亿至 2 亿个 FIL 代币之间。以当前的 FIL 代币价格(8 月 6 日为 $4.16)来计算,借款的可用市场总量(TAM)可能在 4 亿美元至 8 亿美元之间。这可以被视为产品借方的 TAM。

在供应方面,在保守的估计中,大约会产生 3 亿个 FIL 代币,而在更激进的情况下,流通供应量被模拟为与今天差不多相同。为什么会这样?因为如果有更多的交易被吸纳和续签,将会有更多的 FIL 代币被锁定在存储区块的质押中。

在更激进的情况下,需求将超过供应,在这个竞争激烈的市场中,收取的利息可能会更高。

如果加入更多数据的需求超过流通供应的增长,FIL 代币的价格将会上升,从而在 FIL 代币中创造更多的借款需求。

这个模型未来可能的发展方向

在不同的设计中,没有必要采用一种赢者通吃的模式。直观地说,从长期来看(按照总锁定价值 TVL),通常是构建得最安全的协议胜出,就像以太坊生态系统中的 Lido 一样。与其优化 2-3% 的收益,我更倾向于更安全的结构,我认为 FIL 代币的持有者也会优先考虑资本的安全性,而不是稍微更高的收益率。

这是在考虑矿工因无法证明存储时间而支付的处罚金额之后的情况。

从借款人(矿工)的角度来看,矿工可以从不同的协议中借款以满足不同的目的。如果矿工已经有了很多抵押品,并且不需要通过杠杆支付运营费用,那么更安全的超额抵押模型将效果更好,因为它更安全。然而,如果我是一个新的矿工,需要质押大量存储区块,我可能会从不充分抵押的池中借款。

通过研究上述模型,我们可以看到:

在 Filecoin 中,质押对于填补生态系统中 FIL 代币的供需差距非常重要。FVM 最近已经发布,允许借贷市场存在。尽管问题是真实存在的,但 FVM 的发布对于大多数 FIL 质押 / 借贷协议可能来说来得太迟了,因为挖矿奖励的逐渐减少,使其成为一个小众市场。

然而,在这些质押协议之上可能出现一些引人入胜的用例。引入稳定币后,奖励可以被视为现金前进合约。类似于 Alkimiya 在以太坊上构建的模式。这可以将新资本注入到 Filecoin 生态系统中,并增加这些协议的总锁定价值(TVL)。

以太坊和 Filecoin 的技术不同,矿工不同,开发者不同,应用不同,因此社区也不同。特别是对于质押,由于每个矿工都是“非同质化”的,推动需求方需要进行商务拓展,并且其成功与协议在社区中的声誉成正比。

Filecoin 的质押是一个关键的解决方案,需要让更多的矿工进入系统,使零散资金投入运营,创造更大的经济激励,作为生态系统吸引更多的开发者并构建有用的产品,以建立积极的正反馈循环。

总结

在 Filecoin 生态系统中还有许多待解决的问题,但我们相信 Protocol Labs 团队正在朝着正确的方向努力,以实现他们将人类数据存储在高效系统中的愿景。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56