重磅政策纷纷落地,沪深300等指数投资价值凸显

8月27日 ,财政部、税务总局公告,为活跃资本市场、提振投资者信心,自2023年 8月28日起,证券交易印花税实施减半征收。通过复盘历史,我们发现此类政策对提振市场信心的效果十分显著。站在当下,我们认为“金融地产+上游资源”将是未来一段时间的投资机会所在,建议投资者关注沪深300ETF易方达(510310)、红利ETF易方达(515180)与上证50ETF易方达(510100)的投资价值,具体逻辑如下:

一、历史经验显示,印花税调降对市场情绪提振效果显著

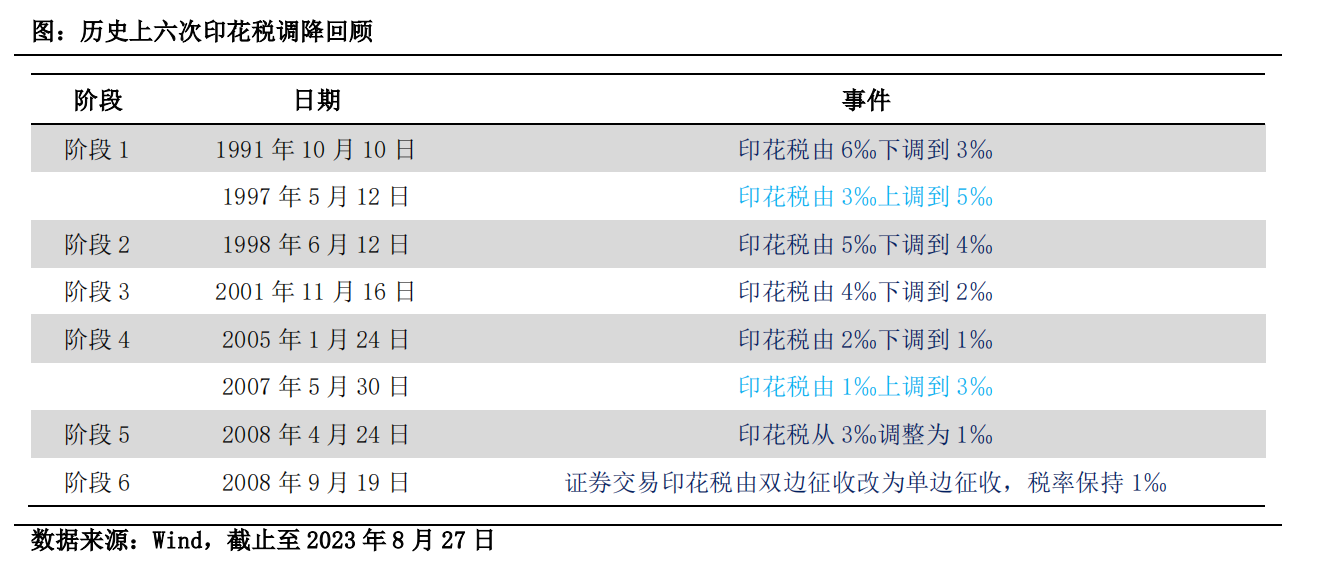

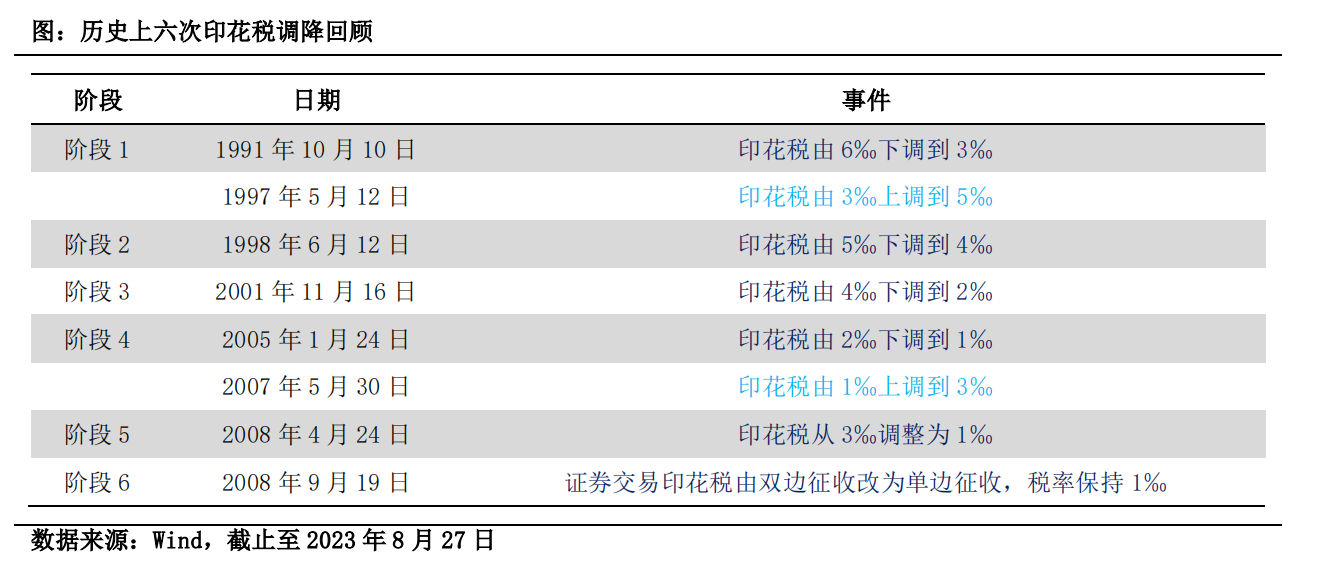

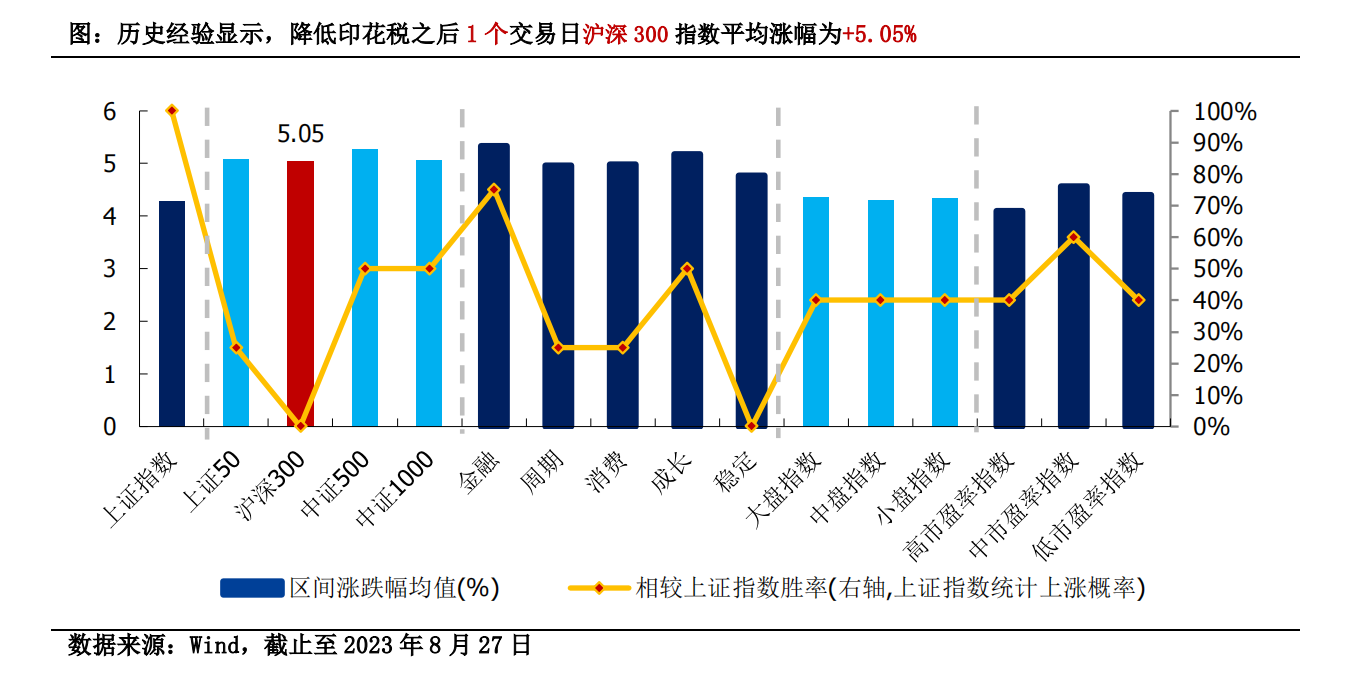

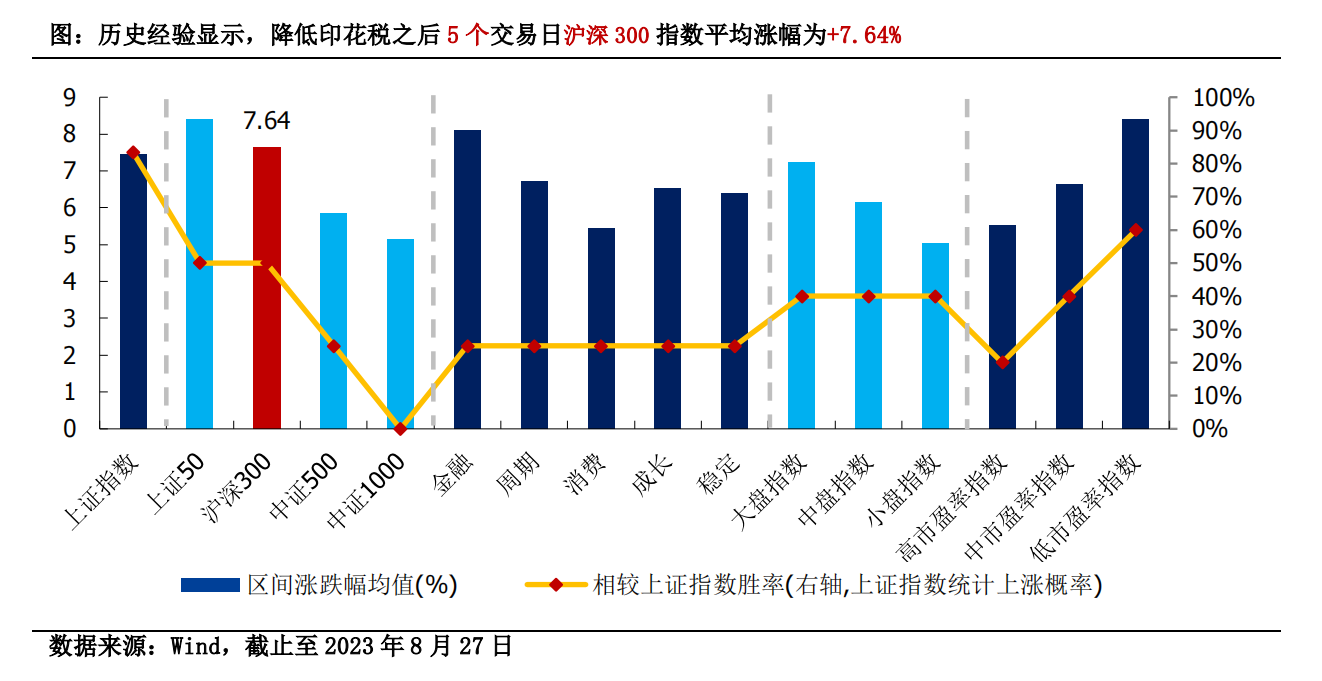

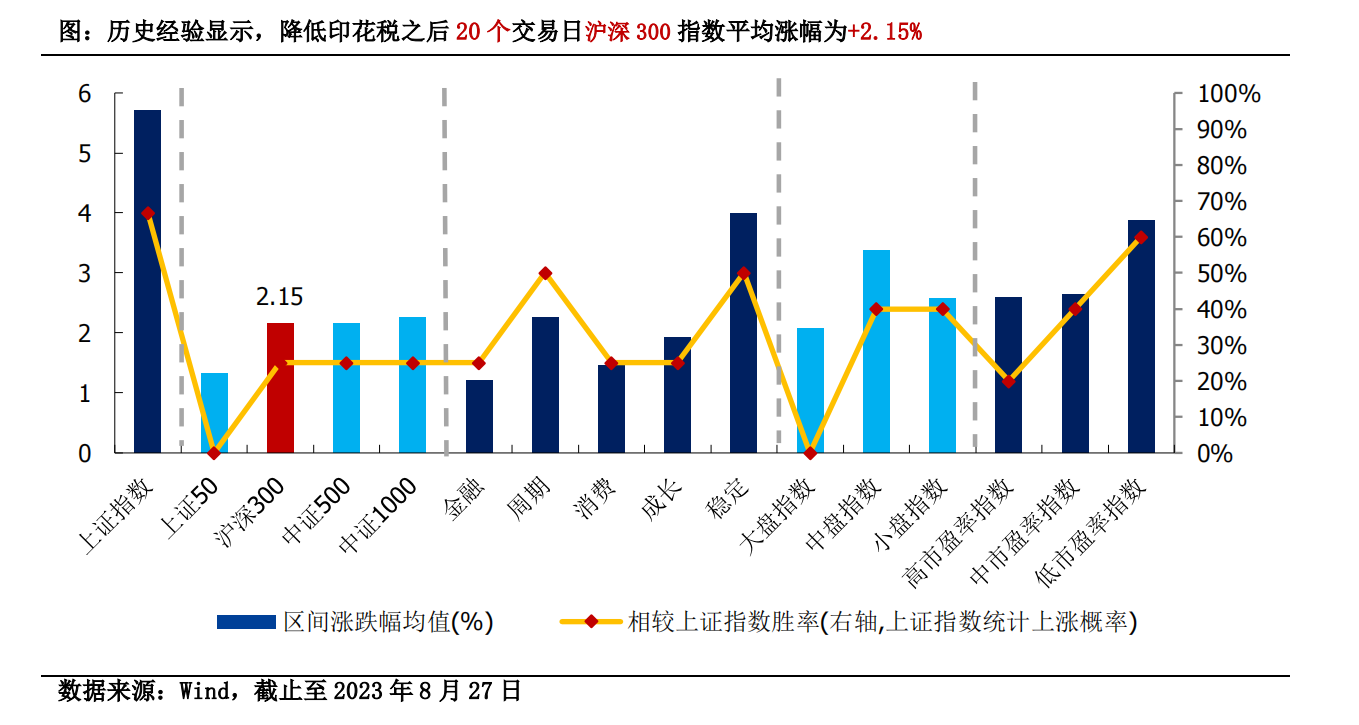

从历史数据来看,下调印花税确实有助于市场的活跃。1991年以来我国共有6次印花税率下调,对市场情绪的提振作用显著,尤其是2001年的下调和2008年的2次下调。历史上调降印花税之后的1个、5个、20个交易日内,以上证指数为代表的证券市场整体趋于上涨、胜率较高。

简单定性复盘来看,调降印花税对市场情绪有明显的提振作用:

Ø 1991年10月:调降印花税后A股大涨;

Ø 1998年6月:调降印花税后,A股在随后2周内有明显涨幅,随后持续震荡;

Ø 2001年11月:调降印花税后股市短期回升,随后有所回落;

Ø 2005年1月:调降印花税后股市稳步回升;

Ø 2008年4月、9月:调降印花税对股市均有明显的刺激作用。

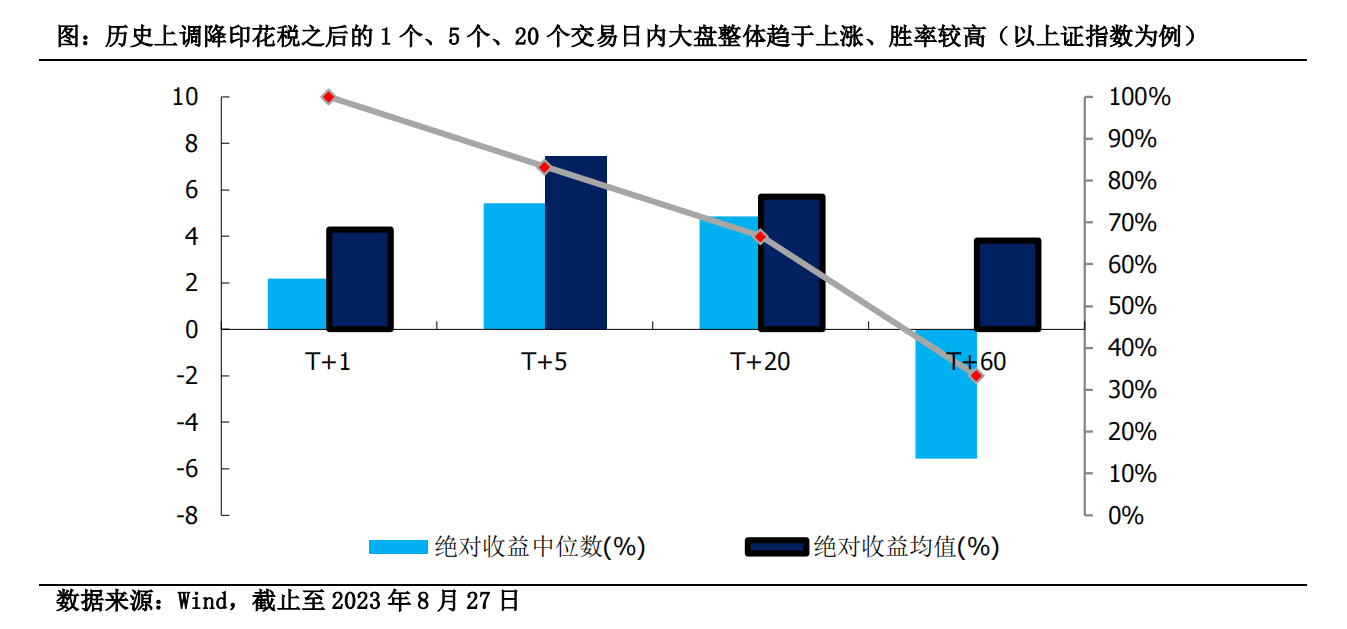

二、调降印花税后,宽基指数有望迎来月度级别的普涨行情,金融地产链、上游资源品相对占优,上证50、沪深300与中证红利是较好的投资标的

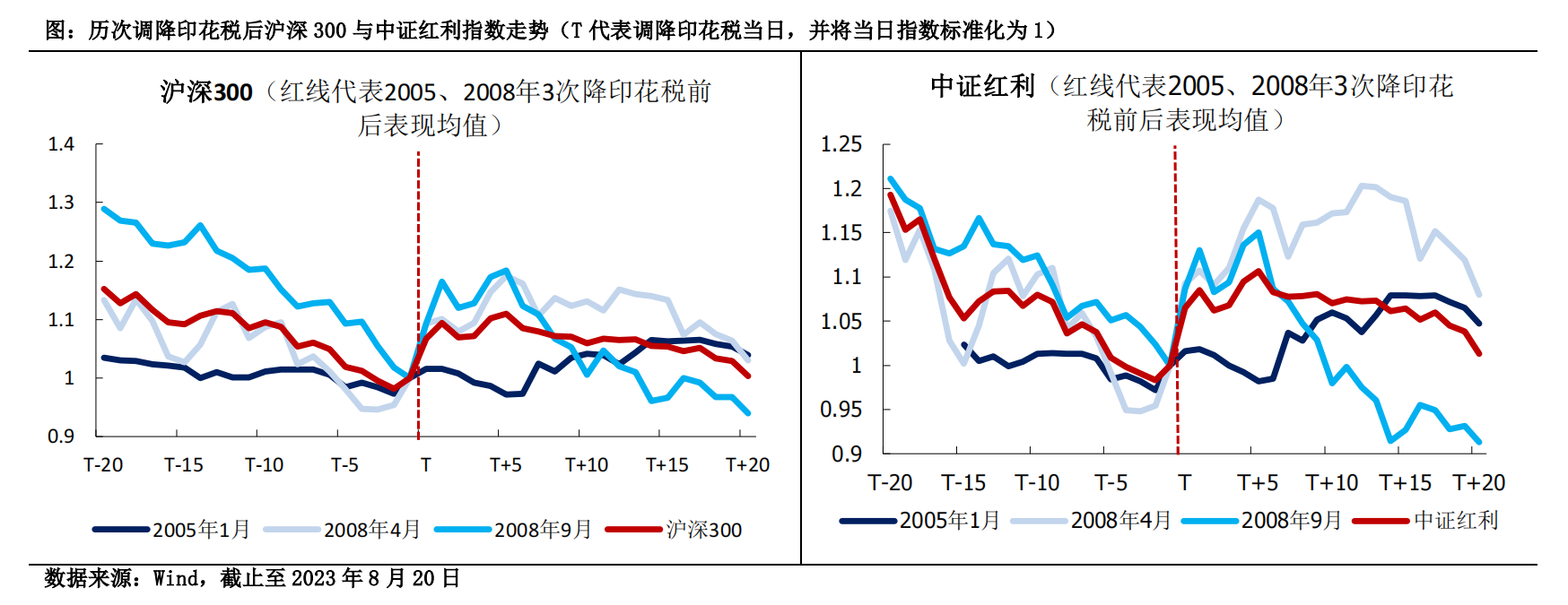

我们基于历史上6次印花税调降后的市场表现进行分析的结果显示:降低印花税后短期内市场情绪受明显提振,各宽基指数呈现普涨行情,并往往在一个月内到达高点。在指数冲高回落过程中,红利指数彰显韧性,在降低印花税后10日、20日的表现均强于其他宽基指数。

进一步分成日度、周度和月度窗口期来看:

Ø 日度窗口期:在降低印花税之后1个交易日(T+1),6次下调后上证指数均上涨,涨幅均值达4.28%。风格上,金融风格跑赢上证指数。行业上,金融地产链、上游资源品往往表现更佳。

Ø 周度窗口期:在降低印花税后的T+5日内,6次下调后上证指数5次上涨。风格上,大盘价值、低估值相对占优。行业上,金融地产链、上游资源品占优。

Ø 月度窗口期:在降低印花税后的月度窗口内(T+20),6次下调后上证指数4次上涨。风格上,周期、稳定相对占优,行业上,煤炭、医药、电新相对占优。

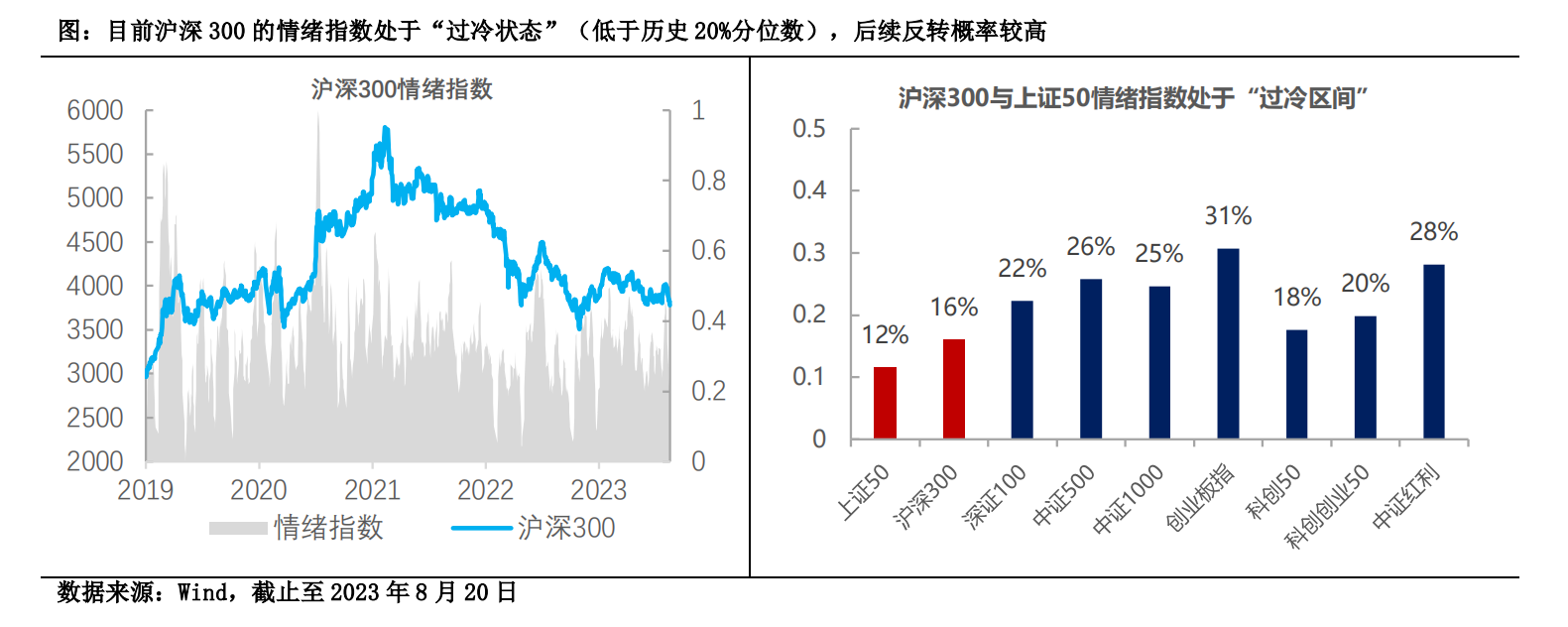

三、当前沪深300的情绪指数处于“过冷状态”(历史16%分位),后续反转概率较高

目前沪深300的情绪指数处于“过冷状态”,后续反转概率较高。我们构建的宽基情绪指数能够反映宽基指数的量、价、资金面的综合信息。虽然市场情绪与指数涨跌幅并不具备必然的关系,但是当情绪指数处于过冷、过热状态时,具有一定的参考指示作用。

具体而言,当情绪指数高于80%,进入过热状态,行情可能见顶,短期可适当规避;当情绪指数低于20%,进入过冷状态。当情绪指数进入冰点时,后续反转概率较高。目前沪深300指数和上证50指数正处于类似的“过冷”阶段,情绪指数分别处于历史16%、12%分位数,投资价值凸显。

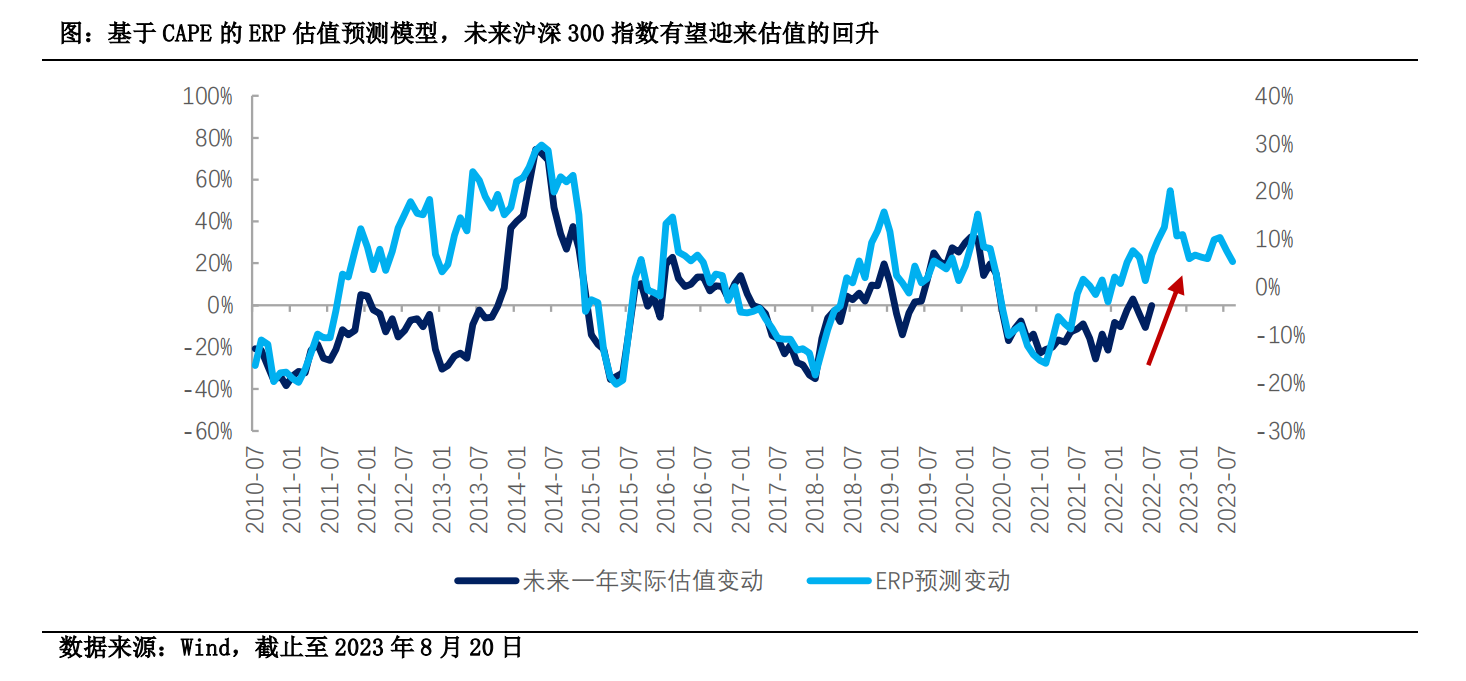

四、模型预测,沪深300未来一年估值上升空间约5.3%,有望实现10%左右的盈利增速

站在当下,各类资产价格隐含的悲观预期已足够充分,沪深300等宽基指数有望开启新一轮的反弹。我们基于CAPE的ERP估值预测模型8月20日输出的结果显示,未来一年沪深300指数的估值上升空间约为5.3%;我们自下而上模型预测沪深300指数在2023年有望实现9.63%左右的盈利增速。政策驱动下的市场情绪改善带来的估值修复将成为未来一段时间大盘上行的核心变量,虽然政策的后续落地有待观察,而政策的观察期也正是战略性地逢低布局的机遇期。

五、指数基金的精细化管理者——易方达

易方达指数基金管理团队在风险可控、运作平稳的前提下,积极探索可复制的收益增强方法,产品业绩领先。以沪深300为例,2017年至2023年6月30日期间,易方达沪深300ETF的累计收益率为33.89%(同期沪深300指数涨幅16.08%),年化超额收益位列同类可比产品(规模30亿以上沪深300ETF)第一。较好的基金管理水平与较低的费率(管理费15BP+托管费5BP)也得到广大机构和个人投资者的认可,近期基金规模显著增长至271.26亿,欢迎广大投资者朋友们的关注!

本次推荐关注的宽基产品:

风险提示:界面有连云呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26