网易、美团中报发布,业绩超预期增长!低费率恒生科技ETF基金(513260)收跌1.88%!南向资金连续5日爆买200亿

隔夜美股三大指数集体收跌,今日(8月25日)港股交投低迷,低开低走,恒生指数收跌1.40%,恒生科技指数收跌;成份股方面,阿里健康、京东健康涨超2%,小鹏汽车、小米小幅上涨;联想、百度、腾讯、携程阿里巴巴、舜宇光学科技跌超1%,理想汽车、中芯国际、金山软件跌超2%,快手、哔哩哔哩跌超3%,蔚来、美团跌超4%,网易跌近6%。

消息面上,第46届杰克逊霍尔全球央 行年会北京时间今晚将召开。对于未来是否加息,FOMC官员出现明显分歧。两位FOMC员表示,决策者可能接近完成加息,但其中一人称在更明确证据显示CPI处于下行通道前,不应排除进一步升息的可能性。

主流ETF方面,8月25日,主打低费率的恒生科技ETF基金(513260)收跌1.88%,最近两周,恒生科技ETF基金(513260)巨幅放量,日均成交额高达1.03亿元!

公开资料显示,恒生科技ETF基金(513260)综合费率显著低于主流费率,管理费(0.15%)和托管费(0.05%)加总后,综合费率仅为0.2%,明显低于主流ETF产品;较低的综合费率意味着更好的投资体验,越来越多的精明投资者秉承“省到就是赚到”的投资理念,选择恒生科技ETF基金(513260)。(数据来源:Wind,截至2023.6.30)

消息面上,焦点都在聚焦北京时间今晚(美东时间周五上午)召开的杰克逊霍尔全球央 行年会上,届时FOMC主席将发布重磅讲话,经济学家们普遍认为,FOMC主席将会进一步强调,将利率“长时间保持在限制性区间”的立场,但并不认为他会对短期政策路径发出强烈信号。

中泰国际表示,由于中国宏观经济短期的复苏动能仍然较弱,经济层面对港股的支撑不足,利率及美元指数的走向会左右港股短期的走势。比如美国AI巨头英伟达再度公布超出市场预期的业绩,都刺激了港股的投资情绪。(来源:中泰国际《策略周报:市场磨底阶段,关注新一轮政策空间》)

国泰君安则指出,在国内政策预期升温叠加FOMC加息周期接近尾声,港股或有上涨的窗口期,在较大的箱体震荡行情下做风格切换策略。若弱复苏预期计入较充分后,更多布局我们长期看好的稳定性高的高股息+中特估品种,同时,以全球视野审视港股投资机会。(来源:国泰君安《港股策略周报:多视角测算港股底部位置》)

【港股中报陆续披露,多家科技股龙头业绩高增!】

成份股消息面上,8月24日晚,网易发布了截至6月30日的第二季度财报。本季度网易营收增速放缓,但得益于汇兑收益增长等原因,净利润大增74%,超过市场预期。

8月24日,美团发布2023年第二季度及半年业绩报告。公司上半年营收1265.82亿元,同比增长30.2%;经调整溢利131.51亿元,上年同期经调整净亏损15.28亿元。美团上半年受益于消费复苏,各项业务增长稳定。

此外,近日快手、百度集团等多家港股科技龙头也纷纷披露2023年中报。

快手上半年收入529.61亿元,同比增长23.9%;净利润6.05亿元,同比扭亏为盈,平台活跃广告主数量同比几乎翻倍增长;二季度,快手电商业务商品交易总额同比增长近39%,直播收入同比增长16.4%至约100亿元,月度付费用户平均收入贡献实现两位数的同比增长。

百度集团二季度总收入340.56亿元,同比增加15%;归属百度的净利润52.1亿元,同比增加43%。营收和净利润双双实现大幅增长。

金山软件2023年上半年度实现营业收入21.72亿元,同比增长21.25%;归属于上市公司股东的净利润5.99亿元,同比增长15.32%。公司第二季度营业收入为21.935亿元,较上年同期增长20%,较上季度增长11%;归母净利润微5720万元,实现扭亏为盈。

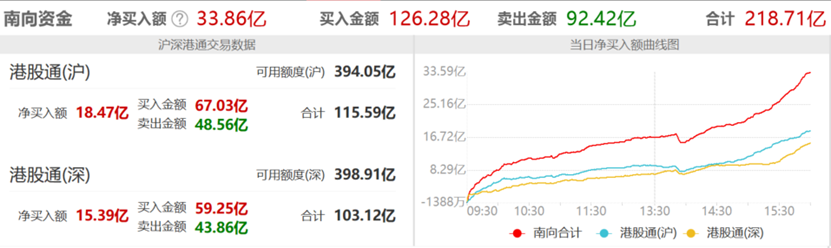

【南向资金连续5日净买入,总额近180亿元!】

资金方面,8月25日,南向资金单日净买入33.86亿元,已连续5日净买入,本周净买入总额高达212亿元,连续3周放量!本月以来,南向资金累计净买入额已超611亿元。

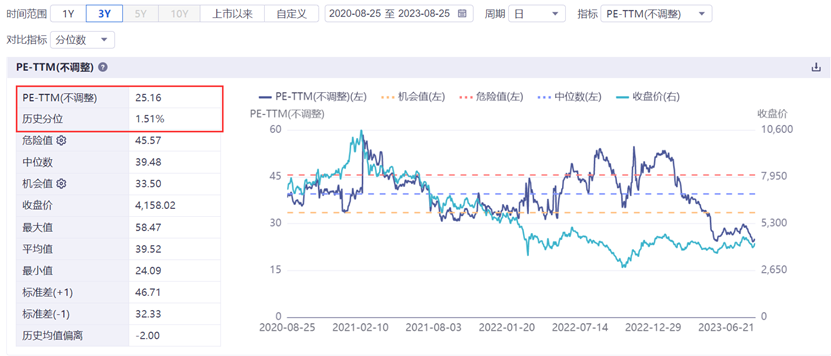

【港股估值处于低位,性价比高,修复动力强】

南向资金大额买入,表明投资者对港股的信心回升,从估值来看,截至8月24日,恒生科技指数的最新PE(TTM)为25.16倍,位于近三年1.51%估值分位点,即估值低于近三年超98%的时期,港股继续维持在较高的估值性价比区间。

从恒生科技ETF基金(513260)标的指数成份股来看,相当一部分公司具有稀缺性,具有战略性配置价值。随着经济温和修复,这些高科技上市公司盈利有望触底回升,而美债收益率水平已至高位,加息压力缓解,恒生科技指数中长期投资价值凸显。

【机构:外围波动推升AH溢价逼近去年高点,港股有望迎来估值压力释放】

港股后市策略方面,华泰策略团队表示,近期美元、美债利率反复,政策出台力度及密度弱于预期,美股回调压力下,港股随之调整,但值得注意的是:

1) 根据财报显示,港股业绩底已现,分子端有支撑,港股深度调整的可能性较低。

2) 美股或震荡回落,外围波动推升AH溢价逼近去年高点,短期内5月底点位或为本轮美股回调的支撑位,后续仍需关注本周Jackson Hole央 行年会及美国财政 部发债计划。

3) 后续企稳的关键信号在于地产及化债政策出台,若后续政策落地超预期,叠加港股估值低位,即使美股短期回调,港股仍或企稳。

(来源:华泰证券《策略双周报: 港股,中报信号积极,但外围波动上升》)

国信证券最新观点表示,近两周港股向下突破了所有技术短线支撑信号。在新的技术信号形成前,港股有望迎来估值压力的释放,带来一个估值“黄金坑”。当估值回到“低估”区间时,相信港股对全球资本的吸引力将再次凸显。具体而言,国信证券用两种方式对这个黄金坑的位置做一个判断:

1)风险溢价模型:建议最早介入的位置是17200点(75%多头胜率),参考5月底,介入点位是16700-16800点(85%多头胜率),量化模型绝对买入信号是16200-16500(95%多头胜率);

2)参考恒指PB,高胜率买入位置是1倍PB,对应约16500点。

(来源:国信证券《海外市场速览-守望港股的估值“黄金坑”|国信港股&海外》)

公开资料显示,恒生科技ETF基金(513260)及其联接基金(A:013127、C:013128)跟踪恒生科技指数(HSTECH),是恒生重点旗舰指数,市场认可度高,优选港股市值最大的 30 家科技主题上市公司,汇聚众多享誉全球的科技类创新型企业,覆盖互联网平台经济、造车新势力、及先进工业等板块,指数前5大重仓股包括理想汽车(8.80%)、美团(7.95%)、腾讯控股(7.93%)、阿里巴巴(7.79%)、小米集团(7.72%)等。(数据来源:恒生指数公司,截至2023.6.30,指数成份股仅作展示,不代表任何形式的个股推荐)

风险提示:基金有风险,投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。以上产品属于中等风险等级(R4)产品,适合经客户风险等级测评后结果为进取型(C4)及以上的投资者。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。请投资者关注指数化投资的风险以及集中投资于单一指数成分股的持有风险,请关注部分指数成分股权重较大、集中度较高的风险,请关注指数化投资的风险、ETF运作风险、投资特定品种的特有风险、参与转融通证券出借业务的风险等;以上产品投资于境外证券市场,基金净值会因为所投资证券市场波动等因素产生波动。境外投资产品风险包括市场风险、汇率风险和政治风险等。文中提及个股仅为指数成份股客观展示列举,本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。

风险提示:界面有连云呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33