美债收益率飙升令投资者出逃美股 转向无风险收益债券

全球最大债券市场的波动终于引起了华尔街投资者的注意,他们一年来一直在大举投资股市。

美国国债的暴跌推动10年期国债收益率逼近2007年以来的最高水平,引发了8万亿美元股市涨势的最大突破,截至上周,纳指累计下跌2.6%,是自12月以来首次连续三周下跌。据了解,这轮涨势曾推动纳斯达克100指数在2023年上涨了45%。

尽管关于债市为何再次变得危险的争论愈演愈烈,包括关于通胀、美联储政策和经济增长前景的讨论都在其中,但股票投资者面临的问题却没有那么抽象。尤其是与高价股票的预期回报相比,越来越多的无风险派息让许多人无法拒绝。

对此,一个美联储模型或股票风险溢价的估值的指标特别能说明问题。该指标显示标普500指数成份股的利润收益率(市盈率的倒数,是回报前景的粗略代表)相对于债券收益率已降至近20年来的最低水平。

图1

这导致越来越多的投资者远离股市。贝伦贝格多资产策略主管乌尔里希•乌尔巴恩(Ulrich Urbahn)就是其中之一。他一直在买入固定收益产品,以锁定高收益,同时逐步减少股票敞口。

乌尔巴恩称:“考虑到实际收益率的上升和美国股票雄心勃勃的估值水平,我们认为债券的风险回报看起来更好。”乌尔巴恩一直在将他的灵活基金的固定收益配置从30%增加到50%。

当然,困扰债券市场的问题也与股票投资者有关,他们指望经济软着陆来证明他们的繁荣是合理的。最直截了当的是,人们担心美联储主席鲍威尔领导的美联储将继续推高利率以对抗通胀。

据上周公布的美联储7月会议纪要显示,决策者对物价压力的担忧程度可能比投资者想象的要高一些。与此同时,债券利率上升也可被视为对经济增长增强的建设性押注——这对股市是利好。

然而,无论它们预示着什么,很多人都认为利率会走高。美国银行在一份报告中对“美债收益率将重返5%的世界”发出警告,呼应了太平洋投资管理公司(Pimco)创始人比尔·格罗斯(Bill Gross)和前财长萨默斯(Larry Summers)的看法,他们预计美国10年期收益率可能分别升至4.5%和4.75%。

标普500指数上周二跌破过去50天的平均价格,为逾三个月来首次,而全球债券收益率(殖利率)本周触及15年来最高水平。

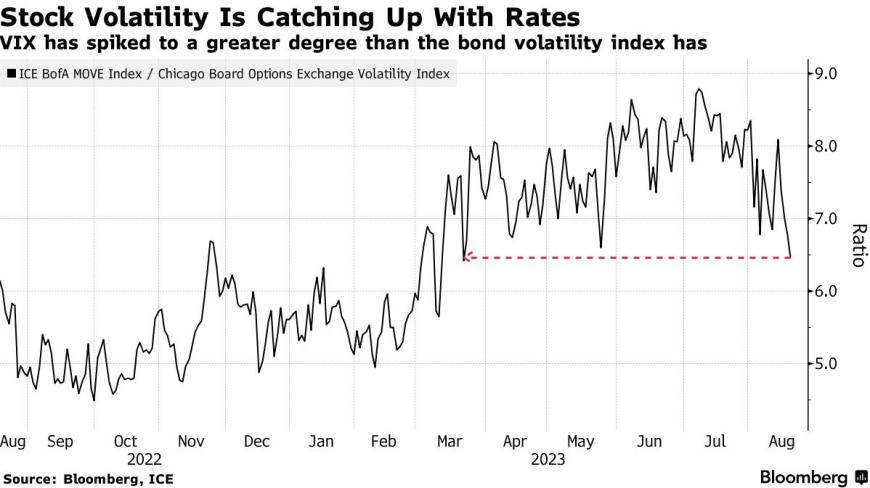

随着股票和债券同步抛售,芝加哥期权交易所波动率指数周四跳升至18左右,为5月以来最高水平,缩小了与债券波动率指数的差距。衡量美国国债预期价格波动的ICE - BofA MOVE指数与波动率指数之比收窄至3月份以来的最小水平。

图2

JonesTrading首席市场策略师迈克尔•奥罗克(Michael O ‘Rourke)表示:“我们看到有迹象表明,股市投资者正在认识到,前景并不像市场此前认为的那样乐观。债券的进一步抛售应该会引发更大规模的股市回调,因为投资者应该要求获得更高的风险溢价来持有股票。”

相对于其价格,标普500指数的“收益”约为4.7%,而基准美国债券的收益约为4.2%。相对于投资级债券的风险溢价甚至更低,Bloomberg USAgg Index的收益率约为5.1%。

即便是对华尔街一些最看好股市的人来说,相对估值也可能成为股票忠实信徒的一个问题。其中包括资深股票策略师、同名研究公司创始人亚德尼(Ed Yardeni)等。

亚德尼表示:“在经历了自10月12日以来的大幅上涨和债券收益率的飙升之后,股票的吸引力减弱了。这就是为什么我们在7月底提前完成了4600的年终目标,却没有提高目标。”

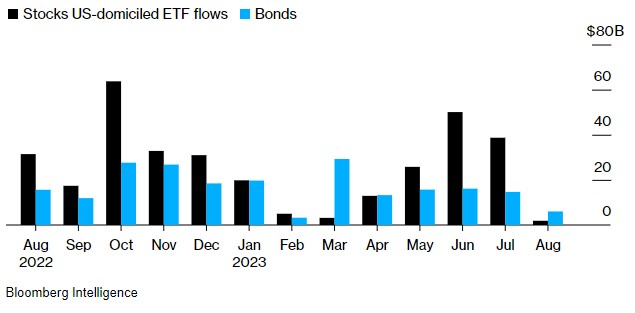

不断恶化的股票估值可能也在影响资金流。

美国银行援引EPFR Global的数据称,股票买家本周罢工,股票基金流出21亿美元,打破了连续三周流入的局面。与此同时,截至周三的一周,美国国债流入39亿美元。投资者也纷纷涌向货币市场基金,截至本周,今年迄今的现金流入已达9,250亿美元。

图3

不过,在2023年大举押注债券并不是一个成功的策略,目前的抛售抹去了美国国债的年度涨幅。对于管理着1.4万亿美元资产的Legal & General的多资产基金主管约翰•罗伊(John Roe)来说,收益率的上涨还会继续。这家资产管理公司已经增持了长期债券,减持了股票,如果这种势头持续下去,目前正考虑最早在下周增加固定收益敞口。

罗伊表示:“我们认为名义收益率能走多高没有明显的支撑,毕竟,就在18个月前,市场上的大多数人还会认为目前的情况令人难以置信。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33