链上RWA资产代币化与DeFi生态蓬勃发展

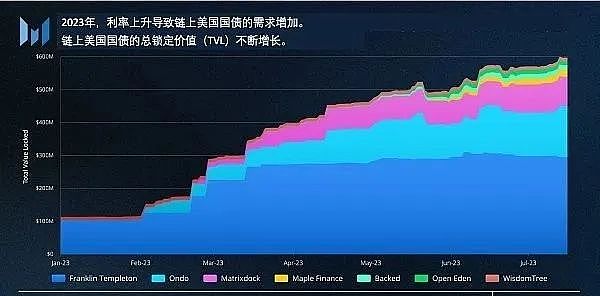

随着加密货币生态的不断发展,链上借贷协议的稳定币收益率目前约为3%左右,而美国国债的收益率则提供了更低风险的吸引力。这引发了一些新协议的兴起,试图将传统金融市场的收益率转移到区块链世界。

自智能合约平台诞生以来,将现实世界资产(RWAs)纳入去中心化金融(DeFi)抵押品一直是加密货币社区的目标之一。通过将实物资产代币化,DeFi可以获得更多多样化的抵押品、收入来源、分散所有权,同时还可以降低成本和波动性。

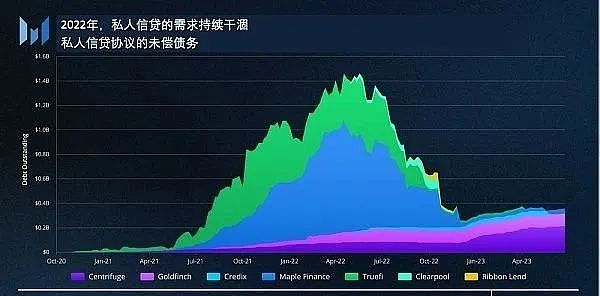

在2018年和2019年,虽然最初的代币化房地产项目没有起步,但是2021年的牛市推动了一波合法的RWAs项目发展,如Maple Finance、TrueFi、Goldfinch和Centrifuge等私人信贷协议。这些协议的理念是,稳定币贷款人通过向经过协议审核的担保不足借款人出借资金,获得高于平均水平的回报。

然而,2021年和2022年初借款增长的大部分主要是通过Maple Finance和TrueFi等项目实现的。这些企业很可能将这些资金用于廉价杠杆或链上套利策略,而非在实际世界中提供全新的服务。

尽管一些项目如Centrifuge和Goldfinch正在稳步增长,但与新兴的RWA子类别,尤其是链上美国国债相比,它们的规模较小。随着美联储历史性的加息,美国国债收益率在过去15个月内迅速上升,为DeFi项目提供了更有吸引力的低风险替代方案。

最近,一些显著的协议将离线收益率引入链上,其中最引人瞩目的是:

富兰克林·坦普尔顿(Franklin Templeton)的美国政府货币市场基金,将离线收益率代币化,但在争议时离线账本优先于链上。

Ondo Finance的OUSG,将美国国债票据ETF代币化,并将利息传递给合格购买者。

然而,这些项目目前限制了普通加密货币投资者的使用,并在许多情况下仅对非美国用户提供服务。代币化国债要在加密经济中获得合法地位,需要明确的监管规定的支持。

在短期内,美国国债将继续在加密货币领域的两个主要稳定币协议中发挥重要作用。6月21日,MakerDAO购买了额外价值7亿美元的美国国债,使其RWA抵押品总价值达到12亿美元。这将有助于MakerDAO减少波动性,构建多样化的抵押品基础。

除此之外,Circle宣布将使用美国国债支持其稳定币USDC,进一步显示美国国债在DeFi生态中的重要性。

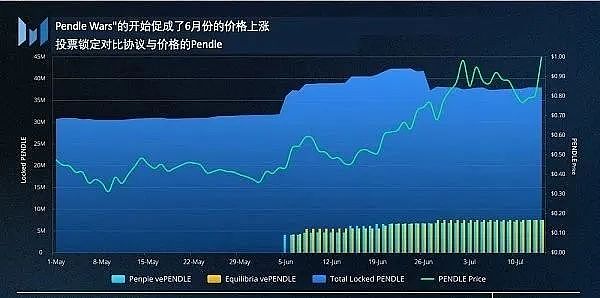

此外,一些新兴的DeFi项目也吸引了市场关注,例如Pendle和Ambient Finance。Pendle是一个收益衍生协议,允许用户分割带息代币并进行投机。Ambient Finance则提供集中流动性和原生限价订单,具有创新的特点。

总的来说,美国国债的出现促进了链上资产的代币化和DeFi生态的发展,尽管存在一些限制,但这些发展趋势对整个加密货币领域具有重要意义。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47