Hashkey崔晨:代币化RWA的内容和价值源自资产本身

撰文:金色财经cryptonaitive

RWA可以说是2023年夏季主要的加密叙事之一。

尤其是MakerDAO,在引入现实世界资产尤其是美国国债后,MakerDAO从经典DeFi成功摇身一变成为RWA龙头。

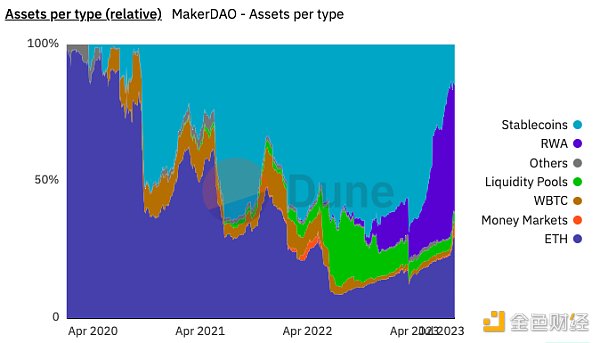

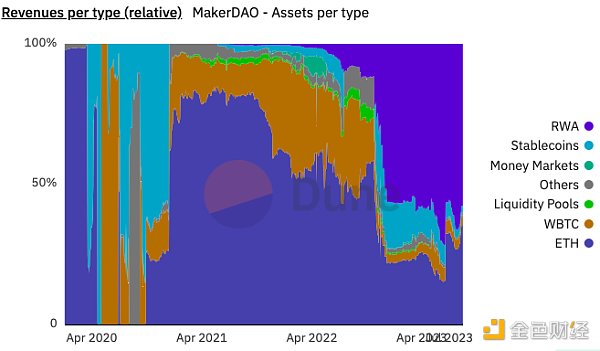

根据Dune上MakerDAO dashboard数据,目前MakerDAO上RWA资产占比达到47%,RWA资产带来的收益占到MakerDAO收益的60%。

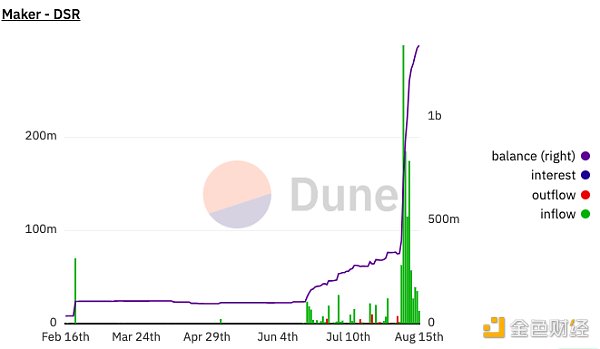

MakerDAO在8月初投票将DSR利率提升至8%,更是在10天之内,让存入MakerDAO DSR的DAI增加10亿枚。

RWA的爆发也推动了RWA TVL数据的增长。根据Defillama数据,RWA赛道的的TVL提升至第9位。

但RWA资产也是把双刃剑,比如RWA借贷协议Goldfinch最近就面临贷款违约风险。Goldfinch2021年10月向肯尼亚摩托车出租公司 Tugende 发放了一笔500万美元的贷款,这笔贷款因Tugende关联交易面临违约风险,违约金额占 Goldfinch 总TVL的约4%。

RWA大爆发的主要原因是什么?什么样的RWA资产容易被引入链上?RWA资产大规模上链在监管和技术上有哪些主要挑战?

就这些问题,金色财经近日专访了Hashkey Tokenisation的崔晨。

金色财经:最近加密领域RWA赛道很火,很多古典DeFi都在进入RWA领域,像MakerDAO现在近一半收入来自RWA,在您看来RWA大爆发的主要原因是什么?

崔晨:在宏观经济的影响下,可以看到美国国债收益率的上涨,甚至要远高于DeFi中稳定收益,例如借贷利率或Curve上稳定币交易费的收入,因此把美债收益带到链上的话题受到很多关注。当然美债只是RWA的一种,但相较于其他资产而言,美债收益更稳定,恰好与链上剧烈波动的资产形成投资组合的互补。

以MakerDAO为例,最初储备资产都是ETH为主的加密资产,为了避免黑天鹅事件给协议带来的冲击,逐渐引入USDC等稳定币作为储备。但持有USDC是没有收入的,美债收益上涨让USDC发行方Circle得到了更多收入。MakerDAO不如将储备的稳定币换成美元,来购买现实中的资产。未来或许可以看到越来越多的链上协议国库购买RWA。

金色财经:其实早有一个RWA规模就很大了,那就是中心化稳定币,而最近的RWA主要是来自高收益的美国国债,可以说是美元利率的代币化。是不是RWA的资产类别很重要?什么样的资产容易被引入链上?

崔晨:代币化RWA的资产类别决定了它的本质,会影响持有它的人群,例如美债RWA,它本身是一个安全低风险的投资品,在投资者追求稳定收入时是一个很好的选择。

将美债带到链上也有不同的方式,因为现在美国财政部没有在链上发行过代表美债的Token,现在所讨论美债RWA可以简单概括为三种方式:第一,将共同基金份额进行Token化,共同基金持有美债,投资人可以投资基金。第二,投资人将稳定币借给一个主体(例如SPV),由主体购买美债,再将经美债收益以利息的方式返还给贷款人。第三,类似于MakerDAO的结构,协议使用国库购买美债得到收益,再将收益通过存款利率返还给DAI的持有者。理论上各类RWA都可以通过上述方式将收入带到链上,无关乎RWA的资产种类,但这些方式的风险和收益会有区别,需要谨慎甄别。

以上是间接将RWA收入引入链上的方式,如果直接将RWA包装成Token,无形的、容易标准化的资产会更容易引入链上。但是,代币化RWA的内容和价值依旧源自资产本身。

金色财经:未来各类RWA资产大规模上链在监管和技术上的主要挑战在哪里?

崔晨:对于监管方来说,对代币化的RWA和未代币化的RWA的要求应该是一致的,不会因为RWA变成代币就降低其监管要求。例如一种债券只针对合格投资者发行,那么该债券的代币化不会将投资门槛降低为散户。因此合规的RWA代币化会有很多限制,为了达到反洗钱反恐怖主义融资的要求,投资者首先需要进行KYC,如果投资品对投资人身份有要求,那么要证明链上持有者也具备相应的要求。

在资产发行方面,技术能够实现对代币持有者的白名单管理,以满足监管要求,持有者的私钥丢失问题也能通过智能合约钱包解决。但对于投资人资产被黑客控制、链上应用被攻击等问题是技术较难解决的,尤其是公链上的活动,可以配合一些管理制度。

金色财经:Hashkey在资产代币化方面有什么思考或者动作?

崔晨:Hashkey在今年4月发布了一份《Web3新经济和代币化白皮书》,感兴趣的读者可以通过链接https://group.hashkey.com/cn/insights/web3-new-economy-and-tokenization-whitepaper阅读。我们重点关注代表使用权、股权和数字通证的功能型代币、权益型代币和非同质化代币(NFT)。在Web3的分布式网络中,价值会沉淀到代币中,例如功能型代币可以捕获网络效应的价值。

代币经济学是Hashkey Tokenisation团队的研究方向,其中,货币政策、机制设计和金融工程是“三位一体”关系。货币政策的目标是调节Token供应和需求,机制设计的目标是激励相容,金融工程的目标是风险收益转换。代币经济学的研究目标可以概括为:通过合理设计Token的供给机制、应用场景以及相关的金融产品和市场,以激励利益相关者积极参与Web3新经济活动,从而促进Token价值增长。

金色财经:随着新一轮周期的到来,除了RWA,你觉得还有哪些赛道或者叙事值得关注?

崔晨:我认为Web3的大规模应用离不开基础设施,曾经公链之间的竞争已经逐渐演变成公链之上Layer2之间的竞争,Layer2的技术进展以及与Layer2相关的AppChain解决方案值得关注。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47