300ETF基金(510330)破300亿元,大盘蓝筹股悄然触底,机构加仓忙!

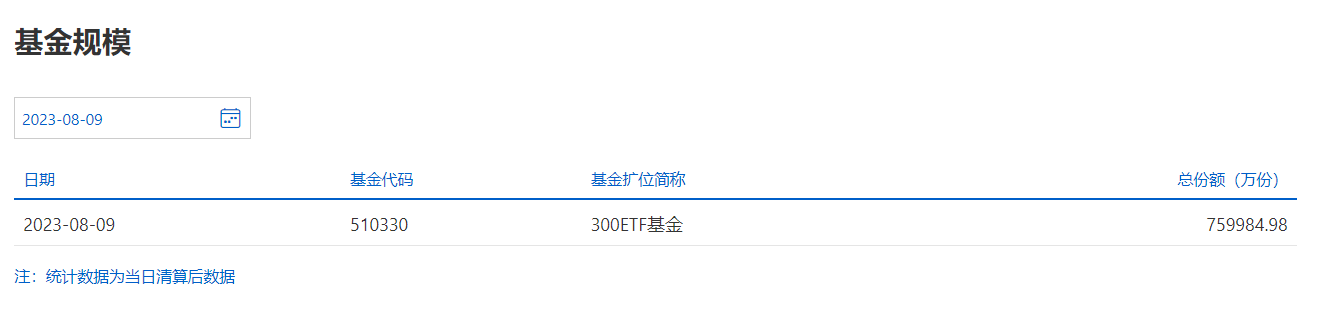

8月9日晚间,上交所数据显示,300ETF基金份额近76亿份,结合当日收盘的基金净值4.044 计算,300ETF基金(510330)规模突破300亿关口,达到307亿元。就在半个月前的7月24日晚间,这个数字还是刚超过250亿元,短短半个月基金规模涨了22.8%。难道该基金最近涨得相当好?

(数据来源:上交所)

可是,按7月24日收盘价3.877来算,直至8月9日收盘,净值上涨不过4.5%左右。

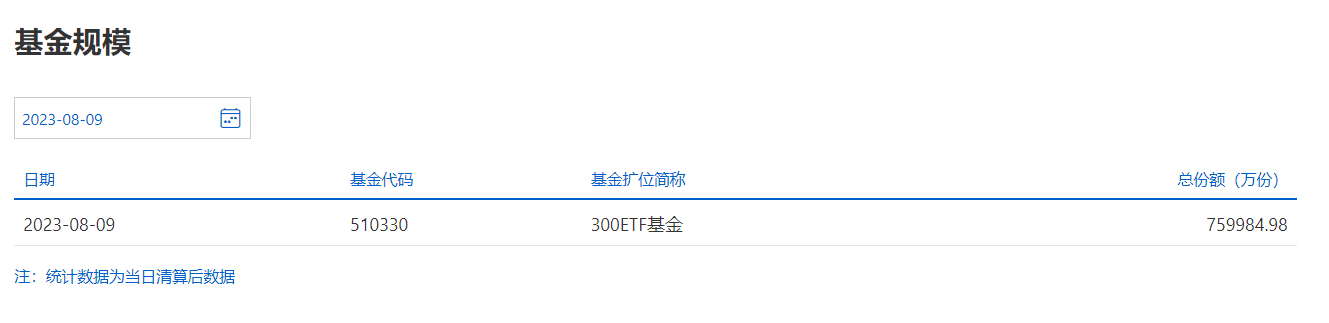

(数据来源:Wind)

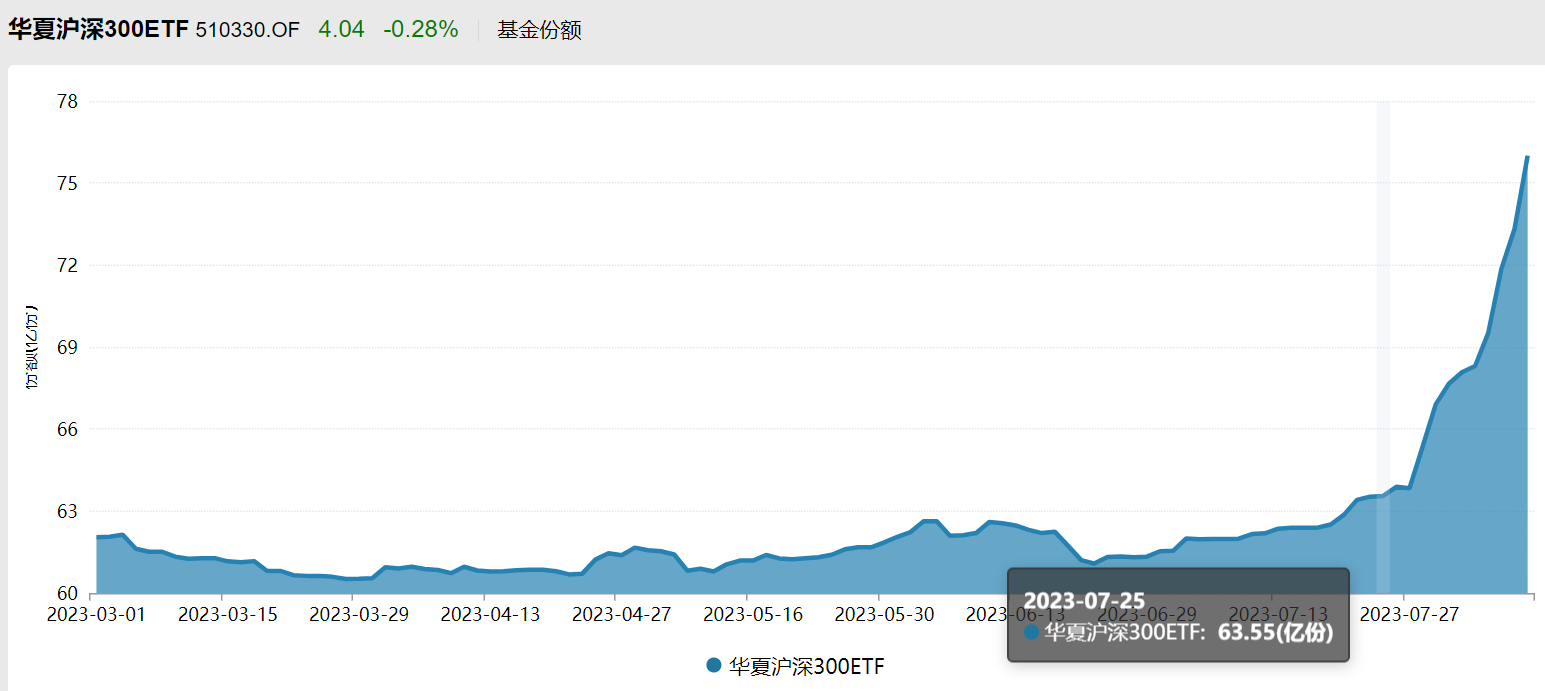

难道是不停有人进行大规模申购?看看300ETF基金(510330)的基金份额,一切就了然了!数据显示,7 月25日至 8 月 9 日,产品份额增长了 12.45亿份,增幅高达 19.59% 。

300ETF基金(510330)份额变化, 数据来源:Wind

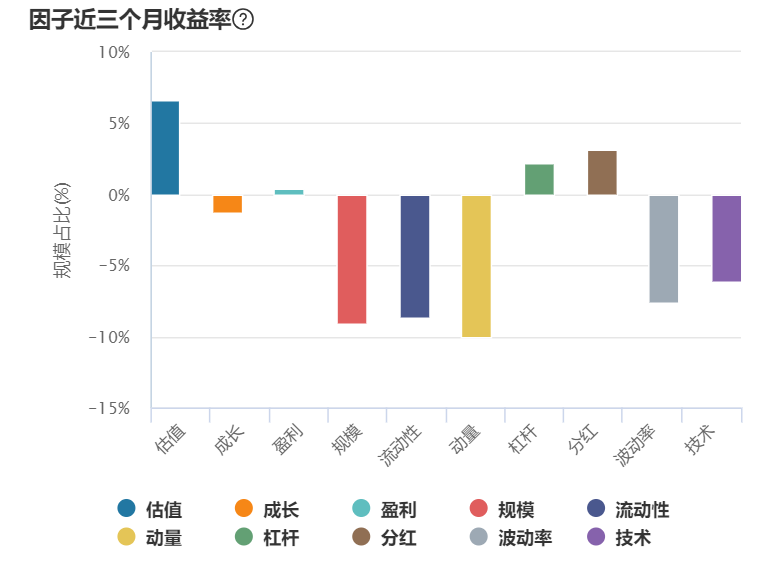

所以,此次规模短期快速增长,主要还是缘于有人看好300ETF基金,短时间大量买入。资料显示,300ETF基金(510330)跟踪沪深300指数。该指数由中国A股市场中规模大、流动性好的最具有代表性的300只证券组成,覆盖了A股超过六成的流通市值、近八成的分红和净利润,对A股具有极佳的代表性,是投资者中长线配置A股的首选标的之一。为何资金对跟踪沪深300指数的产品能产生共识呢?回测数据能发现最近3个月对收益率产生正向作用的是估值、分红、杠杆和盈利。而相较于其他宽基,沪深300恰恰在这方面占据优势。

拿沪深300和中小盘风格代表中证500来说:

第一,从估值角度来说,沪深300处于近10年估值37.51%位置,而中证500是47.82%,说明沪深300更被低估。

第二,从盈利角度来说,预计2023年沪深300覆盖股票的主营业务收入有10.66%的增长,而中证500仅为5.59%。

第三,从杠杆因子上来说,沪深300由于是大企业较多,相较来说,易于撬动更多资金。

最后,从分红角度来说,沪深300指数由中国A股市场中规模大、流动性好的最具有代表性的300只股票组成,覆盖了A股近八成的分红和净利润。

所以这就解释了为何机构短期内大量加仓300ETF基金(510330)了。

风险提示:界面有连云呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47