不再看美联储的“脸色”!这些国家迫不及待开始脱钩

在美联储等主要央行还未正式结束加息周期之际,投资者正将目光转向迫不及待开始降息的新兴市场,试图从这些资产中获益……

在全球利率方向出现前所未有的脱钩之际,投资者正关注新兴市场股市的上涨和新兴市场货币的降温。

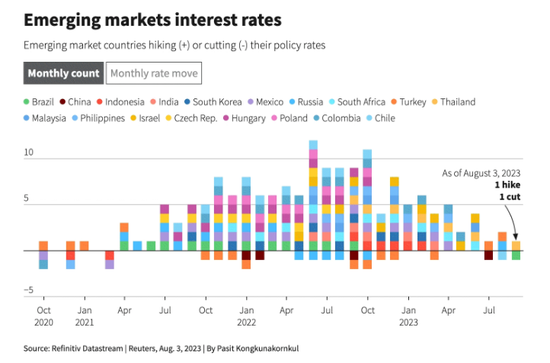

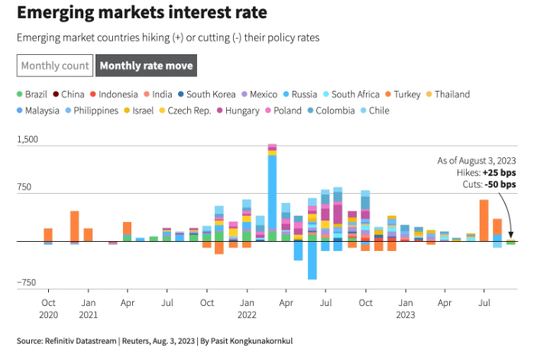

虽然美联储自2022年3月以来一直在大幅加息,但巴西、智利和匈牙利等主要新兴市场国家已经启动降息周期以刺激经济。

不仅仅是拉美和欧洲新兴国家的早期积极加息者在放松利率,越南等国最近几个月也下调了利率。

许多发展中国家的通胀率正在迅速下降,这些国家不愿等到美联储、欧洲央行或英国央行结束紧缩政策才开始降息,并且这一次的宽松力度也是前所未有的。

Fiera Capital负责新兴和前沿市场的高级投资组合经理博科-英格拉姆(Dominic Bokor-Ingram)表示,“我们从未在全球范围内看到过这种情况”。

“因此,就个别情况而言,我们看到了很多与美联储脱钩的情况”,他说,预计新兴市场股市将受益于风险成本的下降。

瑞银策略师纳拉因(Manik Narain)说,对过去20年某些发展中经济体政策制定者宽松货币政策而美联储没有宽松的例子进行分析后发现,发展中国家的股市通常会因此受益。

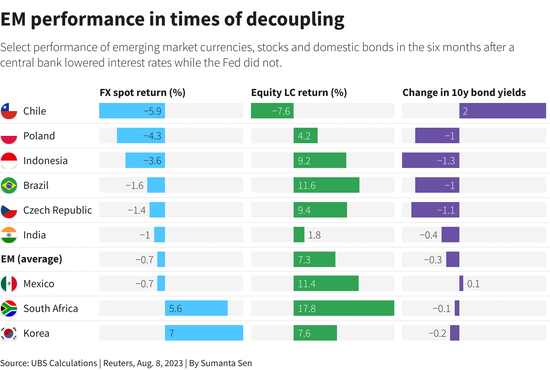

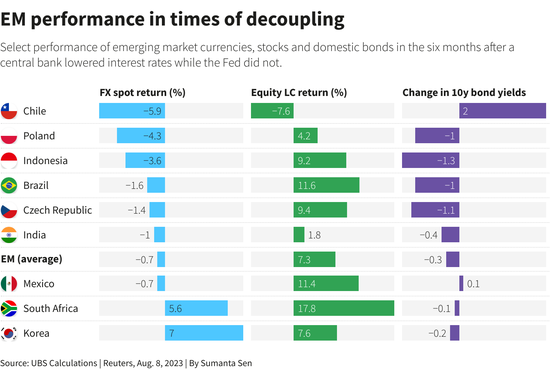

在纳拉因所谓的“早期”新兴市场宽松周期,即宽松开始后的前六个月,当出口同比增长超过10%时,股票“历史性地看到了强劲的前端”回报,按本币计算平均为7%。

(新兴市场“脱钩”6个月后外汇现货、股市和10年期基准债券收益率历史表现)

然而,历史数据显示,地方政府债券可能会给股市带来冲击。据纳拉因计算,在新兴市场央行启动宽松政策后的六个月内,当地10年期基准债券的收益率平均下降了80个基点,总回报率为8%-9%。货币通常表现不佳,外汇现货回报率平均为-0.7%。

今年上半年,许多新兴货币,尤其是拉美国家表现抢眼,不过本月有所下降。

更多的降息还在路上

政策转变始于5月份,当时匈牙利央行将隔夜利率从18%下调至17%,这是三年来的首次降息。它在7月份又将利率下调了整整一个百分点。

拉丁美洲的主要央行在过去两年中实施了一些最激进的紧缩政策,但随着通胀出现明显放缓的迹象,它们现在正在降低货币政策的限制程度。

今年7月,继哥斯达黎加和乌拉圭之后,智利成为拉美地区首家降息100个基点的主要央行。巴西央行紧随其后,将基准利率下调50个基点至13.25%,降幅超出预期。

7月中旬,巴西12个月通胀率降至3.19%,低于央行3.25%的目标,因此经济学家预计巴西还会进一步降息。

富达国际新兴市场债务和外汇投资组合经理格利尔(Paul Greer)表示,“尽管不同国家处于周期的不同阶段,但整体通胀都在大幅下滑”。

格利尔表示,预计哥伦比亚和秘鲁将在未来两个月内降息,匈牙利也将再次降息。捷克共和国和波兰也可能效仿。

不过,格利尔补充称,一些国家可能不会降息,除非“美联储对不再进一步加息开了绿灯”,以色列、韩国、马来西亚和印尼都在这些国家之列。

墨西哥也是其中一员。墨西哥央行董事会成员希思(Jonathan Heath)最近表示,该国央行将把基准利率稳定在11.25%。希思补充说,美联储的决定与墨西哥央行董事会“非常相关”。

(新兴市场利率)

美联储在7月份最近一次加息时将基准隔夜利率设定在5.25%-5.50%区间,为9月份再次加息留有余地。

在全球反通胀前景增强的背景下,国际金融协会(IIF)拉美研究主管卡斯特拉诺(Martin Castellano)认为,美国和新兴市场货币政策行动之间的差异将是暂时的。他说,“不需要太长时间,大家就能达成共识”。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26