疯了!今年大涨300%还被认为低估了

超微电脑今年大涨300%!但这个价位还有分析师提出该股处于低估位置!分析师为什么这么判断?分析师们一起来看看!

投资观点

超微电脑是美国股市上最热门的股票之一,在过去五年里,其股价上涨了1500%!在如今充满挑战的大环境下,超微电脑展现出了超强的执行力。

投资像超微电脑这类的激进增长的公司,本质上存在很大的风险,但其上涨潜力或许远远超过了风险。

公司信息

超微电脑是一家总部位于硅谷的公司,为各种终端市场量身定制的高性能和高效率服务器和存储系统提供加速计算平台。其中包括数据中心、云计算、人工智能、5G和边缘计算。

该公司的财政年度于6月30日结束。服务器和存储系统代表了超微电脑总销售额的主要部分。根据最新的10-K报告,超过40%的总销售额来自美国以外的地区。

财务状况

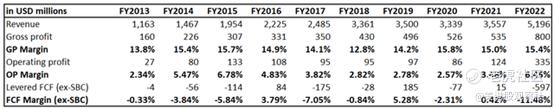

过去十年来,该公司的财务表现稳健,营收复合年增长率高达18%。盈利能力指标在过去十年中显著扩张,尽管营业利润率仍然很低,而且除股票薪酬外的自由现金流利润率波动很大。

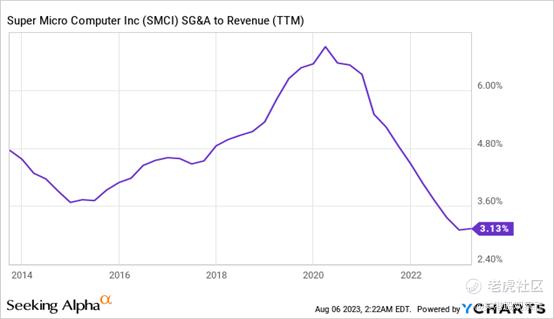

如果该公司在未来十年保持两位数的收入增长速度,其盈利指标将有巨大的上升潜力。SG&A费用处于较低的个位数,这意味着管理层应该专注于提高运营效率,因为有巨大的扩张潜力。

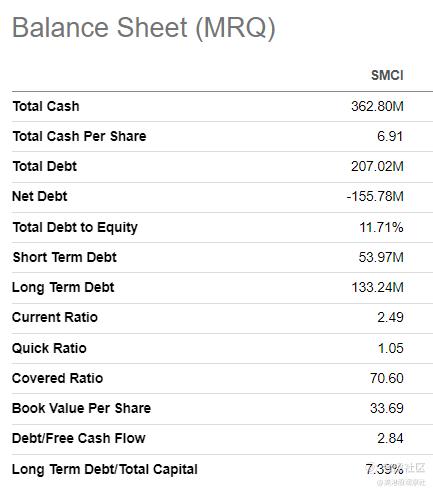

盈利能力指标的持续改善和令人印象深刻的营收增长使该公司建立了坚实的财务状况。超微电脑的资产负债表状况良好。几乎没有负债,这意味着公司处于稳固的净现金地位。资产覆盖比例相当高,流动性指标也看起来健全。坚实的资产负债表使该公司能够通过股票回购向股东返还资金。

最新季度财报于5月2日发布,公司的营收超过了市场共识预期,但在非通用会计准则下不及预期。由于宏观经济阻力造成的挑战性环境,营收同比下降约5%。此外,由于关键新一代平台的新组件短缺问题,但根据最新的财报电话会议,这些问题在财报发布之前得到解决。这是一个强有力的迹象,表明尽管营收暂时出现疲软,盈利能力指标表现出了稳健的扩张。毛利率从去年同期的15.6%扩张至17.6%,运营利润率也有所提高,从6.6%增至7.7%。在这充满挑战的时期,盈利能力指标的扩张是一个可靠的质量标志。

即将到来的季度财报定于8月8日发布,预期相当积极。根据市场共识预测,季度营收预计为19.6亿美元,同比增长19%,这是在最新季度营收下降后的强劲反弹。预计调整后每股收益将从2.62美元扩张至2.92美元。因此,前一个季度的挑战可能已经成为过去。

总体而言,分析师同意在最近几个季度中营收增长速度反弹的预期。该公司服务于预计在未来十年快速增长的终端市场。人工智能是技术行业中最热门的话题,分析师预计在可预见的未来它将继续保持最热门的地位。生成式人工智能解决方案有助于提高企业的生产力,即使在开发的早期阶段也能为用户创造真正的价值。Precedence Research预测,未来十年AI市场将增长五倍,意味着19%的年复合增长率。因此,对计算能力的需求将随着AI行业的增长而增加。

超微电脑的产品还服务于有前景的5G市场,根据grandviewresearch.com的预测,到2030年,5G市场将以59%的年复合增长率复合增长。

云计算市场的增长在近年来有所减缓,但潜力仍然巨大,并且增长可能仍将保持双位数的轨迹。预计云计算市场在未来十年将以13%的年复合增长率复合增长。因此,对于超微电脑来说,会有很长一段时间的顺风期!。

分析师相信超微电脑在这些有利的长期趋势中处于良好的位置。首先,该公司的技术卓越性得到了半导体行业领军企业的认可:超微电脑公司通过与英伟达、英特尔和AMD建立了强大的战略合作伙伴关系。这些合作伙伴关系为超微电脑带来了坚实的竞争优势,因为与这些巨头的合作是一个强有力的高质量迹象。

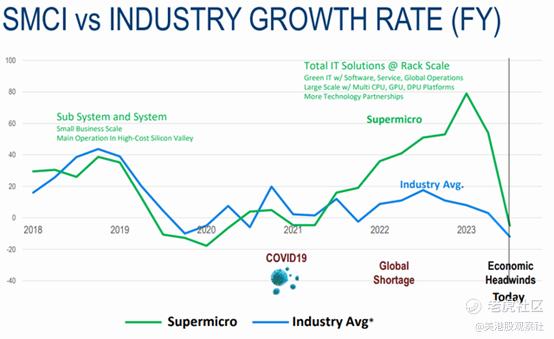

其次,该公司在增长方面表现出色,近年来业绩明显超过了行业增长。在当前严峻的环境中实现盈利能力指标的改善令人印象深刻。最近的科技巨头的财报显示,即使是超大规模的技术巨头在当前环境中也难以保持盈利能力指标,但相对较小的超微电脑表现出了坚实的适应能力。

最后,该公司多样化的终端市场组合也使其成为市场中的强势参与者,并使其在所服务的终端市场中更具有保护性。值得强调的是,与半导体行业的许多公司不同,超微电脑没有面临客户集中风险。根据最新的10-K报告,没有一家客户占据总销售额的10%以上。

总结一下,分析师喜欢该公司在当前不确定的环境中的财务表现。这意味着管理层积极应对营收方面的挑战。分析师也认为营收的快速反弹是一个强有力的看涨迹象。该公司谨慎的资本配置和强大的资产负债表意味着超微电脑足够强大,能够经受住暂时的困境。该公司运营在一个高度可能享受长期趋势的行业,分析师认为公司已经为捕捉这些长期的利好趋势做好了准备。

估值

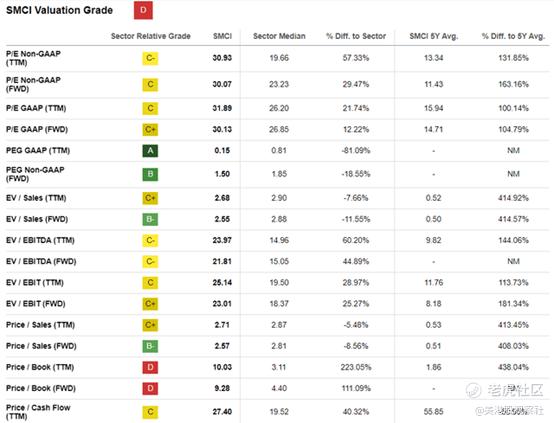

该股票今年大涨300%。也就是说,超微电脑在广泛的美国股市中表现出色。Seeking Alpha Quant将该股票评定为“D级”低估值等级,因为估值倍数大多高于行业中位数和历史平均水平。

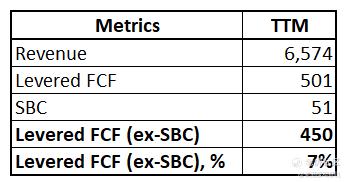

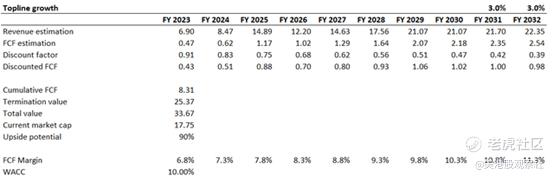

公司不向股东支付股息。因此,分析师采用折现现金流方法进行估值分析。分析师已经有截至2030年财年的共识营收预测。对于更远的年份,分析师预计年复合增长率为5%。总体而言,按照基本情况,营收预计每年平均增长14%。过去十年,自由现金流毛利率波动较大,所以分析师认为使用约7%的TTM水平是公平的。

分析师更倾向于保守估算,对自由现金流采用适度的每年增长50个基点。分析师将10%的加权平均资本成本(WACC)作为分析师的折现现金流计算折现率。如您所见,尽管今年股票大涨300%,但股票看起来仍然被低估了约90%。

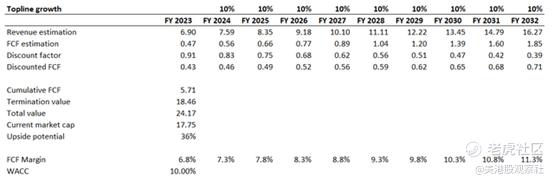

在今年迄今上涨300%之后,90%的上涨潜力可能看起来太好了,所以让分析师以10%的收入复合年增长率来模拟一个更保守的情景。

即使假设更为保守的年复合增长率为10%,股票仍然非常具有吸引力,有36%的上涨潜力。这看起来不错,特别是考虑到公司几乎没有杠杆的干净资产负债表。

风险考虑

没有巨大的上涨潜力就没有巨大的风险。超微电脑是一家激进的成长型公司,目前的市值仍有很多待证明的地方。公司可能无法实现预期的营收增长轨迹或盈利能力的扩展,这是一个重要的风险。任何一季度财务表现不佳或临时降低预期都很有可能导致投资者失望,并引发大规模的股票抛售。目前,股价处于新高,意味着短期内回撤的风险远非零。如果出现这种情况,可能需要多个季度才能让公司重新赢得投资者对其未来增长前景的信心。

该公司的大部分营收来自美国以外的地区,这意味着收益容易受到外汇汇率的不利波动影响。如果国际贸易规则和关税发生不利变化,公司的运营和收益也可能受到不利干扰。地缘政治可能升级也会对公司产生重大不利影响。

作为一家尖端技术公司,超微电脑面临着技术过时的重大风险。为了扩大业务寿命周期,管理层应该投资于创新,并确保公司的专利得到合法和妥善的保护。

总结

总体而言,公司处于良好的位置来吸收长期趋势,目前仍被严重低估。短期挑战似乎已经在过去了,未来季度的收益预期将会强劲。即使在可预见的未来公司再次面临挑战,其资产负债表足够强大来应对困难。分析师认为巨大的上涨潜力远远超过风险和不确定性,使超微电脑成为一个引人注目的投资机会。

$超微电脑(SMCI)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47