浦东新区检察院:近年来信贷领域逐渐成为金融犯罪多发地

日前,浦东新区检察院发布《金融检察白皮书(2018-2022)》,通报五年来浦东新区金融犯罪变化趋势、案件办理基本情况及检察机关履职情况。

金融犯罪案件的基本情况

一

案件数量年度分布

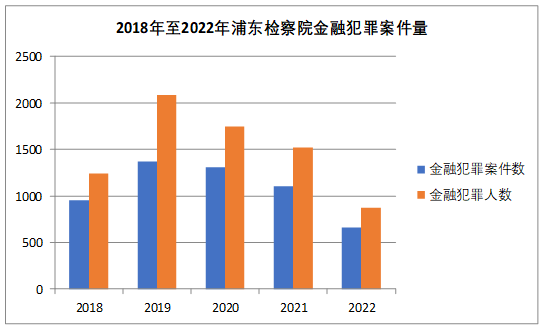

2018年至2022年,浦东新区人民检察院共受理金融犯罪审查逮捕案件2359件3368人,审查起诉案件3046件4094人,案件数量呈先升后降的趋势。

二

案件类型分布

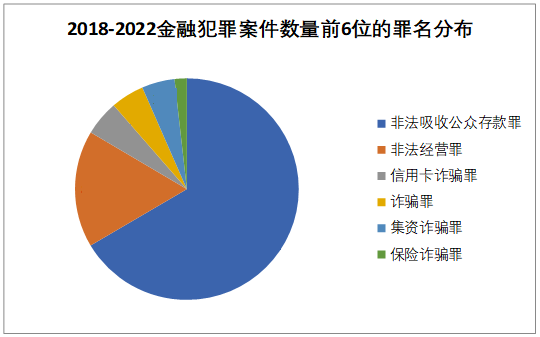

近五年来办理的金融犯罪案件主要涉及破坏金融管理秩序类犯罪、金融诈骗类犯罪、扰乱市场秩序类犯罪、侵犯财产类犯罪四大类。

从犯罪类型上看,近五年来受理的案件中,非法集资类案件(非法吸收公众存款罪、集资诈骗罪)的体量居于首位,约占全部金融犯罪案件的64%;其次是非法经营罪,再次是信用卡诈骗罪。

三

案件罪名年度分布

非法集资类案件在2020年达到最高峰,之后两年趋于下降;

信用卡诈骗案自2019年起每年降幅明显;

非法经营案件自2019年起有明显增长;

洗钱罪在2022年有明显增多。

金融犯罪案件发展趋势

(一)非法集资案件数量呈抛物线型,新情况新问题不断出现

2018-2019年间,非法P2P平台集中爆雷,平台类、涉众型的案件频发。2021年1月,P2P平台引发的非法集资类刑事案件数量进入拐点,但后P2P时代新类型、新手段的非法集资案件依然多发。

■一是私募基金领域非法集资案件大幅增加。既有“无牌照无备案”,纯以私募基金之名行非法集资之实的“伪私募”,也有“有资质、有备案”私募基金管理人涉嫌非法集资的案件。

■二是犯罪手段不断翻新。既有“购物返利”“积分返现”“股权转让”“影视收益权转让”等手法,也有把虚拟币、区块链等创新技术当作开展非法金融活动工具的案件。

■三是网络传销型非法集资抬头。利用金融理财的概念开发虚假互联网理财产品,以“高额回报”“推广分成”等诱导受害者进行投资,利用新投资人的钱向老投资者支付利息和回报。

(二)信贷领域逐渐成为金融犯罪多发地

部分借由消费贷、现金贷等模式进行的骗取贷款类或贷款诈骗类案件逐渐增多。

■一是骗贷类案件。主要集中在“消费贷”“经营贷”领域。

■二是放贷类非法经营案件。此类非法发放高利贷的案件目前以线上方式为主,呈现全链条、专业化、产业化的特点,犯罪团伙在网络上分工明确。

(三)非法经营证券期货类案件仍然高发

2019年以来,以非法经营境内外证券期货业务平台为代表的非法经营类案件及以“杀猪盘”为代表的网络诈骗犯罪常见多发。

■一是非法经营场外配资。“场外配资”是配资方为投资者提供资金支持并收取一定比例的配资利息或手续费的交易模式,形式上看似民间借贷行为,但因其无开户门槛、无信用审查且融资杠杆高,导致大量资金盲目入市,极易造成投资者重大损失,且杠杆不断叠加严重扰乱金融市场秩序,增加市场潜在风险,属于非法经营证券业务。

■二是非法经营境外期货。一些非法交易平台将希望投资国际证券期货市场但又找不到合法渠道的国内投资者视为目标客户人群,通过租用境外服务器非法代理境外期货交易,声称高杠杆高收益,利用虚拟币或者通过“地下钱庄”进行资金跨境转移,吸引境内投资者入金交易。

■三是“虚盘交易”模式网络诈骗。犯罪分子通过自行开设互联网交易平台,开发专用APP、微信公众号等进行虚假宣传,归集的投资人入金不进入真实的证券期货市场,而是由犯罪分子控制使用。

(四)传统恶意透支型信用卡诈骗与新型洗钱犯罪呈现一降一升

2018年以后,信用卡诈骗案件的数量呈断崖式下跌。在洗钱罪方面,2022年该院办理洗钱案件数量已超过2018-2021年案件数之和。一方面是由于近年来对反洗钱工作不断重视,通过在办案过程中充分落实“一案双查”原则,同步审查上游犯罪资金流向、转移情况,从而实现全链条式打击金融犯罪之目的;另一方面是2021年刑法修正案(十一)生效后,自洗钱行为入罪,导致案件量有所上升。

1

(一)树立防范化解金融风险的目标,以高质量检察服务护航引领区法治建设

一是以防范化解重大系统性风险为工作目标,常态化推动“三号检察建议”的落实。及时关注金融犯罪司法办案中的新情况、新问题,强化对金融法律、地区政策、制度体系、发展目标的融贯性思考,在打击金融犯罪的同时预防类似风险、保护金融创新。

二是发挥“首例首效”作用,形成可推广的“浦东经验”。办理的陈某某利用虚拟货币洗钱案等入选最高检、人民银行联合发布的洗钱犯罪典型案例,并作为中国打击利用虚拟货币洗钱的成功案例被人民银行提供给国际反洗钱组织金融行动特别工作组(FATF);办理的“6·7人伤黄牛骗保”系列保险诈骗案,清理整顿了盘踞多年的行业隐患;办理的借“虚拟币”“区块链”“元宇宙”等热门概念实施的新型金融犯罪,为司法理论的前瞻性研究提供指引等。

三是聚焦前沿热点问题,以理论研学反哺办案能力提升。成立骗取贷款、私募基金法律适用研究专班。先后与华东政法大学、复旦大学等金融领域专家学者深度协作交流,围绕金融犯罪新态势举办“75号咖啡·法律沙龙”。

2

(二)落实重点领域风险防范工作,深度参与金融综合治理

一是开展重点领域专项行动。先后开展车险行业、贷款中介专项整治,洗钱犯罪、养老诈骗专项打击等,发掘所涉行业典型性的监管漏洞、黑灰产问题,对于一些苗头性、倾向性的问题及时制发社会治理类检察建议,促使行业规范运营。

二是探索数字赋能金融检察。通过在个案办理中发现并总结规律性问题要素,构建数字化监督模型,以大数据碰撞的方式发现特定领域的类案线索,着力破解了新型金融犯罪案件的难点堵点。

三是加强金融领域法治宣传。通过多渠道、多载体、多形式的针对性法治宣传充分发挥案件办理的辐射效应,组织干警前往社区作普法讲座等。

3

(三)持续推动金融检察机制创新,突出金融检察的专业化建设

一是在全国率先探索金融检察“四合一”综合履职,设立证券期货、银行保险等专业化办案组,办理一批全市乃至全国首例的期货案件。

二是完善行政执法与刑事司法的衔接机制。与区法院、区公安分局、区金融局建立金融风险防控联席会议机制,重点打击新类型金融犯罪;与人民银行反洗钱部门建立会商研讨、数据共享等衔接机制,实现反洗钱工作常态化合作;完善“提前介入”机制,适时介入引导侦查,做到疑难案件全覆盖,稳妥确定打击范围、研究法律适用、推进追赃挽损等工作,防控金融风险等。

三是探索企业合规创新机制,营造安商惠企法治化营商环境。牵头建立上海自贸区涉案企业合规第三方机制,吸纳金融领域人才加入专家智库,并通过异地委托机制成功办理了陕西某公司企业合规案等,帮助民营企业树立、构建合规经营理念和长效合规管控制度。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47