美股创新药逆市收红!安进、吉利德业绩超预期,纳指生物科技ETF(513290)溢价走阔,近60日吸金超5000万!降息敏感创新药赛道受关注

上周五(8.4),美股三大指数高开低走集体收跌,道指跌0.41%,纳指跌0.36%,标普500指数跌0.52%。美股创新药方面,纳斯达克生物科技指数(NBI)逆市走强收涨0.42%,显著赢大盘。成份股中,两家创新药龙头公布二季度财报,安进(AMGEN)营收净利超预期,涨超5%!全球抗病毒药龙头吉利德科学(Gilead)营收超预期,涨超4%!Illumina、地平线治疗(Horizon Therapeutics)、晖致(Viatris)涨超1%;福泰制药跌超2%,莫德纳(Moderna)、Argenx跌超1%,再生元制药(Regeneron)、阿斯利康等微跌。

而8月7日,舆论持续发酵,A股医药板块继续大跌。仿制药、创新药细分板块跌超3%,领跌医药股。医疗器械、疫苗、血液制品、仿制药、制药、医疗保健赛道纷纷跟跌。

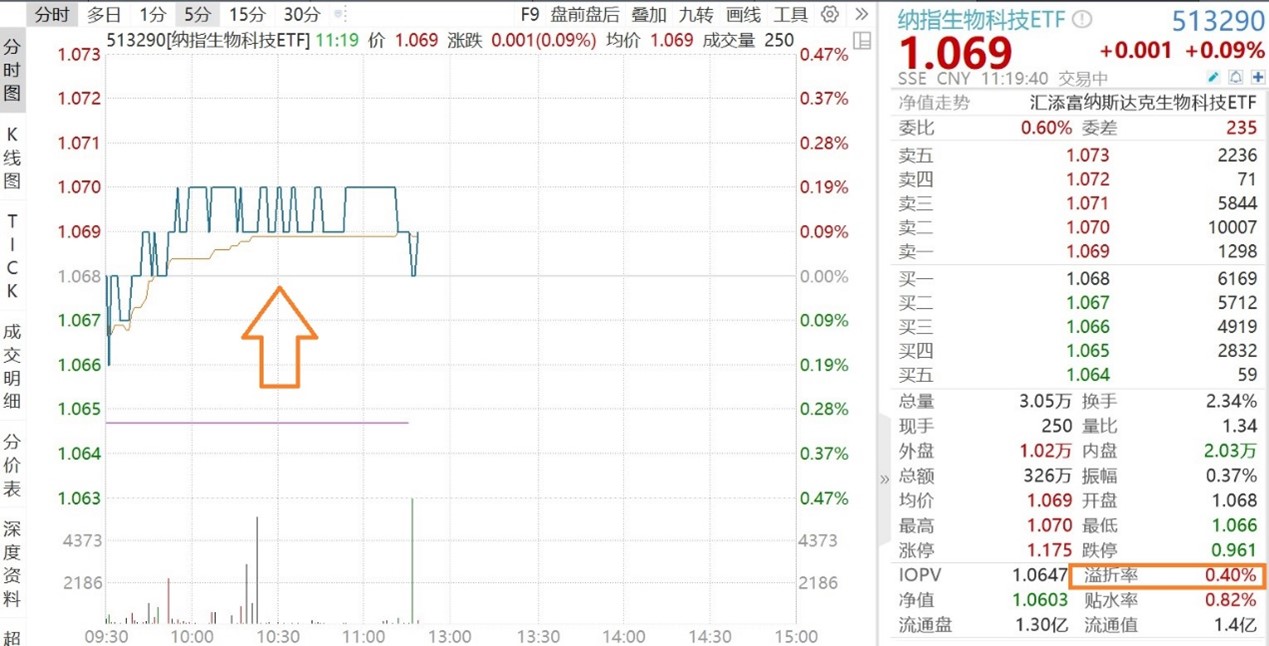

不过,不同于A股及港股创新药板块,纳指生物科技ETF(513290)逆市飘红,溢价明显,截止发布,纳指生物科技ETF(513290)涨0.09%,溢价率高达0.4%,买盘持续强势,反映资金或继续借道ETF布局美股医药板块!

资金面上,纳指生物科技ETF(513290)近来持续受投资者青睐。上交所权威数据显示,截至8月4日最新数据,近5日、10日、20日、60日区间内,纳指生物科技ETF(513290)均呈资金净流入状态,近20日累计净流入超3700万元,近60日累计净流入额超5100万元,资金持续借道ETF播种美股创新药板块!

资料显示,纳指生物科技ETF(513290)是全市场唯一复制跟踪纳斯达克生物科技指数的ETF,汇聚全球顶尖创新药龙头,美股医药与A股医药相关性不到15%,是A股医药投资的有效补充。

【财报季多家生物医药巨头披露中报,医疗类板块股获得投资者青睐】

全球生物制药巨头安进(AMGEN)二季度营收69.9亿美元,市场预期66.8亿美元;预计全财年调整后每股收益17.80-18.80美元,之前预计为17.60-18.70美元;预计全财年营收266-274亿美元,之前预计为262-273亿美元,营收净利均超预期。

安进公司是全球最大生物科技研究公司,公司致力于发现、开发、制造和提供创新的人类疾病疗法,主要涉足的领域有人类基因组、癌症、神经科学和小分子化学等;公司产品可分为三大类:包括专治贫血的Epogen、专治癌症的Neupogen及专治慢性肝炎病毒的Infergen。

全球抗病毒药物龙头吉利德科学二季度营收66.0亿美元,市场预期64.4亿美元,营收超预期;二季度调整后每股收益1.34美元,市场预期1.64美元,公司预计财年调整后每股收益6.45-6.80美元,之前预计6.60-7.00美元。财报显示,公司收入增长是由HIV和肿瘤治疗业务销售额增长所推动,抵消了COVID-19药物Veklury销售额下降的影响。

此外,还有多家生物制药公司已披露上半年业绩。福泰制药(VERTEX)半年度盈利16.16亿美元,同比增长2.73%;总营收48.68亿美元,同比增长13.38%,实现营收双增。抗癌药公司蓝图医药(Blueprint Medicines)第二季度净亏损1.328亿美元,即每股净亏损2.19美元,结果较优于华尔街预期。

随着美股财报季披露,此前一些表现落后的板块,如医疗保健类板块股逐渐获得投资者青睐。美国银行全球表示,全球基金经理在6月将其对医疗保健和银行股的配置比重提高约5个百分点。贝莱德和富国银行等大型资产管理公司在其最近发布对今年剩余时间的展望时,强调其看重医疗保健板块。

【加息终点将至,资金抢跑利率敏感的创新药赛道!】

7月FOMC宣布继续加息25个基点,但是市场却没有悲观,纳斯达克指数继续创出新高。分析认为加息终点或将来临,市场有望迎来降息通道,权益市场迎来强心剂。

6月美国CPI同比涨幅大幅回落至3%,预期3.1%;核心CPI同比涨幅收窄至4.8%,预期5%;二者双双超预期下行,距离2%的目标逼近,即使在今年9月份或者11月份再加息一次,但市场预期2024年大概率在大选年进入降息通道。同时,美国失业率环比下降0.1个百分点至3.6%,相比与2022年底众多分析师认为美国可能会进入衰退期,现在讨论衰退可能不合时宜,资金更多抢筹利率敏感的美股创新药赛道。

逻辑在于创新药板块的利率敏感度较高。创新药企开发新药进入初期的融资后,往往需要5-10年才能迎来新药的上市,而融资的难易程度与利率高度相关。与科技股相同的是,创新药同为高成长板块,远期收入的贴现与利率高度挂钩,在高利率环境下,远期收入折现更低则会给予较低的板块估值。

【美股创新药板块估值回落,未来空间可期】

从估值上看,截至8月3日,纳指生物科技板块最新PE已回调至15.74倍。

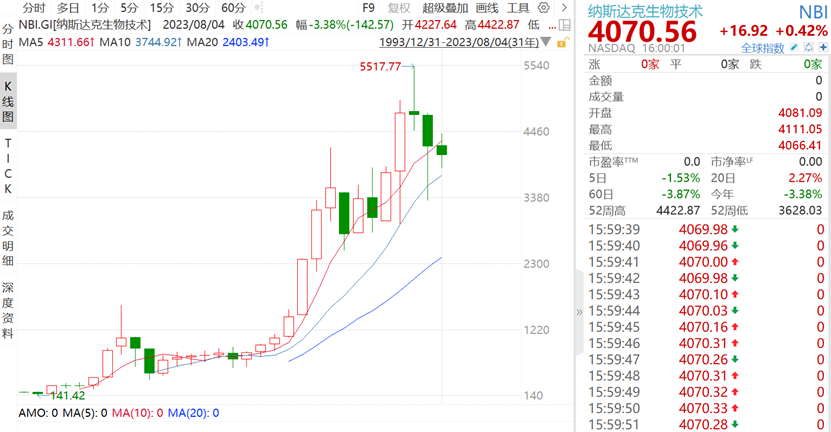

而从指数走势来看,美股创新药板块未来空间也依旧可观,2023年以来至今,创新药板块代表纳指生物科技指数跌3.38%;从年线上看,自1993年指数发布以来,代表美股创新药板块的纳斯达克生物科技指数稳步上扬,而2021、2022年创新药板块已经连续2年回调;随着加息预期放缓,前期美股成长风格中滞涨的纳指生物科技指数或有望迎来一轮波澜壮阔的价值回归。

【纳指生物科技指数1993年发布以来年线走势】

【并购重组不断,大佬发声:新一轮创新药周期呼之欲出!】

去年下半年以来,美股生物科技板块出现多起并购重组行为,且多为大型制药企业收购中小型生物创新技术,代表全球医药投融资情绪明显好转,而投融资情绪是美股医药股行情的主要驱动因素,美股医药未来行情值得关注。经过前期泡沫挤压,目前全球创新药板块尚处于历史低位,市场近期对创新药的关注度也呈现上升趋势。

RA 资本管理企业创始人Peter Kolchinsky博士近期发表了《RA Capital's 1H23 Core Biotech Report》,他认为美股核心生物技术公司的生存状况正在好转,弹药充足的BigPharma们开始行动。2023年有望成为有记录以来,并购交易总价值、溢价最高的一年。今年上半年所有企业被收购溢价总市值达到110亿美元,相比于年初的3250亿美元总市值上涨了3.4%。

事实上,2023年以来,不少美股的生物技术投资者从并购中获得了可观的收益,并已将部分资金重新部署到规模较小、估值略高、有前途的Biotech中,开启新一轮的创新药投资。(来源:《生物科技行业现状》)

公开资料显示,纳指生物科技ETF(513290)跟踪复制纳斯达克生物科技指数(NBI),是布局全球前沿创新药的高效工具,截至2022年底,纳指生物科技ETF(513290)标的指数近20年累计收益748%,较标普500指数有明显超额收益。

习惯场外申赎或没有证券账户的投资者,可关注纳指生物科技ETF联接基金(A:017894;C:017895),同样跟踪纳斯达克生物科技指数,可在互联网代销平台7*24申赎,最低10元即可买入,便捷高效。

风险提示:基金有风险,投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。以上产品属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。请投资者关注指数化投资的风险以及集中投资于单一指数成分股的持有风险,请关注部分指数成分股权重较大、集中度较高的风险,请关注指数化投资的风险、ETF运作风险、投资特定品种的特有风险、参与转融通证券出借业务的风险等;以上产品投资于境外证券市场,基金净值会因为所投资证券市场波动等因素产生波动。境外投资产品风险包括市场风险、汇率风险和政治风险等。文中提及个股仅为指数成份股客观展示列举,本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。

风险提示:界面有连云呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47