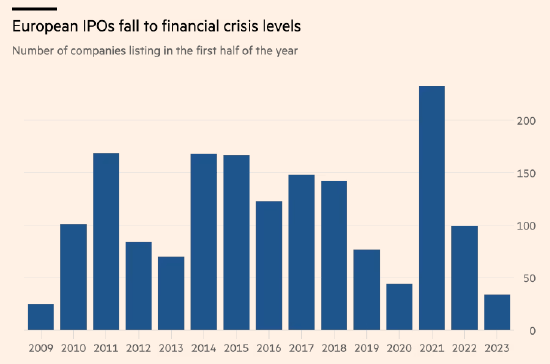

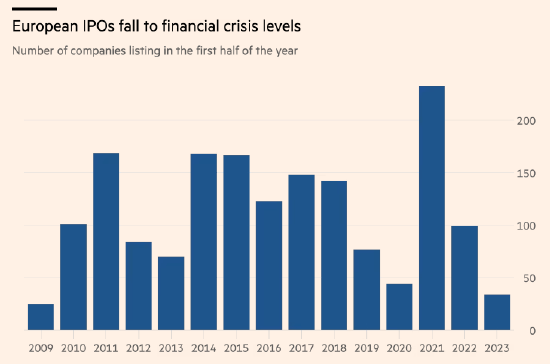

欧洲IPO创2009年以来新低:上半年仅34家公司上市,融资总额同比骤减

欧洲新上市公司数量降至全球金融危机以来的最低水平,凸显出当地IPO市场在经济放缓和赴美上市吸引力提升的双重挤压下面临的严峻形势。

今年上半年,仅有34家公司在欧洲上市,创2009年以来的最低记录——当时正在经历全球金融危机造成的余波。

上半年仅34家公司在欧洲上市 为2009年以来最低点

IPO数量的骤降正值欧洲股票市场深陷焦虑之际,那里正在竭力挽留高增长企业。与此同时,由于美国拥有更多的资本和投资者,而且更愿意承担风险,并为新企业提供融资,许多企业都选择赴美上市。

纽约今年的吸引力尤其明显,包括英国芯片设计公司Arm在内的许多公司都放弃了自己的本土市场,而选择在那里上市。就连已经在欧洲交易所上市的企业,也考虑转到美国上市。金矿公司AngloGold Ashanti和建筑材料公司CRH都计划转换交易所,而能源巨头壳牌和道达尔也在今天早些时候对他们在欧洲的上市公司身份表达担忧。

“IPO的匮乏非常严重。”普华永道英国资本市场合伙人Richard Spilsbury说。

根据欧洲金融市场协会(AFME)发布的数据,今年上半年,企业通过欧洲的IPO融资24亿欧元,同比骤降42%,同样创下14年来新低。

欧洲股票市场之所以难以吸引企业上市,还因为不断上升的利率和创纪录的通胀率迫使许多企业放弃了上市计划。

上半年欧洲IPO市场融资24亿欧元,创14年来新低

“欧洲公司因为美国的流动性更好而更愿意去海外上市,这种说法反复出现。”AFME研究总监Julio Suarez说,“从结构上讲,美国资本市场对风险资本更有吸引力。”。他还补充道,由于“在结构上缺乏竞争力”,导致欧洲市场举步维艰。

美国IPO市场今年的增速放缓情况较为温和。根据Dealogic的数据,上半年共有75家公司上市,融资总额为115亿美元,数量和价值均创下2015年的最低记录。

罗马尼亚电力生产商Hidroelectrica今年7月在布加勒斯特证券交易所融资16亿欧元,成为欧洲今年以来规模最大的新股上市交易。伦敦今年以来最大的IPO则来自金融公司CAB Payments,他们上月融资3亿英镑。

Spilsbury补充道,最近上市的企业的股价表现“普遍很糟”,这也阻止了一些基金管理公司进一步参与新股发行。CAB Payments在伦敦上市首日下跌10%。

“市场担心他们会买入立刻下跌的品种。”他补充道。

欧洲糟糕的上市环境也迫使政策制定者采取措施。英国计划出台一系列改革政策,包括推动养老金行业投资高增长企业,希望阻止伦敦证券交易所上市公司数量的减少趋势。欧洲官员也在努力简化当地的上市程序,并改进投资研究,以便中小企业能够更受潜在投资者的关注。

“我认为目前的局面是,欧洲和和英国都意识到如今的形势空前严峻。”AFME总经理Gary Simmons说。他还补充道,欧洲证券交易所败给美国的趋势已经“越来越明显”。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56