从美国大型科技股财报看美国经济韧性

美国经济表现强劲,二季度GDP同比增长2.4%,环比提升了0.4个百分点。美联储内部已经将美国陷入衰退的预期降到最低。美国经济究竟有多好?美国大型上市公司的二季度财报也是一个非常好的观察角度。

奈飞和特斯拉率先发布了低预期的财报,让市场吓了一跳,不过,仔细去看的话,它们增长的收缩都是在以价换量,说明真实的需求还是非常旺盛的。奈飞二季度营收81.9亿美元,同比增速放缓至2.7%,这是账户分享政策调整后的影响,但是,截至二季度末,奈飞的全球流媒体付费用户数为2.38亿,同比增长8%,增速有显著提升,说明公司的受众进一步拓宽。奈飞还取消了美国和英国的月费9.99美元的“无广告基本套餐”,吸引用户选择含广告的6.99美元月费的套餐,公司采用以价换量策略的决心异常坚定。

无独有偶,特斯拉也是在通过降价抢占市场,吸引更多的买家。其收入和盈利受到负面影响也在预期范围内。二季度特斯拉实现营收249.27亿美元,同比增长47%,高于市场预期,但是毛利率下降到18.2%,而且,马斯克在电话会上也表示,如果经济不稳定,特斯拉还会继续降价。短期来看,这伤害了特斯拉的利润,但是,特斯拉已经实现了稳定盈利,成本控制能力也非常强大,利润已经不是公司最强烈的追求,相反,全球汽车8000万的销量才是特斯拉追逐的星辰大海,通过降价快速抢占市场,进一步巩固特斯拉的品牌壁垒,这才是特斯拉长期的选择。别忘了,随着存量车辆规模扩大,特斯拉软件收费规模也有可能再造一个当下的“特斯拉”。

跟低预期的奈飞和特斯拉不同,谷歌、Meta和微软都发布了超预期财报,谷歌二季度收入746.04亿美元,同比增长7%,Meta二季度收入320亿美元,同比增长11%,微软二季度收入为562亿美元,增幅8%,都是不错的正增长。

而这又主要得益于云业务和广告业务的强烈反弹。云业务和广告业务都代表了公司侧的需求,这方面的收入增加,也说明了公司的需求旺盛,尤其是广告业务,跟宏观经济密切相关,广告业务的旺盛也反映了宏观经济的良好。把广告业务再映射到奈飞,如果奈飞的有广告套餐普及到更多的用户,那么它能够产生的广告收入也会非常可观,也能反映奈飞的长期增长潜力。

具体来看,谷歌的广告收入重回增长,营收581.43亿美元,同比增长3.3%,Meta的应用系列部门(以广告为主)收入达到317亿美元,同比增长12%。谷歌的云收入为317亿美元,同比增长约28%,微软智能云的收入为240亿美元,同比增长15%,微软云收入增速持续放缓,不过,这跟公司云业务竞争力不足有关。行业层面,根据Gartner预测,2023年全球公共云最终用户支出将达到近 6000 亿美元,同比增长21.7%。同时,云市场竞争也已经十分激烈,降价抢市场成为常态,公司层面的增速放缓也属正常。

另外,相比大型科技股的广告收入回暖,Snap的广告业务收入则比较萎靡,因为广告需求不佳,Snap二季度的收入为10.68亿美元,同比下降4%,已经连续第二个季度下降。不过,从行业层面看,广告行业正在逐步复苏,小型科技公司可能会复苏的较慢。

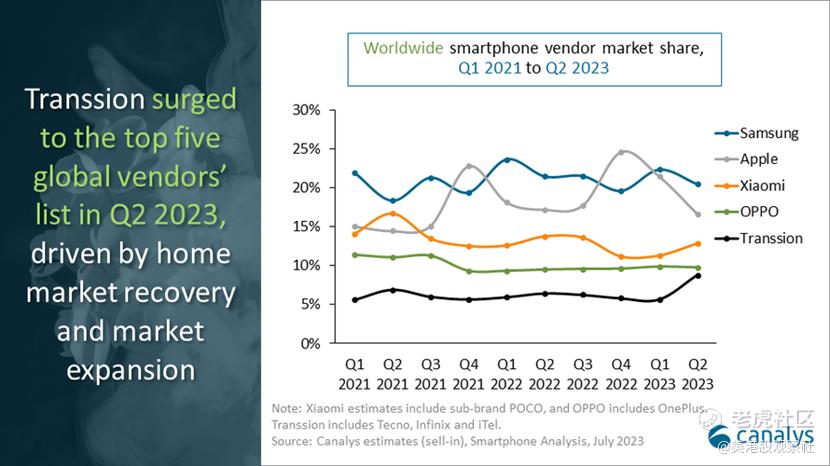

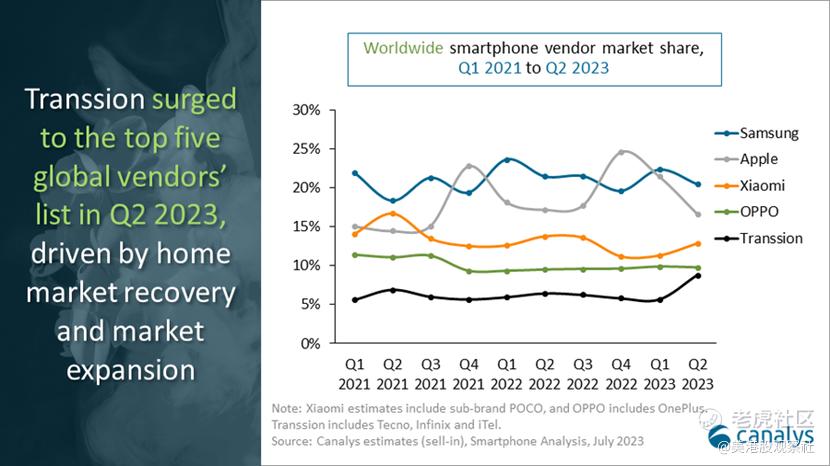

美国时间本周五,苹果和亚马逊将公布财报。手机销量正处于下滑周期,根据 Canalys 的数据,2023 年第 2 季度全球智能手机市场出货量同比下降 10%,苹果市场份额下降到17%,所以市场正预期苹果第三财季收入会同比下降,而根据管理层的指引,如果宏观经济不恶化,苹果收入将会跟去年同期和第二季度持平。考虑到经济确实不错,服务收入增长潜力大,苹果总收入很可能超出分析师的下降预期,甚至是实现正增长,同时,苹果能否超预期也是印证美国经济强劲的指标之一。另外,最近8个季度,苹果有5个季度收入超预期,3个季度低于预期。

作为美国最大的电商平台亚马逊也是反映宏观强弱的重要指标,一季度亚马逊收入1274亿美元,同比增长9%,市场预期二季度收入1313亿美元,同比、环比均有所增长。另外,随着体量放大,亚马逊云收入增速持续放缓,这个也在预期范围内。

所以,接下来,苹果和亚马逊的业绩将会是进一步验证美国经济韧性的指标,大家可以拭目以待,不过,超预期的概率可能更大。

$纳指100ETF(QQQ)$ $特斯拉(TSLA)$ $苹果(AAPL)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47