脸书、特斯拉均大涨超4%,科技巨头涨势强劲驱动美股上扬,纳指100ETF(159660)涨0.9%转为折价0.34%!纳指100场外投资工具重磅来袭!

上周五美股三大指数高开高走,纳指收涨1.90%,道指收涨0.50%,标普500指数收涨0.99%。FOMC最看重的核心PCE CPI指标降至两年来新低,市场风险偏好重燃。数据显示,美国6月个人消费支出(PCE)价格指数环比上升0.2%,与市场预期一致。

纳指100收涨1.85%,大型科技股集体上涨,英特尔涨超6%,二季度财报和三季度业绩指引均好于市场预期;消息面上,英特尔首席执行官对AI技术给予了高度评价,并向投资者表示,英特尔计划将AI技术融入其生产的每一款产品中。英特尔将在今年晚些时候推出名为Meteor Lake的消费级芯片,这也是该公司首款内置神经处理器的产品,主要用于机器学习任务。

纳指100其他成份股中,电动车、AI概念和半导体涨幅居前,Meta、特斯拉涨超4%,爱彼迎、eBay、亚马逊、奈飞涨超3%,谷歌、微软涨超2%,英伟达、苹果、Booking涨超1%,Zoom涨近1%。热门中概股普涨,京东涨超6.7%,拼多多涨5.7%。

特斯拉上海工厂的生产线在不断改进,此前特斯拉生产一台车只需要45秒。但最新的数据是,上海工厂不到40秒就能下线一台车。特斯拉员工透露,“特斯拉上海工厂每一个工位之间排序非常紧凑,可能一个工位有数十条机器手臂同时进行运作,从而提高生产效率”。特斯拉上海超级工厂在6月份交付了93,680辆车,同比增长了19%,成绩创下今年的最好记录。

热门ETF方面,主打低费率的纳指100ETF(159660)跳空高开,截至发布,纳指100ETF(159660)涨近1%,成交额超1300万元,由此前的溢价状态转为折价0.34%!福利提示:纳指100ETF管理费0.5%/年,托管费0.15%/年,明显低于市场主流费率!

统计截至2023.7.31 10:51

值得重点关注的是,低费率的纳指100ETF(159660)近期持续获得场内资金增仓,近5个交易日获得资金净申购累计近3300万元,近20个交易日内获资金增仓超1.12亿元,净流率高达80.57%!

重磅提示:纳指100ETF(159660)联接基金今日全网上线认购,认购期仅一天,纳指场外投资工具今天也重磅来袭!

联接A:018966

联接C:018967

根据统计,今年以来美股纳斯达克市场表现优异。截至7月28日,纳斯达克指数年内涨36.79%,纳斯达克100指数更是涨43.98%,领涨全球主要指数!

值得注意的是,目前纳指100ETF(159660)是在同类产品中单日申购不设上限的稀缺品种!

【科技巨头陆续公布财报,人工智能概念浪潮继续席卷美股】

在生成式人工智能(AI)浪潮推动下,美股科技板块在2023上半年领涨全球,而避险属性突出的美股科技巨头表现尤为突出。

整体来看,科技巨头二季度财报普遍超预期,例如特斯拉二季度营收劲增47%,谷歌和Meta业绩亮眼,微软营收净利同比也录得增长。随着美国科技股反弹的势头不断延续,积极的观点认为科技股已经进入了新一轮牛市。

谷歌母公司Alphabet二季度得益于谷歌云的突飞猛进以及谷歌广告业务收入增长,营收净利润均超出华尔街预期。Alphabet第二季度总营收为746.04亿美元,同比增长7%;净利润为183.68亿美元,较去年同期的160.02亿美元增长了15%。首席执行官皮查伊和Alphabet其他高管表示,Alphabet基于人工智能的新服务和产品是谷歌云增长势头的最大贡献者。

Meta二季度营收320亿美元,同比增长11%,超过市场预期的310.6亿美元。净利润77.9亿美元,同比增长16%,高于分析师平均预期。分析指出,这是自2021年四季度以来,Meta营收增幅首次达到两位数,主要业绩贡献来自人工智能驱动的广告定向投放和衡量等。扎克伯格也多次提到了与AI相关的机会,称Meta不会错过AI浪潮且会继续建设元宇宙相关业务。

微软二季度营收为562亿美元,增幅8%;每股收益为2.69美元,同比增长21%。AI相关业务方面,为了开拓微软AI智能云市场机会,微软针对使用Office 365的企业用户开发了附加服务,微软首席财务官艾米·胡德表示,为了满足人工智能发展需求,接下来每个季度微软的资本支出会持续增加。

【机构解读美股走势,下半年美股表现或乐观】

安信国际分析指出,随着加息周期进入尾声,美股衰退风险可控,市场估值正在筑底回升,进一步加强市场对美股复苏的信心。此外,财报季是令美股复苏牛继续持续下去的关键。整体而言,随着近期的宏观数据普遍向好、企业盈利从拾升轨,美股表现可以期待。

国海证券表示,未来美国CPI问题有望继续缓解,6月美国CPI同比增速超预期下行,其主要贡献项仍为住所项,若剔除住所项,则6月CPI仅同比增长0.8%,根据先行指标美国20城房价指数,认为未来住所项CPI的下降或将继续带动整体CPI下行;此外,FOMC政策利率目前已在限制性区间内,9月是否加息取决于7、8月CPI和就业数据。根据泰勒法则测算,目前美国政策利率已处于充分限制性区间内,并认为不必过于纠结年内是否仍有加息,随着CPI下行,下半年停止加息为大概率事件,加息对资产价格的扰动或将逐渐减小。

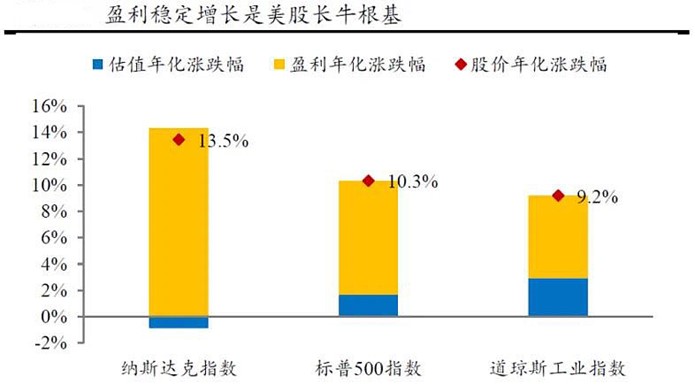

根据方正证券的统计,2010年以来纳斯达克指数、标普500指数和道琼斯工业指数年化收益率分别为13.5%、10.3%和9.2%。分解来看,盈利稳定增长是美股长牛的根基,2010年以来纳斯达克指数、标普500指数和道琼斯工业指数盈利年化增幅分别为14.3%、8.7%和6.3%。

数据来源:方正证券

纳指100ETF(159660)跟踪纳斯达克100指数,在人工智能的时代浪潮之下,目前全世界AI领域布局和积淀最领先、最深厚的科技巨头仍然集中在纳斯达克,比如微软、谷歌、英伟达、Meta等等,这些AI巨头无一例外都是纳斯达克100指数的前十大权重股,纳斯达克100指数前十大权重占比超59%,龙头属性集中。纳指100ETF(159660)管理费0.5%/年,托管费0.15%/年,明显低于市场主流的费率结构,费率优势明显,省到就是赚到。

(风险提示:以上指数成份股仅作展示,不代表任何形式的个股推荐!)

【始于纳斯达克,更胜于纳斯达克!】

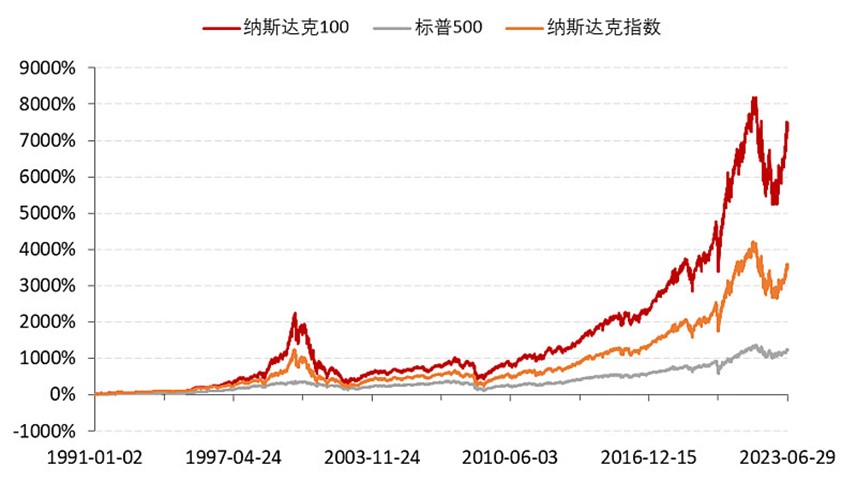

根据公开资料,纳斯达克指数包含100家在纳斯达克上市的非金融公司,纳斯达克市场自诞生以来成功孵化出了一大批科技巨头,被广泛认为是培育创新型、科技型、成长型公司最成功的投资市场之一。作为纳斯达克市场的旗舰指数,纳斯达克100指数长期涨幅明显跑赢纳斯达克指数。自1991年起,纳斯达克100指数30多年来年化收益14.13%,明显高于纳斯达克的11.65%。(数据截至2023.6.30)

数据统计区间1991.1.1-2023.6.30

风险提示:基金有风险,投资需谨慎。本资料仅为宣传材料,不作为任何法律文件。基金的过往业绩不预示未来表现,基金管理人管理的其他基金业绩并不构成基金业绩表现的保证。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证投资于本基金一定盈利,也不保证最低收益。投资人应当仔细阅读《基金合同》、《招募说明书》及《产品资料概要》等法律文件以详细了解产品信息。纳指100ETF属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。请投资者关注指数化投资的风险以及集中投资于纳斯达克100指数成份股的持有风险,请关注部分指数成份股权重较大、集中度较高的风险,请关注指数化投资的风险、ETF运作风险、投资特定品种的特有风险、参与转融通证券出借业务的风险等。

风险提示:界面有连云呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56