中邮证券:给予西部矿业买入评级

中邮证券有限责任公司李帅华近期对西部矿业进行研究并发布了研究报告《业绩符合预期,切入盐湖资源助力公司成长》,本报告对西部矿业给出买入评级,当前股价为11.91元。

西部矿业(601168)

公司发布 2023 年半年度报告,业绩稳定增长

2023 年 1-6 月,公司实现营业收入226.84 亿元,同比增长 30.92%,实现利润总额 24.98 亿元, 较上年同期减少 13.45%,实现净利润 22.45亿元,其中归属于母公司股东的净利润 15.07 亿元, 较上年同期减少6.1%。 上半年铜、锌等金属市场价格波动较大,分别同比下降 5.68%、13.75%; 受市场价格影响,公司 1-6 月归母净利润较上年同期有所减少。

受季节性限电影响, 部分矿处理量低于计划指标

2023 年上半年,公司生产铜精矿 6.0 万金吨,锌精矿 6.03 万金吨,铅精矿 3.11 万金吨,钼精矿 1,388 金吨,镍精矿 537 金吨,硫精矿 7.2 万吨, 铁精粉 55.03 万吨,精矿含金 114 千克,精矿含银59.424 吨,球团 12.98 万吨。铜精矿、铁精粉、精矿含金、精矿含银,主要是部分矿山受季节性限电影响,处理量低于计划指标。

改扩建项目稳步推进, 如期推进

上半年,玉龙铜矿一二选厂技术改造项目、西豫金属环保升级及多金属综合循环利用改造项目及双利铁矿二号铁矿改扩建工程等项目如期开工建设。 1)玉龙铜矿一二选厂技术改造提升项目于 4 月正式启动, 力争于今年 10 月投料生产,届时玉龙铜矿一二三选厂矿石处理量由 1989 万吨/年将提升至 2280 万吨/年。 2)双利矿业二号铁矿改扩建工程也于 4 月 1 日开工,该项目设计采出铁矿石 300 万吨/年、铜矿石 20 万吨/年、铅锌矿石 20 万吨/年。 3)在西豫公司,环保升级及多金属综合循环利用改造项目于 4 月 8 日开工建设, 项目建成后,将形成年产电铅 20 万吨、金锭 6 吨、银锭 430 吨生产能力,同时高效回收铜、 锌、锑、铋、锡等有价金属。

深入布局锂资源, 打造公司新的利润增长点

随着青海省“四地”建设重大战略的推进,公司在近两年已加快布局新能源行业,收购西部镁业、东台锂资源两家盐湖资源企业,今年 6 月竞买锂资源控股股东泰丰先行的 6.29%股权,进一步布局碳酸锂的下游磷酸铁锂行业,逐步形成从盐湖锂资源开发到电池正极材料生产的完整产业链,打造公司新的利润增长点。

盈利预测

预计公司 2023/2024/2025 年实现营业收入 467.30/527.90/555.99亿元(23-25E 上调),分别同比增长 17.52%/12.97%/5.32%;归母净利润分别为 35.21/42.19/47.10 亿元(23E 下调, 24/25E 上调),分别同比增长 2.19%/19.82%/11.63%,对应 EPS 分别为 1.48/1.77/1.98 元。以 2023 年 7 月 29 日收盘价 11.91 元为基准,对应 2023-2025E 对应 PE 分别为 8.06/6.73/6.03 倍。 维持“买入”评级。

风险提示:

宏观经济不及预期; 美联储加息超预期; 产能建设不及预期。

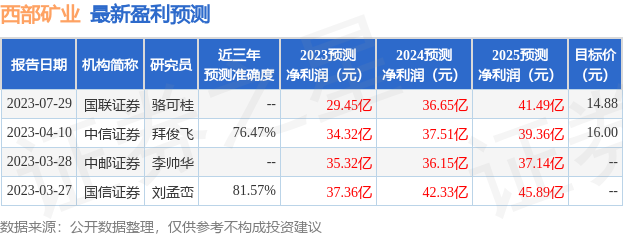

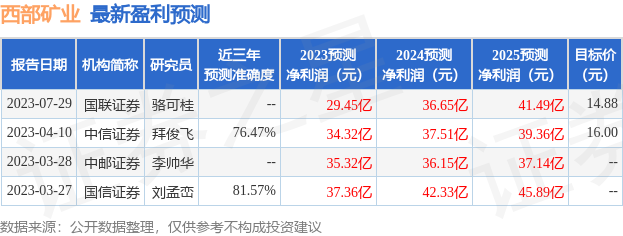

证券之星数据中心根据近三年发布的研报数据计算,国信证券刘孟峦研究员团队对该股研究较为深入,近三年预测准确度均值高达81.57%,其预测2023年度归属净利润为盈利37.36亿,根据现价换算的预测PE为7.6。

最新盈利预测明细如下:

该股最近90天内共有3家机构给出评级,买入评级3家;过去90天内机构目标均价为14.19。根据近五年财报数据,证券之星估值分析工具显示,西部矿业(601168)行业内竞争力的护城河良好,盈利能力良好,营收成长性较差。财务可能有隐忧,须重点关注的财务指标包括:有息资产负债率。该股好公司指标2.5星,好价格指标4星,综合指标3星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38