拨开情绪“迷雾”,天弘基金对谈大咖,坚定对市场信心

投资大师霍华德·马克斯曾在其经典著作《周期》中说道:“任何事物的发展都不会是一条直线,而是一条起伏的曲线。”这个判断对于今年以来的经济复苏情况来说更是如此。

近日,中央召开政治局会议,对当前经济形势给出分析和判断:疫情防控平稳转段后,经济恢复是一个波浪式发展、曲折式前进的过程。我国经济具有巨大的发展韧性和潜力,长期向好的基本面没有改变。

宏观经济的运行发展关乎每个国民的切身利益,也影响着每个投资者的投资行为。今年以来市场的波动导致悲观情绪蔓延,拨开情绪的迷雾,真实的情况是什么样的呢?

近日,天弘基金宏观研究部负责人、基金经理陈敏和东北证券首席经济学家付鹏一起就当下市场最关注的话题(就业、消费、房地产、新产业、市场状况等)展开探讨,帮助大家了解悲观海面下的真实冰山。

走出情绪“迷雾”

每当经济低位运行时,一些贩卖焦虑的观点总是颇受拥趸。但需要注意的是,当下的经济市场状况实际上是多因素共振的结果,一些负面表现的背后可能另有他因。只有结合国际国内实际情况和市场发展规律,才能真正认清脚下的路,帮助我们更好地把握工作、生活、投资的节奏。

眼下正值毕业季,青年群体就业的问题备受各方关注。6月份统计数据显示,我国16-24岁劳动力调查失业率为21.3%,持续上升的青年失业率让许多人对就业环境产生了担忧。

然而,结合实际调研情况来看,付鹏认为,当前舆论所讨论的失业与传统认知上“吃不起饭、生存困难需要领救济金”的失业相差甚远。“目前的就业问题实际上是所谓的‘好工作’与年轻人之间的一种错配,因为许多年轻人找不到理想的工作宁愿先不工作,从定义上来说这种也算失业。”

陈敏同样认为当前的就业率问题是一种阶段性的供需错配。他解释:“这里面有两个问题,一个是结构性问题,很多比较富裕的国家里,青年人的失业率普遍会比中年人的失业率更高,因为年轻人没有遇到自己特别心仪的工作时会愿意去等待。从这一点来说中国与许多富裕国家的发展应该是一致的。另外,中国人是非常勤奋的,疫后所有人都立马出来找工作了,但就业岗位的恢复没那么快,所以出现了劳动市场阶段性的供需错配。”

除了就业问题,消费端的冷淡也是市场讨论颇多的现象之一。今年上半年,各地出台了各种各样的刺激消费政策,但是起到的作用与效果相对有限。市场中有诸多观点认为,居民资产负债表呈现出收缩迹象。

但是,陈敏表示,这并不是消费端的能力出了问题,而是收入预期的错配问题。相信伴随着经济的恢复,居民的消费意愿会带来比较明显的改善。“比如,在淄博烧烤火爆之前,在北京几乎都不到关于淄博烧烤的店面,但是当淄博烧烤火了以后,很多老板看到了挣钱的希望,我们身边都开了很多淄博烧烤的店,说明只要大家看到未来有挣钱的预期,不管是服务业的供给,还是劳动力的需求,消费的意愿都会迅速扩展出来。”

作为拉动经济增长的三驾马车之一,出口的发展同样备受市场关注。海关总署公布的数据显示,称以美元计,5月中国出口金额同比下降7.5%,时隔两个月再次转负,进口同比下降4.5%,降幅比上月收窄3.4个百分点,出口增速大幅低于预期。

对此,付鹏认为,出口的问题并不是特别大,因为受整个外围环境影响,基本上出口数据都是同比往下走的。而更需要警醒的是,拉长维度以后要注意产业升级,技术革新将成为经济增长的新引擎。陈敏同样认为,目前在先进制造领域,中国已经拥有了一些世界上非常领先的优势,沿着这样的产业升级趋势往下走,未来还是能够通过出口给国内经济带来比较强的拉动。

从日本“失去的三十年”看低利率和杠杆的关系

今年年初,市场基于疫情放开后的宽松环境给出积极预判,然而半年下来,年初的预期并没有照进现实,甚至许多人开始担心中国会不会像日本那样走入“失去的三十年”。6月底,野村证券首席经济学家辜朝明在东吴证券(香港)策略年会上发表演讲,再次回顾日本衰退的资产负债表根源,并对中国当前的经济状况给出分析和建议,引发了经济研究界的热议。

日本“消失的三十年”是否会在中国重现?对此,付鹏与陈敏均持否认的观点。

陈敏指出,“首先关于‘日本失去了30年’这个定义本身就是有一些问题的。所谓的‘失去的30年’里的前10年,其实是在消化80年代地产泡沫的过剩,后20年更多是人口老龄化的问题。如果把日本的经济指标用人口进行调整,就会看到日本的经济增长并不能算特别差,在G7里面应该算是一个中等偏上的水平。”

而简单将日本当时的“泡沫”现象,套用到当前中国的经济形势上更是有悖于现实情况。陈敏解释:“以房地产行业为例,中国房地产的高速成长过程之中,一定是有城镇化带来的强效应,不能简单地把两根线放在一起,看到中国过去房价涨了很多,日本80年代房价涨了很多,就认为我们已经站在了日本泡沫破裂的时间段。

而从未来来讲,中国跟日本在很多方面是截然不同的,我们普遍都知道中国政府很早就对日本的案例有所警惕,从2016年一直提的‘房住不炒’,就是在防范这种风险的持续扩大。虽然现在地产出现了一些下行,但是在这个过程中,我们政府兜底的能力其实也比日本更强,未来的走向跟日本90年代初的情况应该会有很大的不同。

而最大的不同则在于经济发展状况的不同,80年代初日本人均GDP已达到三四万美元的水平,我们现在的人均GDP只有1万多美元。简单类比日本的话,其实我们后面还有10年相对中速增长、质量不断提高的阶段。因此,简单套用一个别的国家的经验,说未来中国未来会很悲观,我觉得是很难下这个结论。”

付鹏同样认为不能简单地进行纵向比较。“我个人倾向于认为2013年以前国内房地产市场的快速发展都是顺应了城镇化住房需求的,这是没问题的。之后的两三年里确实出现了一些快速的杠杆提升的影子,但很快我们就意识到这个问题,便戛然而止了。如何去消化这短暂的窗口里积攒下来的债务和杠杆,日本的选择是考虑到自己资源禀赋走海外路径,我们则可以国内国外‘两条腿’走路,这个路径跟日本是肯定不一样的。”

低位布局正当时

著名投资家邓普顿有一句名言:“牛市在悲观中诞生,在怀疑中成长,在乐观中成熟,在兴奋中死亡。”

付鹏表示,回顾今年以来的市场情况,过度的乐观与过度的悲观都并不可取。但是对于某些交易者来讲,这两个情绪点正好是一个交易的时机。“从整个宏观的角度去判断,无论国内还是国外,今年实际上是个宏观小年。这个过程中,把情绪当成参照物,来把握交易节奏就蛮好的。”

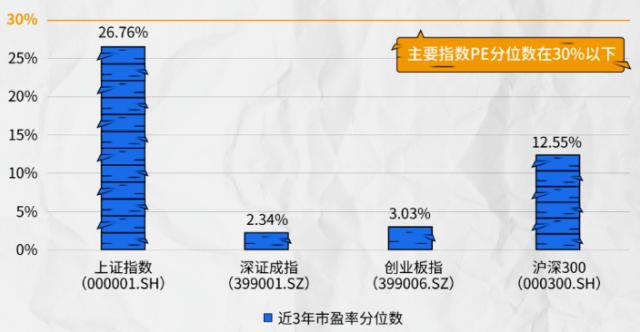

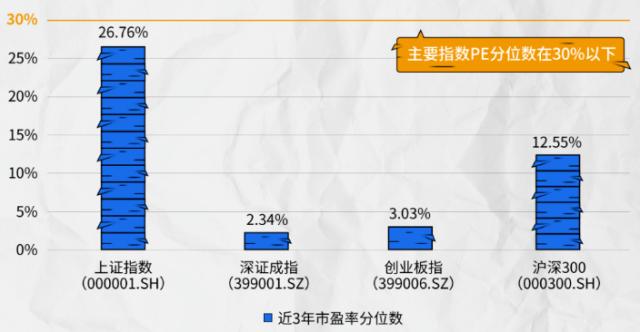

陈敏则补充道:“从投资的角度来讲,经济总是有周期起伏的,当前市场的底部区间其实已经把很多长期悲观的因素计入到价格之中了。如果短期择时能力没有那么强的话,其实可以在底部区间适当加大一些投资,长期来看或可获得估值修复的收益。”

环顾市场则可以发现,今年以来确实已有很多投资者入场“抄底”。天弘股票投资部研究提出,当前中国经济处于复苏阶段,未来企业盈利趋势向上,这是权益市场上行的主要驱动力,建议积极布局。从1-3年的中长期视角看,对权益市场充满信心,回调或许便是加仓时机。

A股主要指数当前估值(数据截至20230601)

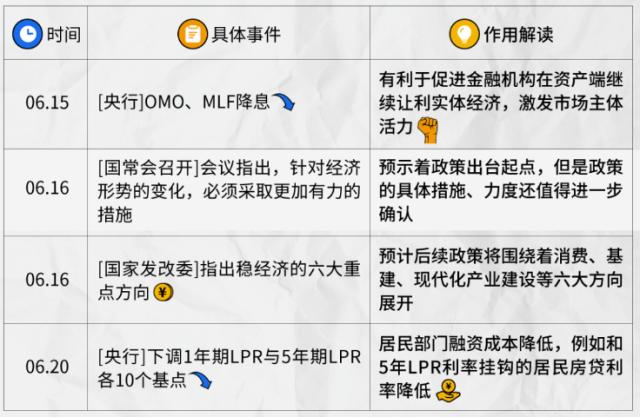

当然,低估值只是说明从长周期来看当前是合适的入场时机。而从中期看,目前在政策端、资金端也频频传来利好消息。自今年6月中旬国常会指出“必须采取更加有力的措施”起,推动经济持续回升向好的政策窗口已经到来,一揽子政策终于从预期走向现实,将会有力地提振市场信心。

与此同时,北向资金也在大举流入A股市场,近期更是有多个交易日北向资金大幅流入超百亿元。这表明市场对海外流动性和国内复苏节奏的预期有所改善,同时北向资金的大举入场也会为市场注入新的活力。

今年年初,天弘基金在蚂蚁财富推出“抄底信号”体验,帮助指数投资者了解市场状况,辅助择时。上线以来,抄底信号小程序使用人次超7万。天弘基金APP近期也上线了“抄底信号”“价值洼地”工具,旨在帮助投资者发现当下景气度、性价比、盈利概率、回撤幅度等多方面处于价值区间的指数。

不过,想要精准抄底显然是过于理想化的,投资者更该追求的是左侧布局,忍受市场继续下跌的阵痛,耐心等待上涨的黄金时间来临。在不确定的经济环境下,如何进行资产配置是许多投资者需要重新思考的问题。陈敏表示:“目前大家的投资行为都比较谨慎,从个人的角度来讲这是应该的,很多人会基于对未来利率下行的考虑,投一些偏长期限收益率看起来高的资产。但我觉得这种做法不一定是可取的,应该还是要考量你未来流动性的需求,不能为了获取几十个BP更高的收益而锁住较长期限的流动性。”

风险提示:观点仅供参考,不作为投资建议。市场有风险,投资需谨慎。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26