Mysteel:建筑原材料周报(7.17-7.21)

核心观点

基本面情况

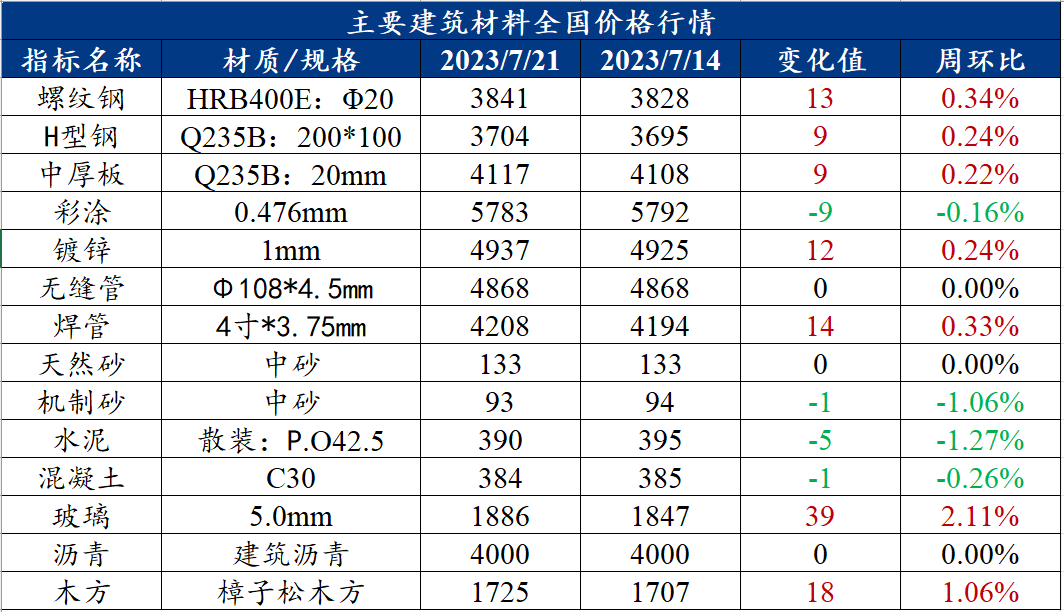

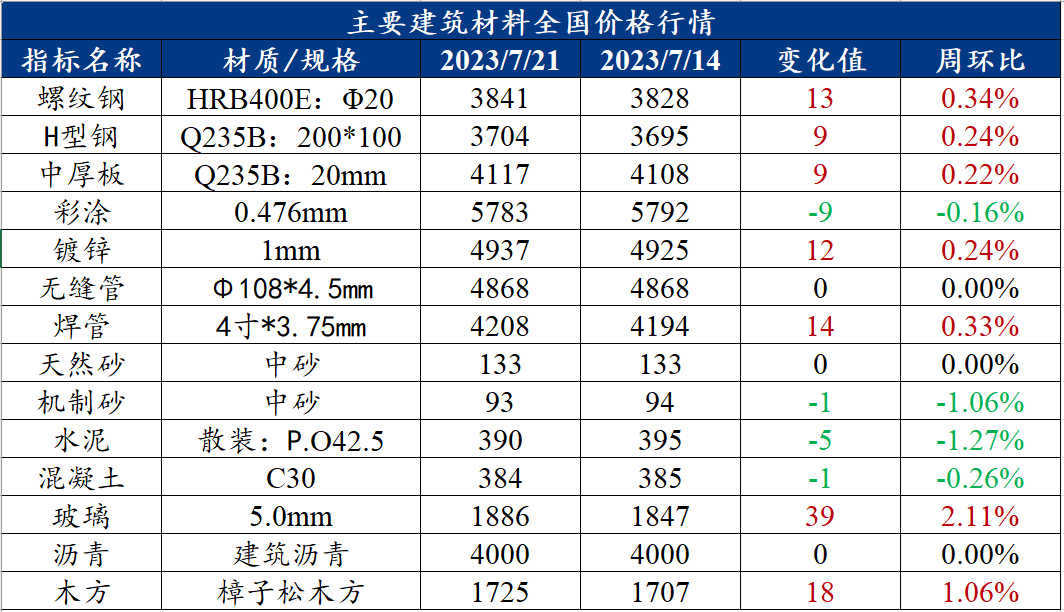

上周建材价格小幅上涨,其中全国螺纹钢均价周环比上涨13元/吨至3841元/吨的水平。宏观方面,上周公布的二季度GDP同比增6.3%,略低于市场7%的预期,并且地产新开工和销售同比均边际走差,数据公布后便对价格造成了短期回调。但是从预期层面来看,后市中长期的宏观预期对于价格还是有积极方面。首先是地产数据,虽然从同比的角度来看表现得不是特别好,但是从环比的角度来看,地产可谓企稳信号隐现:首先是商品房销售方面,如果把过去十年6月的环比增速作对比,可以发现今年6月商品房销售环比增速超过了往年绝大部分的同期水平,而且新开工数据也有类似的表现。所以目前地产下行的速度是在放缓了,后期对于钢材消费的拖累可能比较有限。基本面方面,上周螺纹钢供应、需求及总库存均呈现了回升,尤其是库存,依旧呈现小幅累增的局面,但对价格并没有造成太大压力。反而由于上周晋陕蒙煤炭主产区安全检查趋紧,部分煤矿停产整顿,同时多地持续的高温天气也推升了煤电需求,因此原料供应边际收紧叠加螺纹钢表需边际回升推动了其价格回暖。

对于本周螺纹钢价格走势,预计现货价格延续偏强局面。基本面方面,上周五唐山市环保政策进一步加严,政策要求唐山独立轧钢企业落实生产调控,并且区域内钢厂烧结限产规模也在30%-50%不等。同时部分钢厂表示也会根据要求停一座高炉到月底,这其中包含了正常计划检修的部分,因此后期产量端的下降或对钢价形成利多驱动。此外本周高层季度重要经济会议即将召开,在会议内容公布前,宏观预期也将助推钢价走强。综合来看,本周在产量下降与宏观预期的推动下,螺纹钢价格或延续偏强局面。

建筑业方面

核心观点:上周建材消费环比增幅2.1%,淡季建材消费将继续低位运行。

上周建材消费环比增幅2.1%,淡季建筑钢材维持低位消费水平,周环比变化较小,库存累积,现阶段建筑钢材基本面结构偏弱。

上周全国水泥出库量516.5万吨,环比下降0.24%,年同比下降37.04%;基建水泥直供量199万吨,环比下降0.5%,年同比下降15.68%。

上周全国混凝土产能利用率为11.12%,环比减少0.23个百分点,且发运量环比降2.02%。

上周百年建筑网调研全国砂石生产企业发货量为1600.54万吨,其中碎石占57%,机制砂占33%,石粉占10%,周环比下降1.39%;开机率为65.04%,周环比下降1.32个百分点。

上周百年建筑网统计全国274家水泥熟料生产企业情况:全国水泥熟料产能利用率58.63%,周环比上升2.98个百分点;全国水泥熟料库容比73.07%,周环比下降0.26个百分点。

一、建筑材料价格行情

二、建筑材料行情分析

(一)钢材

1. 建筑钢材

核心观点:上周螺纹钢价格小幅上涨,预计本周螺纹钢价格延续偏强局面

上周螺纹钢复盘分析

上周螺纹钢价格小幅上涨,全国螺纹钢均价周环比小幅上涨13元/吨,其中华东西北地区小幅上涨,华南、华北地区变化不大。

产量方面,上周小样本螺纹产量为278.8万吨,环比增2.74万吨。其中螺纹钢产量减量省份集中于湖北、广东、和辽宁;增量省份集中于广西、江西、内蒙古和四川。由于设备切换检修,建材设备少量复产,因而导致上周供应环比微增。

库存方面,上周螺纹钢总库存环比增8.91万吨至770.56万吨。受高温多雨的天气影响,消费未出现明显好转,导致库存继续呈现累库。从七大区域来看,除华中、东北和西北,其余区域均有不同程度累增,其中增库城市以上海、杭州、柳州、北京等城市为主,降库城市有福州、广州、西安、长春等。

需求方面,上周小样本螺纹钢表需在269.89万吨,环比增3.76万吨。上周需求小幅回升,主要是因为钢价上涨促进需求有一定释放,但由于淡季高温多雨因素的持续影响,下游实际需求依然维持弱势,且后期短期内需求改善力度也将不足。

本周展望

供应方面,近期个别省份有限产传闻以及检修计划,预计本周螺纹钢产量将小幅下降,但同比仍处于明显偏高的水平。

库存方面,目前螺纹钢供需整体维持紧平衡,但消费受淡季持续影响将维持弱势,预计短期螺纹钢库存仍呈现小幅累库的局面。

需求方面,当前需求较去年虽下降了一个台阶,但在存量消费支撑下,需求难见大幅下降,韧性仍在。预估7月表观消费维持在270-275万吨/周中枢波动。

综合来看,目前螺纹钢基本面矛盾虽然不明显,但在本周产量下降与宏观预期的推动下,螺纹钢价格或延续偏强局面。

2. 中厚板

核心观点:上周中厚板价格微幅上涨,预计本周中厚板价格延续偏强格局。

上周中厚板复盘分析

上周中厚板价格微幅上涨,全国中厚板均价周环比上涨9元/吨,成交一般。

供应方面,上周全国中厚板产量为157.05万吨,周环比降1.74万吨。受焦煤等原料价格的上涨扰动,加之唐山地区环保限产政策加严等影响,驱动中厚板产量环比小幅下降。

库存方面,上周全国中厚板库存总量为184.15万吨,周环比降2.57万吨。由于产量环比边际走弱,叠加价格上涨驱动需求有一定释放,导致中厚板库存呈现去库。

需求方面,上周中厚板表观需求为159.62万吨,周环比增1.6万吨。需求虽阶段性释放,但难以持续,淡季背景下终端需求弱势难改。

本周展望

从市场目前情况来看,随着焦炭第二轮提涨落地,对成材价格起到一定支撑作用,带动成材价格小幅上调。但受高温天气及终端需求影响,下游拿货积极性偏低,对价格上涨起到明显抑制作用。从心态看,贸易商心态不一,随着钢厂端供应减少,及焦炭企业第三轮提涨的开启,市场在弱现实和强预期下博弈前行。预计本周中厚板价格延续偏强格局。

(二)其他建材

1. 水泥

周度观点:上周水泥价格出现弱势运行,预计本周价格偏弱运行

上周水泥复盘分析

上周全国水泥价格弱势运行,截止7月21日,百年建筑网水泥价格指数为389.9点,周环比降1.06%。

供应方面,截止7月18日,全国水泥熟料产能利用率58.63%,周环比上涨2.98个百分点。其中华东山东部分地区熟料企业集中性开窑,因此产能利用率周环比有所提升。华中湖南、湖北地区自主停窑结束,熟料库存下行,重新开窑生产。西南地区四川成都举办大运会,熟料企业按要求停窑生产,因此产能利用率下降。

库存方面,全国水泥熟料库容比73.07%,周环比下降0.26个百分点。其中华东地区江苏、浙江受阴雨停工影响,市场需求受到抑制,熟料库存小幅提升。华南广西地区熟料库存较高,因此开窑生产,熟料库存小幅下降。西南地区受川渝地区停窑影响,持续消耗熟料库存,因此库存小幅下降。

需求方面,全国水泥出库量516.5万吨,环比下降0.24%,年同比下降37.04%,略有下降。上周大项目基本采购稳定,多地高温多雨,局部出现错峰施工,部分项目施工进度放缓。房建暂无新开,回款进一步延长后,市场需求下滑。多地农忙结束,为不断推进城市基础设施完善提升、历史文化保护和生态修复、基层治理和城市管理,小项目略有些零散用量,门店囤货量增加。故基建持稳,房建、市政需求减少,民用有所回升。

本周展望

上周除华东、西北外,其余地区周环比下降。本周夏季高温,常态化错峰施工后水泥采购量随之下降;局部极端天气延续,有部分项目基本停滞,市场需求持续下降。故本周水泥行情偏弱运行,具体数据有待进一步跟进。

2. 混凝土

周度观点:上周混凝土价格小幅下跌,预计本周价格维持弱势

上周混凝土复盘分析

截至7月21日,百年建筑网统计全国混凝土C30均价为384元/方,周环比降低1元/方。

成本方面,截止7月21日,百年建筑网水泥价格指数为389.9点,周环比降1.06%。全国砂石综合均价105.33元/吨,年同比下降5.39%,周环比持平。目前天然砂均价133元/吨,机制砂均价94元/吨,碎石均价89元/吨。

供应方面,国内混凝土产能利用率为11.12%,环比降0.23个百分点。上周国内高温降雨及资金紧缺为主基调,混凝土市场需求持续下滑,行业资金面并未改善,施工进度较为缓慢,且搅拌站普遍回款率不足30%,企业供应积极性偏低。

发运方面,混凝土发运量222.7万方,环比降2.02%。天气方面,目前正值高温多雨加台风时段,“泰利”台风在广东与海南交界地区处登录。资金方面,区域半年度回款不理想,部分企业经营困难。

本周展望

上半年原材价格整体来看,波动幅度较大,波动频次较多,虽然混凝土成本方面有较大消减,但是由于需求不足,竞争也较为激烈,混凝土价格也是持续走低,导致混凝土企业利润也在压缩,市场一直呈现稳中偏弱运行的趋势。从短期来看,市场较为疲软,全国混凝土行情有较大起色还需一定时日。

(三)建筑行业动态热点信息一览

建筑业

7月20日,据Mysteel不完全统计,共有6家建筑央企公布其上半年新签合同额情况,合计新签合同额约44764.4亿元,较去年同期(40139.6亿元)增长11.5%。

7月20日,中指研究院发布的《2023年上半年居民置业意愿调查报告》显示:一季度伴随积压需求释放、市场活跃度改善,购房信心小幅提升至30%,二季度是市场快速降温,购房信心降至低位,占比约为21%,环比下降8.7个百分点。

7月20日,贝壳研究院监测显示,2023年7月百城首套主流房贷利率平均为3.90%,二套主流房贷利率平均为4.81%,均较上月下降10BP(0.1%)。7月首二套主流房贷利率较去年同期分别回落45BP和25BP(0.25%)。

7月19日,国家财政部召开新闻发布会,介绍2023年上半年财政收支情况。其中土地和房地产相关税收有增有降,其中契税3121亿元,同比增长5.1%;房产税1946亿元,同比增长3.9%。

7月19日,《中共中央国务院关于促进民营经济发展壮大的意见》重磅发布,支持民营企业参与全面加强基础设施建设,引导民营资本参与新型城镇化、交通水利等重大工程和补短板领域建设。

7月18日,国家发改委在7月例行新闻发布会上介绍,从投资项目审批情况看,上半年,审批核准固定资产投资项目91个,总投资7011亿元,其中审批68个,核准23个,投向主要集中在能源、高技术、交通、水利等行业。

如需建筑材料周报详细版,欢迎各位行业伙伴随时联系或添加我们的企业微信。感谢阅读!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47