在“加密3.0”的叙事下、BTC 与 ETH 将会去向何方?

毫无疑问,BTC 的价格将会取决于宏观经济状况及加密市场内部宏观情况的变动。因此,对于 BTC 而言,利率与市占率将是重要的影响因素。利率影响收益预期,而市占率则影响市值规模。

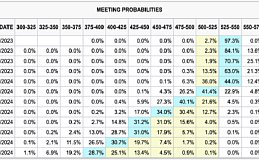

从利率市场看,在未来半年内,美联储并不会降息;欧洲央行在高通胀威胁下亦不会示弱。上述情形意味着高利率将会持续压制 BTC 的表现。不过,一些潜在的利好因素也在支撑着 BTC 的价格,比如 BTC 现货 ETF 可能的上市。

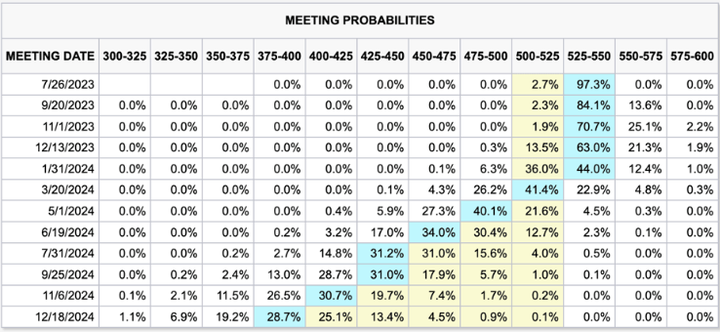

此外,加密市场流动性的内部分配也会影响到 BTC 的价格与市值。2021年年初至2022年年末,受牛市与“山寨季”影响,BTC 的市占率由60%以上逐步下降至40%-45%之间,随后,受益于机构买入潮及流动性回归,BTC 的市占率从2023年1月开始反弹。至2023年7月,BTC 的市占率约为50%左右。

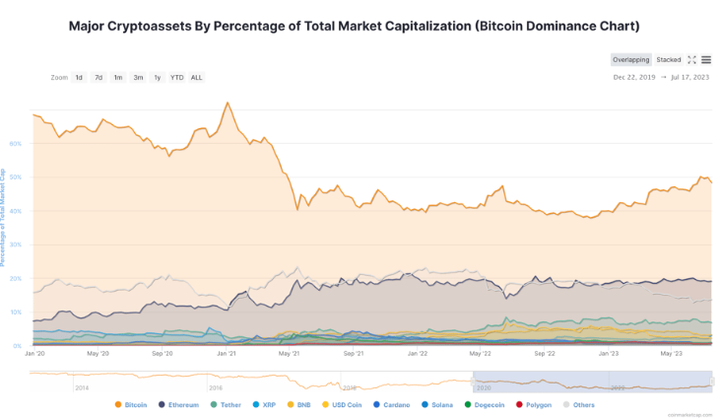

考虑到美联储在未来几年预计不会再采取2020-2021年的无限量化宽松政策,因预期变动导致的市场的加密市场总市值变动规模最高不会超过1万亿美元。

考虑到加密市场目前缺乏外部流动性进入,我们假设 BTC 未来的价格完全取决于利率与市场预期的变动,并反映在市占率的变动上。

在5.25%的高利率持续与缺乏外部流动性进入的情形下,2024年1月前,加密市场的总市值很难出现显著上升。即使“预期先行”,最乐观的情形下,预期所带来的加密市场内部市值增长不会超过5000亿美元。

BTC 的总供应量约为1943万枚左右,且在一年内总供应量不会出现5%以上的显著变动。

简单考虑三种情况

1. 投资者没有更多预期,加密市场内部市值增长有限。加密市场的总市值将会稳定在 1.2万亿-1.4万亿美元之间,BTC 的市占率不会出现太大改变,维持在 50%左右。这意味着 BTC 的市值将在 6,000-7,000亿美元间波动,价格将在 30,880-36,026美元间波动;

2. BTC 现货 ETF 通过,为投资者带来良好预期。加密市场的市值反弹至1.5万亿-1.6万亿美元左右。

假如 BTC 的市占率不上升,BTC 的市值将会稳定在7,500亿-8,000亿美元左右,价格最高时或将达到 41,173 美元;即使反弹不够剧烈,BTC 的价格也会高于38,500美元;

假如现货 ETF 通过导致 BTC 市占率上升至60%。最好情况下,BTC 的市值将达到9,600亿美元,单价超过49,400美元;即使加密市场整体反弹不够剧烈,BTC 的市值也会回升至9,000亿美元,单价达到46,300美元。

3. 降息预期与现货 ETF、比特币减半等利好预期叠加,推动加密市场内流动性全面回归,加密市场市值反弹至 1.7万亿美元以上。

-假如 BTC 的市占率不上升,BTC 的市值将会达到8,500亿美元以上,价格反弹至43,700美元以上;

-假如 BTC 市占率上升至60%,BTC 的市值将会达到1.02万亿美元以上,价格达到 52,500 美元左右水平。

总之,宏观因素对于 BTC 相对有利,而 BTC 价格最终可以达到的水平,取决于利率及市场预期。

ETH:应用层的推动

考虑到 BTC 已经成为了宏观叙事的主角,ETH 在应用上进行发力或将更为明智。因此,对于 ETH 而言,影响其价格的因素主要来自于其本身的新叙事,以及未来是否能得到进一步的广泛应用。由于这些因素将会反映在以太坊网络的净收入中,因此我们可以基于市盈率的变动,反推 ETH 可能的价格变动。

同样,简单考虑三种情况:

1. 坎昆升级显著提升了以太坊的 Layer2 速度,并降低了交易成本,推动以太坊 Layer2 生态爆发。以太坊网络盈利势头持续,在坎昆升级前每季度收入上升50%,坎昆升级后实现每季度净收入翻一番。

考虑到 ETH 通缩将使得 ETH 的总供应量下跌至1.2亿个,ETH 在2024年年初时的均价或将突破5,300美元,并在坎昆升级后的第一季度突破9,700美元。

假设投资者预期较为中性,使得 ETH 市盈率回落至150左右(接近 AMZN 等可比公司水平),在此情形下,ETH 的均价将在2024年年初达到2,670美元左右,并在坎昆升级后的第一季度接近4,900美元。

2. 以太坊网络盈利相对稳健,每季度收入上升25%,坎昆升级后第一季度收入相较2023Q4上升50%。

假设 ETH 市盈率不出现显著变化,投资者的强劲预期推动市盈率维持在300左右。2023年Q2的净收入为4.23亿美元,Q3的净收入为5.29亿美元,Q4的净收入为6.61亿美元。在此情形下,ETH 网络的2023年度总营收将达到17.39亿美元,ETH 在2024年年初时的均价或将突破4,300美元,并于2024年第一季度突破6,500美元。如果市盈率回落至150左右,则 ETH 在2024年年初均价或为2,150美元左右,并于2024年第一季度突破3,200美元。

3. 以太坊网络盈利出现边际递减,Q3、Q4的收入上升幅度分别为20%、15%,坎昆升级带来的利好只是在第一季度遏制了盈利边际递减趋势。

假设 ETH 市盈率不出现显著变化,投资者的强劲预期推动市盈率维持在300左右。2023年Q2的净收入为4.23亿美元,Q3的净收入为5.08亿美元,Q4的净收入为5.84亿美元。在此情形下,ETH 网络的2023年度总营收将达到16.41亿美元,ETH 在2024年年初时的均价或将突破4,100美元,并于2024年第一季度突破5,400美元。如果市盈率回落至150左右,则 ETH 在2024年年初均价或为2,050美元左右,并于2024年第一季度突破2,700美元。

综上,ETH 的发展与其自身的盈利能力高度相关。叙事的加持与可持续且不断增长的盈利能力相结合,是推动 ETH 价格上升的关键——此处已与 BTC 截然不同。

随着币种间相关性的不断减弱,先前可以完全复用或者部分复用的分析逻辑与交易策略变得不再有效。配对交易不再出现理想中的相关性回归,而基于市值和赛道的通用投资框架也在某种程度上不再适用——这意味着基于项目本身基本面的进一步分析变得更为重要。

现在是时候采用两种甚至多种完全不同的逻辑看待加密市场了。加密3.0版本已经到来;时代在前进。比特币将与宏观经济和传统市场更加紧密结合,而以太坊则需要成为一家“伟大的公司”;其他的加密货币也要走好自己的路。在宏微观结构均在快速变化的加密市场,我们需要紧跟时代的脚步。

后期会给大家带来其他赛道的龙头项目分析。感兴趣的可以点个关注。我也会不定期整理一些前沿资询和项目点评,欢迎各位志同道合的币圈人一起来探索。有问题可以评论提问或者私信

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47