房地产再迎关键节点!远洋集团陷20亿债务违约旋涡,债权人欲作最后抗争

风口浪尖的远洋集团,正在陷入债务违约旋涡。

近日,有着央企属性的远洋集团,20亿元债券能否如期兑付,牵动着债券市场和投资人的信心。

今年6月底,中国人寿、大家保险两大险企改选远洋集团董事会后,“18远洋01”债券价格曾一度上扬至95元上方,但之后却断崖式暴跌57%,随即点燃持有人“违约”的担忧情绪。

日前,远洋集团发布公告称,公司账面非受限货币资金无法覆盖“18远洋01”债券本息,尽管公司仍在积极筹措资金,但短期内流动性得到有效改善的难度较大。因此,“18远洋01”的本息兑付存在重大不确定性,已于18日向上交所申请债券停牌。

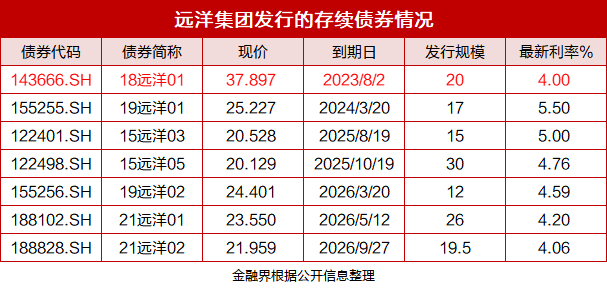

此时,距离“18远洋01”的兑付时间(2023年8月2日)已不足半个月,远洋集团能否及时筹措到救急的20亿元?

金融界《财经天眼》获取的协商方案显示,远洋集团计划在8月2日到期日仅支付“18远洋01”4%的利息,本金0兑付,并在年内分批兑付15%的本金。2024年2月和5月分别再行兑付5%,剩余的75%本金于8月结清。

上述方案引发了投资人的不满,并质疑远洋集团的兑付诚意。有投资人表示,已凑齐10%的持有份额,将按规定召开持有人临时会议,要求远洋集团按期兑付债券本息,履行企业责任。

兑付方案扑朔迷离 远洋赴京沪协商延期

作为远洋集团第一、第二大股东,中国人寿和大家保险合计持有近60%股份,持股比例分别为29.59%、29.58%。一直以来,两大险企扮演着财务投资的角色。

直到董事会改组的一纸公告,两大股东加强了对远洋集团董事会的决策权。

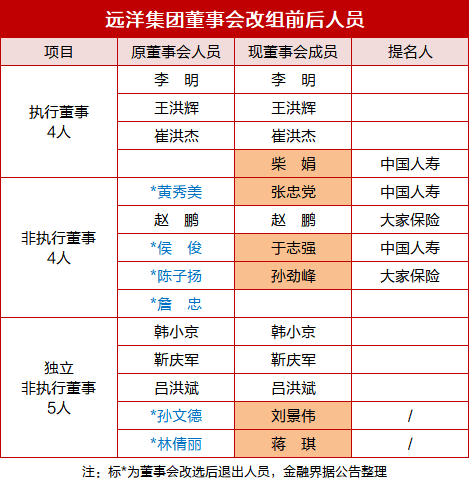

6月25日,远洋集团公告称,董事会13名成员中6名产生变动。中国人寿、大家保险委派的4名董事加入,新补增柴娟为执行董事,张忠党、于志强、孙劲锋为非执行董事,刘景伟、蒋琪2人为独立非执行董事。其中,柴娟、张忠党、于志强由中国人寿提名,孙劲峰由大家保险提名。

原非执行董事黄秀美、侯俊、陈子扬、詹忠4人退出,独立非执行董事孙文德、林倩丽2人退出。

改选完成后,远洋集团董事会13名成员的分布也由3(执行董事)、5(非执行董事)、5(独立执行董事),变为4(执行董事)、4(非执行董事)、5(独立执行董事)的布局。最明显的变化是,一向不介入业务的中国人寿,提名了柴娟为执行董事,并兼任远洋集团副总裁一职。

对于两大险企的“入驻”,二级市场曾给予积极反应。6月26日,港股远洋集团盘中一度大涨7%,“18远洋01”债券价格涨逾2%,并在后续升至95元上方。

然而风向很快发生变化,7月4日和5日,“18远洋01”债券价格最低跌到40元,两天暴跌57%冲击了持有人的信心。同时,远洋旗下多只债券价格异动跌破30元。期间,中国人寿和大家保险派驻了工作组,并聘请中金进行尽职调查。

据悉,面对债权人的质疑,远洋集团已派出柴娟和王洪辉分别赴京沪两地,进行协商展期兑付事宜。

《财经天眼》获取的展期协商方案中,远洋集团计划在8月2日到期日仅支付“18远洋01”4%的利息,并在一年时间完成全部本金兑付,其中今年内兑付15%本金,即2023年9月2日、10月2日、11月2日分别兑付5%;2024年2月和5月再行兑付5%,剩余75%的本金计划于2024年8月完成兑付。

一位债权机构的投资总监表示,这份协商方案既无增信措施,也缺乏兑付诚意。作为拥有央企背景的地产企业,投资人一直对远洋集团抱有极大信心,对改选后的董事会也有着较高的期待,不希望有违约情形发生。

“若远洋集团违约发生,开启央国企地产公开市场债券违约先河,将会影响债券市场秩序,增加金融市场的不稳定性。”上述投资总监指出。

远洋集团方面则对《财经天眼》表示,关于“18远洋01”所有信息,以官方公告为准。

根据远洋集团发布的最新评级报告,中诚信国际维持公司的主体信用等级为AAA,维持“18远洋01”等7只债项信用等级为AAA,将上述主体及债券信用等级列入信用评级观察名单。7月18日,中诚信再度公告,将公司主体及相关债项信用等级列入可能降级的观察名单。中诚信国际将与远洋中国保持沟通,对“18 远洋 01”的资金筹措保持密切关注,及时评估对公司信用状况的影响。

另据远洋集团发行的债券到期时间,在未来的7个月内(2024年3月前),没有其它债券的兑付压力。

债权人将提临时提案 称已做好抗争准备

金融界查阅相关资料,截至2022年年底,远洋集团账面上的现金及现金等价物只有46.23亿元,较2021年年底大幅下降8成。而在同期,远洋集团一年内到期的短期债务有380.92亿元。2023年上半年,远洋集团整体实现协议销售额人民币356.6亿元,累计交付1.6万套住宅。

根据公告,远洋集团将于7月27日至29日召开“18远洋01”2023年第一次债券持有人会议,审议《关于修改债券持有人会议规则的议案》。

公告称,“发行人承诺对本期债券不逃废债,在出现预计不能按期偿付本期债券本金和/或利息或者到期未能按期偿付本期债券本金和/或利息时,将及时制定合理的偿债计划和方案供债券持有人审议,并严格落实和执行偿债方案。”

资料显示,“18远洋01”债券由远洋集团中国于2018年8月2日发行,本金总额为人民币20亿元,期限5年,当期票面利率4%,兑付方式为一次还本。

目前,有债券投资人表示,本期债券的投资者较为分散,但持有人按期兑付的意愿强烈,已凑集超过10%的份额,将在7月27日召开的持有人会议上提交临时议案。

多位投资人展示的临时议案显示,要求远洋集团按期兑付18远洋01债券本息,落实企业主体责任。

按照规定,如果本临时议案通过,远洋集团提出的议案中关于调整本期债券回售及付息安排、新增回售选择权条款将无效。

2018年,中国地产领军人物王石喊出“活下去”的口号,舆论一片哗然,如今5年过去了,中国恒大“一夜”巨亏8120亿,远洋集团债务违约命悬一线,目前距离8月2日兑付期限已不足半个月,地产行业又将迎来关键节点。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26