与美国电话电报一同等待黎明

美国电话电报公司遭遇了一个双重打击,一是花旗下调了包括美国电话电报公司在内的通信企业的评级,原因是对有毒铅电缆的担忧。这导致股价在盘前下跌约2%;二是紧随摩根大通也下调了评级,原因是对无线和宽带业务的担忧。

所以,在这个局势下,美国电话电报公司的前景如何?我们一起来看看外国投资者的看法。

没有尽头的低迷

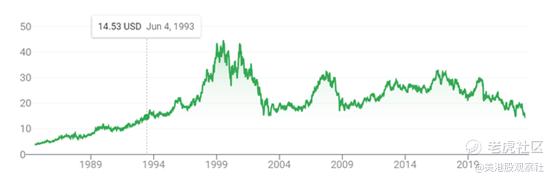

音乐是没有国界的,深套也是。而美国电话电报公司的投资者就在经历着深套。因为股价(不包括股息):

• 处于30年低位,如下图所示。

• 在过去五年中下跌约40%。

• 在过去一年中下跌30%。

• 在今年迄今下跌近25%。

垃圾债券收益率?股息是否安全?

随着股息收益率接近8%,投资者自然会担心公司是否能够维持股息支付。根据公司的自由现金流,美国电话电报公司的股息仍然得到很好的覆盖。根据总股本为71.5亿股和每股0.2775美元的季度股息,美国电话电报公司需要每个季度平均20亿美元的自由现金流来支付股息。

尽管股价暴跌,美国电话电报公司的自由现金流看起来足够稳固,足以为股息留出每季度20亿美元或每年80亿美元。让我们来看几个例子:

• 在过去十二个月(TTM)基础上,美国电话电报公司的自由现金流为135.76亿美元,这使得公司的派息比率为59%。

• 过去五年的平均每季度自由现金流为58.8亿美元,派息比率为34%。

• 使用最近一个完整财年2022的自由现金流为124亿美元,美国电话电报公司的派息比率为64.50%。

请记住,美国电话电报公司分拆华纳兄弟探索频道仅在2022年4月生效。这意味着TTM数据是最相关的,基于此的59%派息比率在我看来足够稳定。

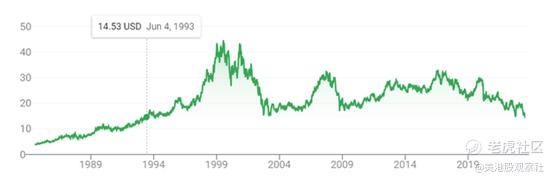

值得注意的是,尽管股价暴跌,盈利预测在过去6个月里保持稳定。这是一个令人鼓舞的迹象,如果当前财年的预测为每股2.43美元,那么美国电话电报公司的基于盈利的派息比率为45.67%。再次,这个数字足够令人放心,表明股息目前并不面临危险。

总体而言,我认为股息目前是安全的。

债务状况

自从分拆以来,我就一直在监测公司的债务水平(得益于分拆导致的股息削减)。至今为止,公司在分拆后没有增加任何重大债务。我希望债务保持在1400亿美元以下,如果超过1500亿美元,这可能是压垮这只骆驼的最后一根稻草。

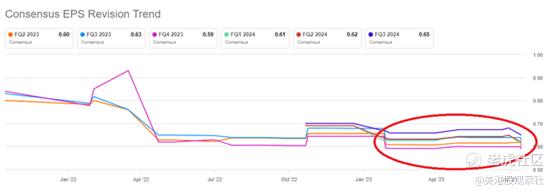

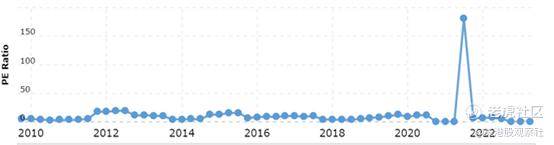

估值?那是什么?

对于一个以5.84倍的市盈率交易的股票来说,使用“估值”一词感觉有些有趣,让我想知道美国电话电报公司的股票是无价的还是毫无价值。正如下图所示(尽管图表的刻度有所限制),从理论上来说,股票的估值几乎没有下降的空间。显然,它“可以”下跌,但我认为当前情况看起来如此令人沮丧,现在放弃可能不是最佳策略。

根据2024年的估计,该股票的倍数甚至更低,为5.60。美国电话电报公司的盈利虽然增长缓慢,但一直在稳定地超出预期。这意味着估值论应该在一个紧密范围内成立,比如在5.5倍和6.5倍的市盈率之间,无论如何都看起来不错。

技术指标也不乐观

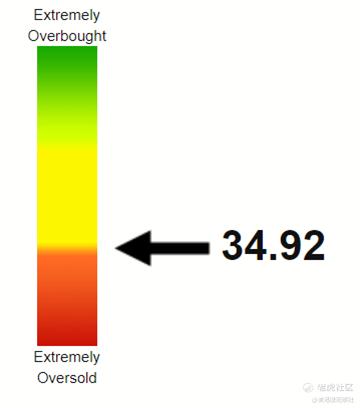

从股票的相对强弱指数("RSI")来看,由于该股票的下跌,它的RSI指数在30的水平上徘徊。随着近期的抛售,股票的RSI指数很可能会跌破30,进入极度超卖的领域。我相信这应该引发一次反弹行情,特别是如果公司在7月26日至少发布了一些中等水平的数据。

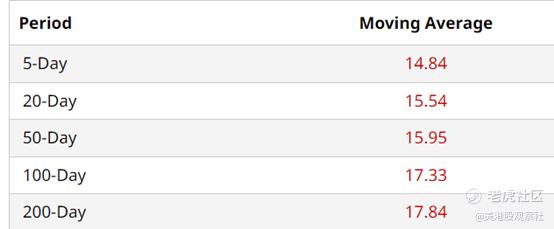

下面显示的移动平均线逐渐恶化,这意味着该股票每个交易日都在经历严重的下行动能。200日移动平均线与当前交易价格相差超过17%,这让我相信正在形成一个新的更低的基准。如果盈利状况糟糕,我不会感到意外如果抛售继续下去,这可能将美国电话电报公司的股价推到12美元区域,使得股息率超过9%。

结论

除了无线业务的放缓,还有毒铅电缆这一柄达摩克里斯之剑。后者如果没有妥善处理,那么将会引来更大的麻烦。但很多时候,投行下调评级的举措会造成恐慌情绪,从而进一步压低股价,从而让机构可以低位入场。然而在基本面没有变化的前提下,恐慌情绪消退后,股价也往往会迎来反弹。

$美国电话电报(T)$ $威瑞森(VZ)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56