债市早报:二季度GDP同比增长6.3%;交易商协会发布关于进一步做好乡村振兴票据有关工作的通知

金融界7月18日消息金融界、东方金诚联合推出《债市早报》栏目,为您提供最全最及时债市信息。

【内容摘要】7月17日,资金面平稳偏宽;债市震荡向暖,银行间主要利率债收益率普遍下行;万达商管称7月23日到期美元债仍有2亿美元资金缺口,仍在筹集资金并考虑替代方案;昆明滇池投资“PR昆滇投”拟于7月24日兑付20%的本金;中国奥园将于7月19日下午5:30召开全体债权人电话会议,通报离岸债重组相关信息;转债市场指数缩量整理,转债个券多数下跌;海外方面,各期限美债收益率普遍下行,主要欧洲经济体10年期国债收益率普遍下行。

一、债市要闻

(一)国内要闻

【国家统计局:2023二季度GDP同比增长6.3%,上半年GDP同比增长5.5%】据国家统计局7月17日公布的数据,2023年二季度GDP同比增长6.3%,一季度增速为4.5%,6月规模以上工业增加值同比实际增长4.4%,5月为3.5%;6月社会消费品零售总额同比增长3.1%,5月为12.7%;1-6月固定资产投资同比增长3.8%,1-5月为4.0%。

点评:上半年经济保持修复态势,两个季度的实际经济修复力度呈现“前高后低”走势。其中,二季度受外需放缓,楼市转弱,以及疫情疤痕效应显现、消费修复温和等因素影响,实际经济复苏动能有所减弱——剔除低基数影响,二季度GDP两年平均增速为3.3%左右,明显低于一季度的4.6%——这也是6月政策性降息落地的直接原因。具体增长动力方面,二季度居民商品消费偏缓,服务消费保持高增势头;基建投资高增很大程度上对冲了房地产投资下滑的影响,稳增长作用突出;在工业生产低于整体经济增速背景下,服务业PMI一直处在高景气区间,正在成为推动经济复苏的重要增长点。

【7月MLF小幅加量续作】7月17日,央行开展1030 亿元MLF操作,本月MLF到期量为1000亿元;本月MLF操作利率为2.65%,与上月持平。

点评:7月MLF延续加量操作,仍然释放了为银行体系补充中长期流动性、支持银行加大三季度信贷投放力度的政策信号。6月信贷投放规模再度回升后,着眼于推动三季度经济复苏动能转强,接下来宽信用过程还将延续。其中,7月新增人民贷款规模有望延续同比多增,且多增规模或将有所扩大。金融数据往往领先于经济数据,6月开启并有望延续的宽信用过程,预示着三季度及下半年实际经济增长动能将有显著改善

【全国政协召开2023年上半年宏观经济形势分析座谈会】全国政协7月17日召开2023年上半年宏观经济形势分析座谈会,中共中央政治局常委、全国政协主席王沪宁出席并讲话。他表示,要从新时代我国经济发展历史性成就和当前我国经济运行持续回升向好态势中,从以习近平同志为核心的中共中央驾驭复杂局面、从容应对各种风险挑战的卓越政治智慧和高超领导艺术中,深刻领悟“两个确立”的决定性意义,增强“四个意识”、坚定“四个自信”、做到“两个维护”,把思想和行动统一到中共中央对经济形势的分析判断和对经济工作的决策部署上来,以更加坚定的信心决心推动经济持续健康发展。

【国家发改委近期第三次召开座谈会听取民营企业意见】据发改委官微,7月17日,国家发改委主任郑栅洁召开座谈会,与传化集团、方大集团、飞鹤乳业、卓立汉光等民营企业负责人进行了深入交流讨论,认真听取民营企业经营发展的真实情况、面临的困难问题和相关政策建议。参加本次座谈会的民营企业涉及钢铁冶炼、电子器件、食品加工等制造业,以及服务制造业发展的现代物流业;既有传统领域企业,也有专精特新“小巨人”企业。企业家们结合生产经营实际,介绍了自身企业和所在行业的发展现状、困难问题,以及对宏观政策落实情况的真切感受。

【交易商协会:鼓励信用增进机构为乡村振兴企业提供信用增进服务】7月17日,交易商协会官网发布《关于进一步做好乡村振兴票据有关工作的通知》。其中提到,鼓励信用增进机构为乡村振兴企业提供信用增进服务,提升涉农主体市场认可度,有效增强金融资源可得性。此外,主承销商及其他有关中介机构应坚持市场化原则,持续提高专业服务和尽职调查水平,提升乡村振兴票据信息披露质量,确保募集资金所投项目具备商业可持续性,严禁新增政府隐性债务。通知要求,确保募集资金所投项目具备商业可持续性,严禁新增政府隐性债务。支持融资租赁企业发行乡村振兴票据稳妥开展农机装备融资租赁业务。

(二)国际要闻

【美国纽约联储制造业指数7月回落,但通胀进一步降温】7月17日,美国纽约联储公布的7月制造业指数从6月的6.6降至1.1,显示该州制造业增长几近停止,经济学家预计降至零。分项指数中,物价支付指数从6月的22降至16.7,是通胀压力进一步降温的迹象。

(三)大宗商品

【国际原油期货价格继续收跌,NYMEX天然气价格小幅下跌】7月17日,WTI 8月原油期货收跌1.27美元,跌幅1.68%,报74.15美元/桶;布伦特9月原油期货收跌1.37美元,跌幅1.72%,报78.50美元/桶;NYMEX 8月天然气期货收跌1.06%至2.512美元/百万英热单位。

二、资金面

(一)公开市场操作

7月17日,央行公告称,为维护银行体系流动性合理充裕,当日开展了1030亿元1年期MLF操作和330亿元7天期公开市场逆回购操作,中标利率分别为2.65%、1.90%。Wind数据显示,当日有1000亿元MLF和20亿元逆回购到期,因此单日净投放资金340亿元。

(二)资金利率

7月17日,资金面平稳偏宽:当日DR001下行1.78bps至1.302%,DR007上行3.75bps至1.853%。

数据来源:Wind,东方金诚

三、债市动态

(一)利率债

1.现券收益率走势

7月17日,当日公布的二季度GDP数据偏弱,债市震荡向暖,银行间主要利率债收益率普遍下行。截至北京时间20:00,10年期国债活跃券230012收益率下行0.95bp至2.6345%;10年期国开债活跃券230205收益率下行0.26bp至2.8160%。

数据来源:Wind,东方金诚

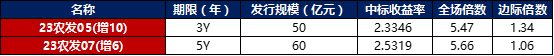

债券招标情况

数据来源:Wind,东方金诚

(二)信用债

1. 二级市场成交异动

7月17日,14只地产债成交价格偏离幅度超10%。其中,“15远洋03”跌超10%,“20融创03”跌超12%,“18远洋01”跌超13%,“19远洋01”跌超17%,“20宝龙04”跌超19%,“H1金科04”跌20%,“H1融创01”跌50%;“H8龙控05”涨10%,“21龙湖拓展MTN001(项目收益)”涨超10%,“21旭辉02”涨超13%,“H1龙控01”涨超14%,“21金地MTN004”涨超21%,“H1融创03”涨超25%,“21金地MTN007”涨超34%。

7月17日,城投债成交价格整体稳定,仅1只债券成交价格偏离幅度超10%,为“PR通源01”跌19%。

2. 信用债事件

宜昌高投:华泰证券公告,宜昌高新投资开发有限公司“20宜昌高新MTN002”持有人会议召开时间为2023年7月31日,会议召开背景为自2023年7月15日起,本期债券存续余额6,000万元。根据20宜昌高新MTN002募集说明书“第十三章持有人会议机制”“二、持有人会议的召开情形”“第9条”约定:单独或合计持有30%以上同期债务融资工具余额的持有人书面提议召开,应持有人需求召开本次债券持有人会议,就是否提前兑付本期债券的议案进行投票表决。

山东魏桥铝电:公司公告,公司拟对“16魏桥05”进行购回,本次债券拟购回债券总张数为2000万张,购回资金总额为人民币20.796亿元。本次债券购回资金来源为公司自有资金。

美的置业:公司公告称,“20美置03”将在2023年7月26日在上海证券交易所提前摘牌。

福晟国际控股集团:公司公告称,香港高等法院下令于于落实重组生效日期(2023年7月17日)后驳回清盘呈请。

泛海控股:公司拟向中国民生银行股份有限公司北京分行申请对多笔融资在原到期日的基础上各延长2年,融资金额、融资成本、风险保障措施等核心条件不变。近年泛海控股向民生银行北京分行申请了多笔融资,融资金额分别为17.8亿元、27亿元、11.6亿元、11.6亿元,后经与民生银行友好协商,泛海控股为上述部分融资增加了风险保障措施,并陆续延长了上述融资到期日。

宝龙实业:公司拟于2023年7月31日召开“20宝龙04”2023年第一次债券持有人会议,审议《关于豁免本次会议召开程序等相关要求的议案》及《关于调整本期债券本息兑付安排的议案》。

万达商管:彭博援引知情人士消息,债权人周一被告知,该公司资金缺口至少在2亿美元,公司仍在努力筹钱兑付于7月23日到期的4亿美元债券,同时也在考虑其他备选方案,不过万达商管没有提供备选方案细节。

阳光城集团:陕西省国际信托公告,“20阳光城ABN001优先A”等三笔票据第一次持有人会议将于8月16日召开。

中国奥园:中国奥园离岸财务顾问KPMG、法律顾问Linklaters发出会议通知称,将于香港时间7月19日下午5:30召开奥园全体债权人电话会议,旨在提供有关公司拟议债务重组及债权人如何参与重组的更多信息。

昆明滇池投资:“PR昆滇投”将于2023年07月24日兑付本期债券发行总量20%的本金。本期债券发行总额15.5亿元,票面利率5.75%。本期债券为7年期固定利率债券,自本期债券发行后第3年起,分5年等额偿还债券本金,即债券存续期后5年每年偿还债券本金的20%。

华夏幸福:据彭博援引知情人士消息,华夏幸福计划最早于7月31日偿还境内债本金的1.6%,这是根据境内债务重组方案将安排的下一笔兑付。彭博此前报道称,同意债务重组计划的境内债持有人约一年前曾收到两笔兑付款,总计为本金额的2.8%。

(三)可转债

1. 权益及转债指数

【A股主要股指低位运行】 7月17日,权益市场三大股指低开低走,当日上证指数、深证成指、创业板指分别下跌0.87%、0.63%、0.75%,两市成交额仅8000亿左右,北向资金因台风“泰利”影响,暂停交易。当日申万一级行业指数中有25个行业下跌,其中,煤炭领跌2.73%,传媒、美容护理、有色金属、银行、食品饮料等跌逾1%,二季度宏观经济数据弱于预期,周末消息存量房贷款利率可与银行协商下降利空银行股等,或是拖累大盘部分原因;当日仅6个行业上涨,为农林牧渔、环保、通信、轻工制造、机械设备、计算机等,但涨幅不及1%。

【转债市场指数缩量整理】 7月17日,受权益市场拖累,转债市场情绪低迷,主要指数全天弱势整理,当日中证转债、上证转债、深证转债分别下跌0.23%、0.18%、0.33%,转债市场日成交额仅540.00亿元,较前一交易日缩量164.05亿元。当日转债市场个券多数下跌,498只个券中168只上涨,327只下跌,3只持平。当日,新上市海泰转债领涨57.30%,实现上市首日最大涨幅,新上市星帅转2大涨31%,亦明显领先其他个券;当日多只个券大幅调整,其中天铁转债深跌12.33%,新致转债、亚康转债跌逾8%,联得转债、英联转债跌逾6%,智能转债、精测转2、银信转债、嘉泽转债跌逾5%。

数据来源:Wind,东方金诚

2. 转债跟踪

今日,众和转债、晶澳转债、岱美转债、福蓉转债开启申购,纽泰转债上市;另外,煜邦转债拟于7月20日开启申购,赫达转债、明电转02拟于7月19日上市,力合转债拟于7月20日上市。

7月17日,开能健康拟发行可转债募资不超2.5亿元,银邦股份拟发行可转债募资不超7.85亿元。

7月17日,董事会提议下修吉视转债转股价格,议案将提交股东大会审议表决;游族转债公告可能触发下修转股价格条件。

(四)海外债市

1. 美债市场

7月17日,除2年期美债收益率保持在4.74%不变以外,各期限美债收益率普遍下行。其中,10年期美债收益率下行2bp至3.81%。

数据来源:iFinD,东方金诚

7月17日,2/10年期美债收益率利差倒挂幅度扩大2bp至93bp;5/30年期美债收益率利差倒挂幅度收窄3bp至8bp。

7月17日,美国10年期通胀保值国债(TIPS)损益平衡通胀率小幅上行1bp至2.25%。

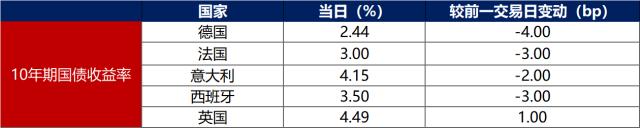

2. 欧债市场

7月17日,除英国10年期国债收益率小幅上行1bp外,其余主要欧洲经济体10年期国债收益率普遍下行。其中,德国10年期国债收益率下行4bp至2.44%;法国、意大利、西班牙10年期国债收益率分别下行3bp、2bp和3bp。

数据来源:英为财经,东方金诚

中资美元债每日价格变动(截至7月17日收盘)

数据来源:Bloomberg,东方金诚整理

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47