金色观察丨14张图解构2023年二季度加密风投市场

来源:Galaxy官网;编译:金色财经Jason

金色财经报道,加密货币风险投资公司Galaxy Digital发布了二季度加密风投市场报告,数据显示熊市仍在继续,尽管交易数量仍然强劲,但分配给加密初创公司的资本总额仍在环比下降。不过与之前的熊市相比,加密货币风险投资活动仍然强劲。 交易数量和投资资本仍约为2017年至2020年熊市期间的两倍,表明初创企业生态系统在较长时间内出现净增长。此外,种子期前交易活动仍然相当强劲,美国继续主导加密货币初创生态系统,同时资金正在流向新兴的Web3、DAO、以及元宇宙和游戏等垂直领域。

一、按交易数量和投资规模进行分析

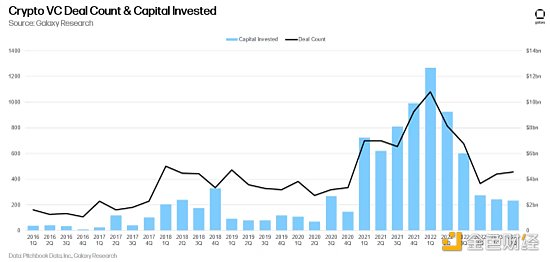

1、2023年第二季度,加密货币和区块链行业总投资规模为23.2亿美元,创下了自2020年第四季度以来的最低水平,也延续了自2022年一季度130亿美元融资峰值后的下降趋势。实际上,加密货币和区块链初创公司在过去一年融资资金都不太乐观,过去三个季度的融资总和比2022年二季度单季还少。

2、尽管风投规模逐步萎缩,但2023年二季度加密行业的投融资交易数量略有增加,总计完成了456笔交易,而2023年一季度该指标值为439笔,分析发现上季度A轮阶段的融资交易增加,升至174笔,较2023年一季度的154笔增长了约 13%。

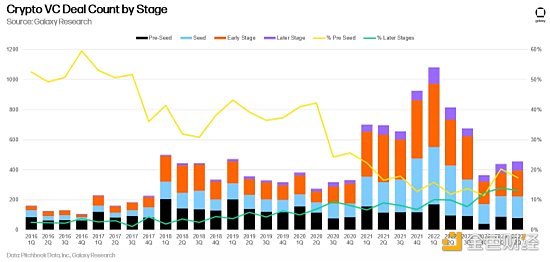

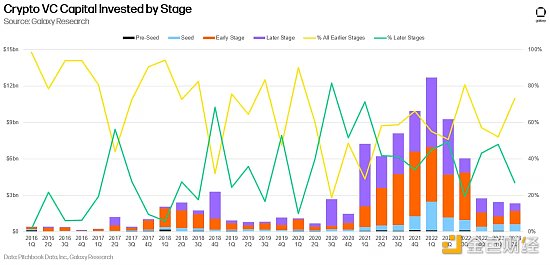

3、就融资阶段而言,早期交易(pre-seed、种子轮和A轮阶段融资)占到二季度加密行业投资的绝大多数 (占比73%),而后期交易 (27%) 数量则相对较少。

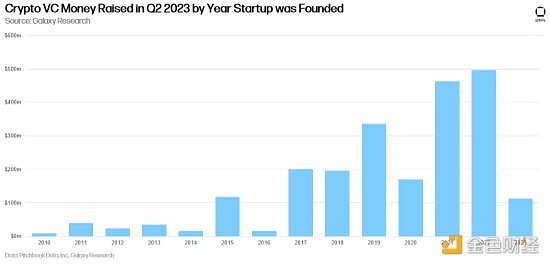

二、按公司年份进行风险投资分析

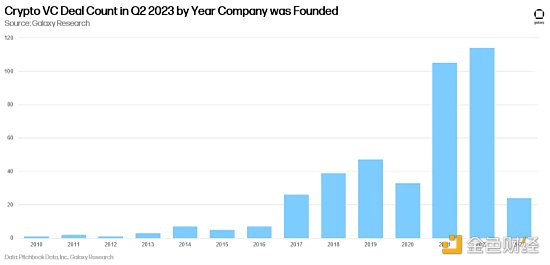

4、2023年二季度,2021年和2022年成立的加密初创公司完成的融资交易最多,均超过了100笔。

5、2022年成立的加密初创公司融资资金是所有年度同类公司中最多的(接近5亿美元),2021年成立的加密初创公司融资规模紧随其后(超过4.5亿美元)。

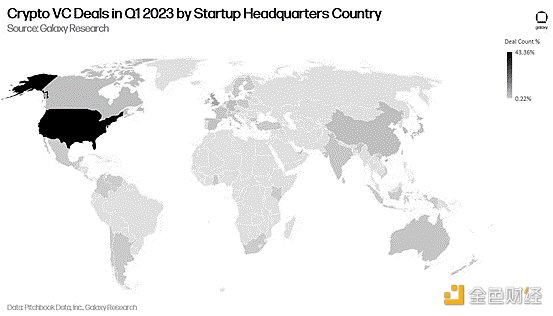

三、按地理位置进行风险投资分析

6、总部位于美国的加密初创公司在完成的交易数量和筹集的资金规模方面均占主导地位,2023年二季度,美国的加密初创公司所筹集资金规模占到融资总规模的45%以上,其次是英国(7.7%)、新加坡(5.7%)和韩国(5.4%)。

7、从已完成的融资交易数量来看,情况也类似。2023年二季度,美国的加密初创公司所获得融资交易数量占所有已完成融资交易的规模的43%以上,其次是新加坡(7.5%)、英国(7.5%)和韩国(3.1%)。

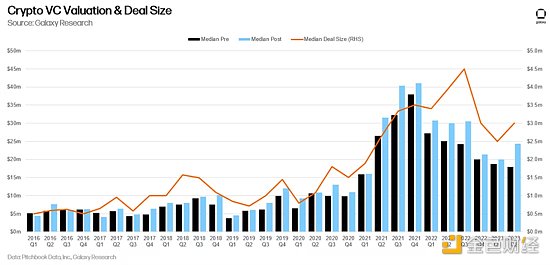

四、按风投交易规模和估值进行分析

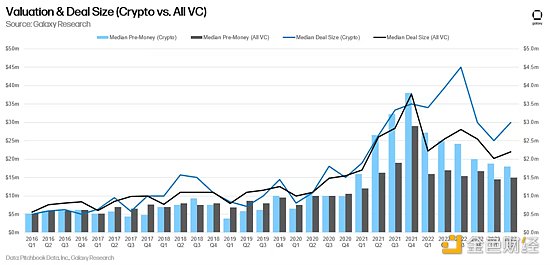

8、2023年二季度,整个风险投资领域的估值规模都在持续下降,加密货币也不例外。上一季度,加密货币或区块链风险投资交易的投前估值中位数降至1793万美元,创下自2022年一季度以来的最低水平,加密货币风险投资交易规模中位数为300万美元。

9、加密货币风险投资交易规模和估值的下降遵循了整个风险投资行业的趋势。

五、按风险投资类别进行分析

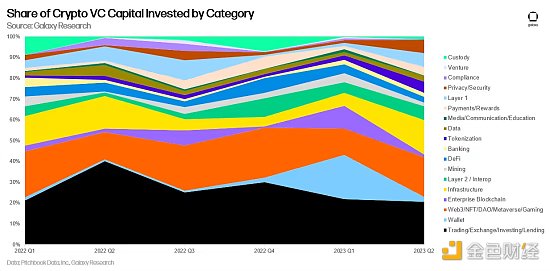

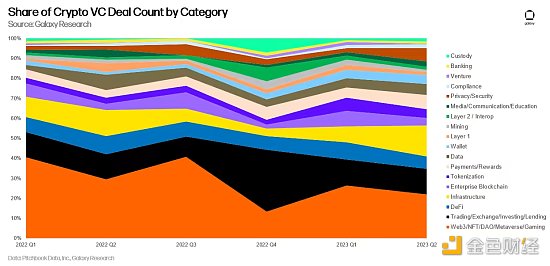

10、2023年二季度,加密交易公司、交易所、投资公司、以及借贷初创公司筹集的风险投资资金最多(达到4.73 亿美元,占已部署资本的20%)。

Web3、NFT、游戏、DAO和元宇宙初创公司筹集资金规模紧随其后,达4.42亿美元,占2023年二季度部署的所有风险投资的19%。

Layer2/Interop 领域见证了上季度规模最大的一笔融资交易:LayerZero,筹集了1.2亿美元B轮融资。Magic Eden完成了5200万美元融资;基础设施服务提供商Auradine完成了8100万美元融资,River Financial的融资金额达到3500万美元。

11、从交易数量来看,在 Web3 游戏、NFT、DAO和元宇宙领域开发产品的公司继续保持领先地位,其次是交易、交易所、投资和借贷公司。这些趋势与2023年第一季度相比没有变化,但值得注意的是,构建隐私和安全产品的公司融资交易数量环比增幅最大 (275%),其次是基础设施公司 (114%)。

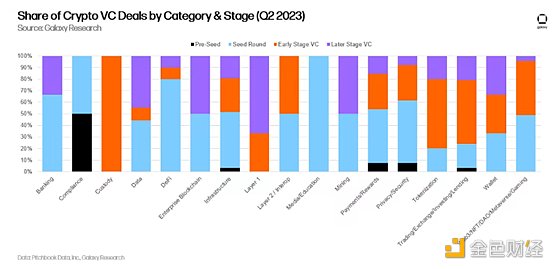

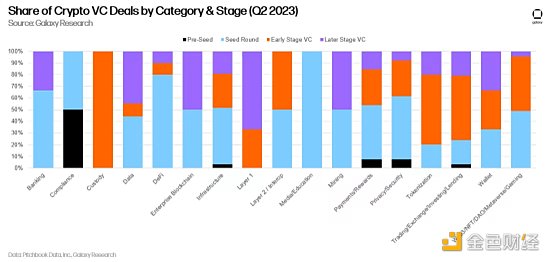

12、后期阶段完成的交易中最大份额是在采矿和企业区块链类别中,而包括链分析和监管工具的合规类别中在种子前阶段完成的交易中所占份额最大。

13、从募集资金来看,挖矿和 Layer 1 交易大多处于后期阶段,而托管、媒体/教育、合规和 DeFi 则有很大一部分是在早期阶段筹集的。

六、按加密风投机构进行分析

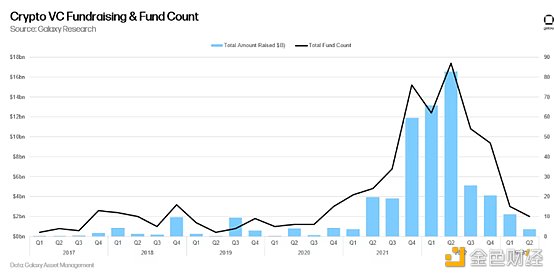

13、自 2020 年第三季度以来,2023年第二季度新基金发行数量最少(10只),分配资金也最低(7.2亿美元)。

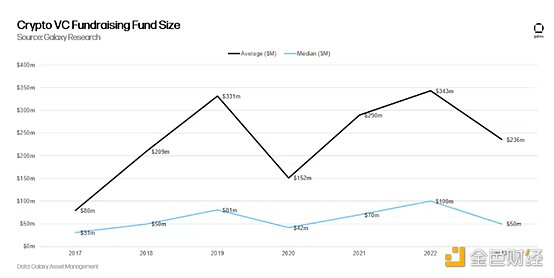

14、结合2023年上半年的数据,新基金的平均规模目前为2.36亿美元,中位数为5000万美元,均较去年大幅下降。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56