MakerDao面临挑战和隐患:MKR价格上涨背后的动因和MakerDao的发展前景

本文关注近期备受瞩目的RWA和DeFi项目MakerDao,并尝试分析MKR价格上涨的内外因素,以及评估MakerDao的优势、挑战和存在的长期隐患。文章指出,MKR价格上涨得益于多种因素的共同作用,包括协议的月度开支下降、抵押物转为国债或稳定币理财、创始人的回购行动等。然而,作者对MakerDao的发展持悲观态度,并指出其面临的挑战包括Dai规模持续萎缩和应用场景拓展停滞、子项目的创业成功难度、成本控制问题以及其他潜在的风险和隐忧。文章最后提到MakerDao的Endgame计划并非终局,呼吁项目应专注于解决当前问题和逐步改进。

MKR价格上涨:多种因素共同推动

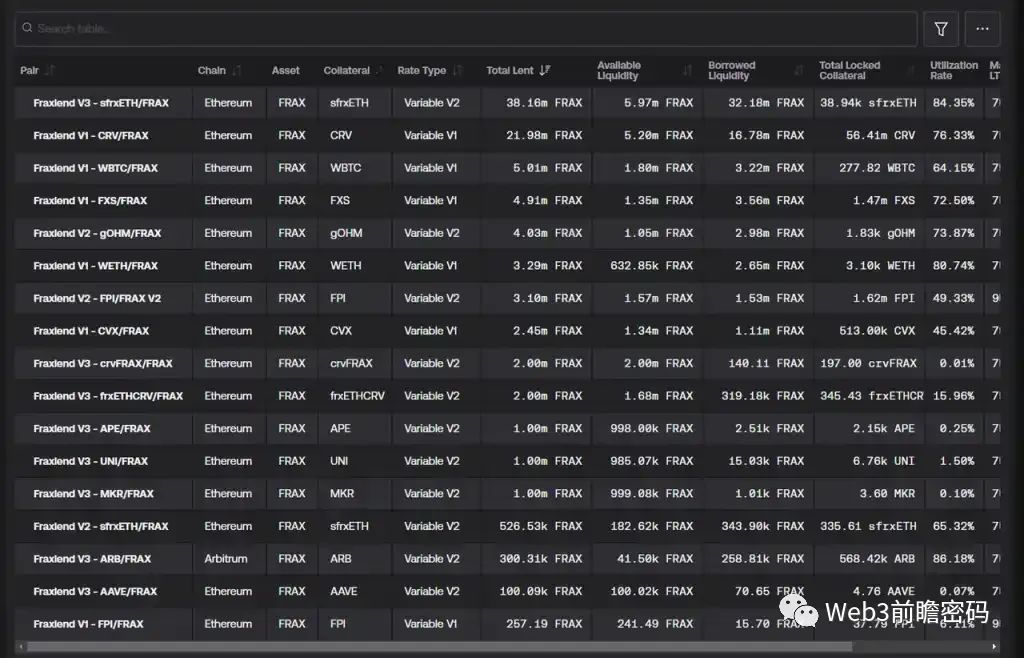

最近,DeFi中的二级市场价格回升明显,其中Compound和MakerDao涨幅最大。Compound的上涨主要受到创始人二次创业的影响,对其基本面影响有限。而MKR的上涨则是多种内外部因素共同驱动的结果。这些因素包括协议的月度开支下降、抵押物转为国债或稳定币理财、创始人的回购行动以及通过治理调整项目盈余池回购资金的阈值等。此外,MakerDao的Endgame计划也为MKR的上涨提供了动力。

MakerDao的业务本质

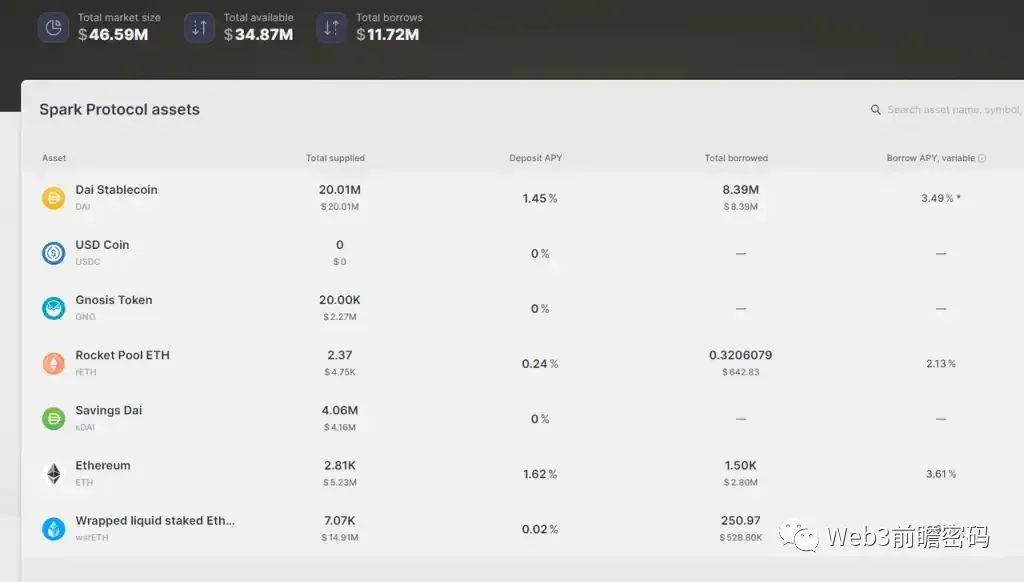

MakerDao的核心业务与USDT、USDC和BUSD等项目本质上是一致的,即通过推广自己的稳定币从稳定币的发行和运营中获取铸币税收入。稳定币业务的核心在于稳定币需求的拓展,而Dai相对于其他稳定币的差异在于其去中心化的定位和较强的抗审查性。然而,将抵押物替换为中心化资产可能会消解Dai的差异化价值。

Dai竞争优势的来源

MakerDao在Dai的竞争优势主要源于其作为首个去中心化稳定币的正统性和品牌以及稳定币的网络效应。然而,与USDT和USDC相比,Dai在网络规模上仍处于劣势。

MakerDao的真正挑战

尽管MakerDao面临多种短期利好因素,但作者对其未来发展持悲观态度。首先,Dai的规模持续萎缩,应用场景拓展长期停滞,缺乏足够的增长动力。其次,MakerDao孵化的子项目(subDAO)在输血MKR和Dai的同时,面临着创业成功的挑战。开发适应市场需求的子项目并不容易,并且这些项目还需要为Dai和MKR输送价值。此外,文章还指出了MakerDao面临的其他隐忧,如国库盈余准备金不足、成本控制问题和治理权中心化等。

Endgame不是终局

MakerDao应专注于解决当前问题和逐步改进,而不是依赖Endgame计划。Endgame计划的复杂性可能导致社区分裂,并带来其他潜在的问题。Web3项目应该利用透明度和低信任成本的优势,而不是垒起新的高墙,以寻求更好的发展。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47