“一跌就买”持续应验!医疗板块迎两大利好,机构:关注情绪冰点时刻配置机会,部分细分子行业正式进入基本面的右侧!

连续两日小幅回暖后,7月12日,医疗板块再度下探,中证医疗指数跌1.09%报8433.71点,50只成份股中48股飘绿。

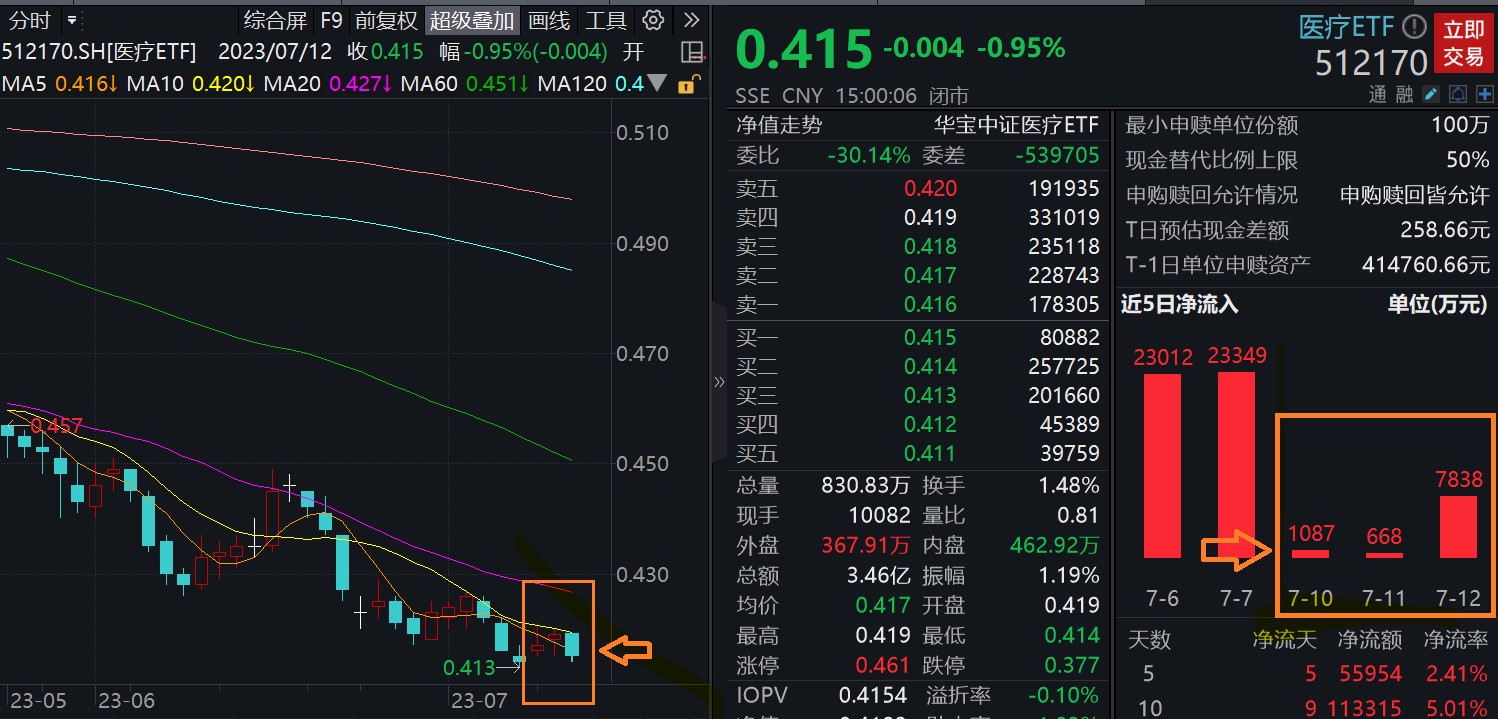

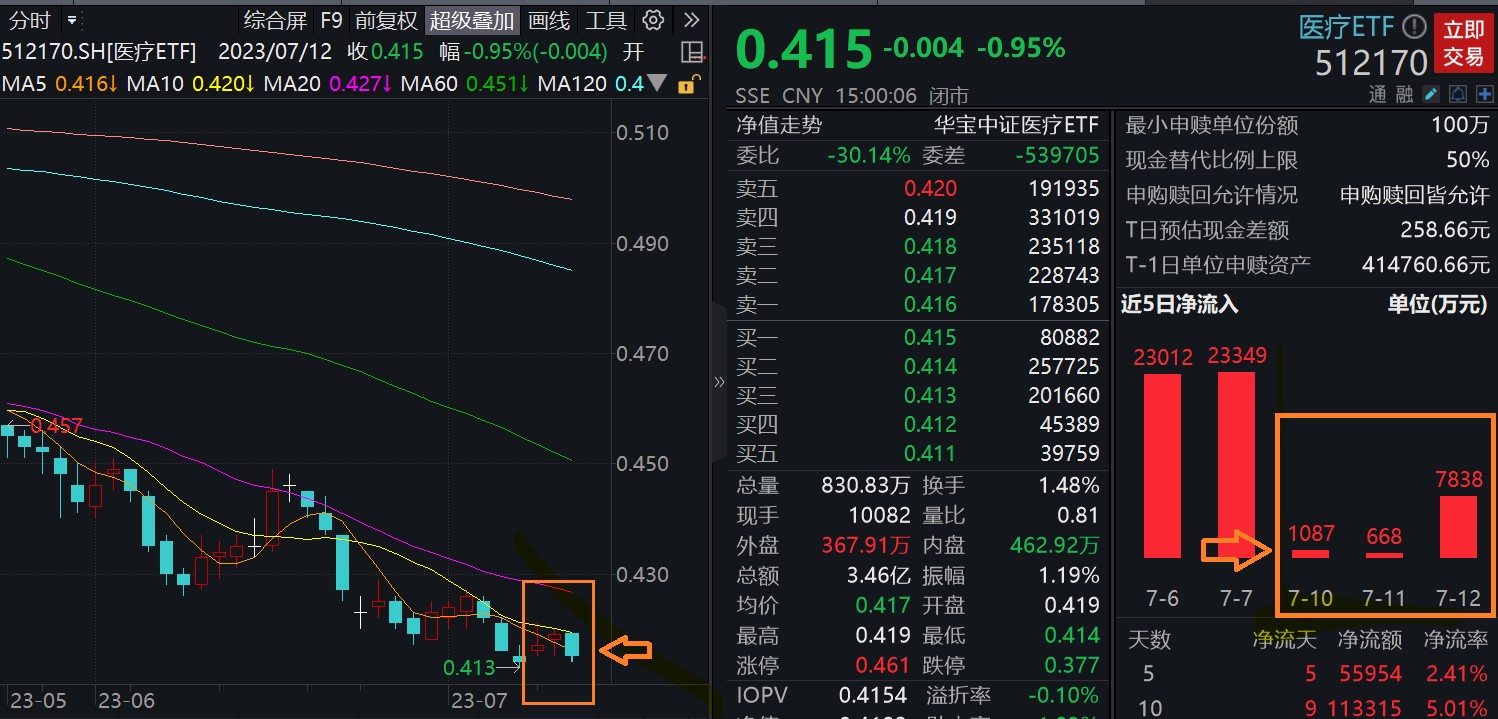

从跟踪指数的头部医疗ETF(512170)资金动向来看,“一跌就买”再度应验。Wind数据显示,7月12日医疗ETF(512170)单日获超7800万元资金净申购,资金净流入额较前两日翻倍激增。至此,医疗ETF(512170)基金份额升至564亿份新高。

实际上,近期医疗板块消息面不乏利好。时值A股中报季,目前中证医疗指数已披露业绩预告的两只成份股双双预增。此外,7月机构调研数据曝光,从具体行业来看,医药医疗仍是关注重点;个股来看,卫宁健康获逾百家机构调研,热度最高。

【心脉医疗、开立医疗中报业绩预增】

进入7月,A股中报季正式开启,国联证券、中泰证券等多家券商研报均提示持续关注医疗板块中报超预期标的。截至当前,中证医疗指数成份股中已有两家上市公司率先发布上半年业绩预告,双双预增。

7月11日晚间,心脉医疗公告,预计上半年实现净利润2.69亿元到2.8亿元,同比增加25%到30%。据国金证券分析,上半年国内各地医院快速恢复正常就诊秩序,院内手术量随之快速恢复,公司主要器械产品需求旺盛,二季度收入及利润预计增速均超过50%。

7月12日晚间,开立医疗公告,预计上半年归属于上市公司股东的净利润盈利2.62亿元至2.88亿元,同比增长50%至65%;扣除非经常性损益后的净利润2.61亿元至2.87亿元,同比增长60.32%至76.45%。公告表示,上半年公司超声、内镜业务增速,均符合年初规划,公司各产品线均进入良性发展状态。

此前国信证券对医药生物行业47家公司2023年Q2业绩进行了前瞻预测,其研报分析指出,由于疫后院内诊疗恢复,预计Q2业绩较好的公司集中在院内处方药以及医疗器械、医疗服务板块。在中报业绩密集披露期,建议关注创新药产业链、医疗器械及部分超跌医疗服务公司的投资机会。

【7月机构调研继续关注医药医疗】

7月以来A股市场先涨后跌,伴随着行情的震荡调整,机构调研的步伐有所放缓。Wind数据显示,截至7月11日,月内共有155家A股上市公司受到机构调研,合计调研次数为189次;而在6月同期,则有569家上市公司受到机构调研达8093次。

在机构调研频次锐减的情况下,医药医疗仍是关注重点,其中医疗IT和西药行业尤为机构青睐。

从个股来看,医疗IT龙头卫宁健康热度最高,获136家机构上门调研。从调研活动记录表来看,卫宁健康表示,从今年市场的订单情况来看,1至3月同比基本持平,4至5月同比小幅增长,6月同比微增,但环比增速略有下降。公司在下半年会持续强化产品技术能力和市场转化。

据了解,卫宁健康拥有医疗垂直领域自研大模型——WiNGPT,并计划于10月正式发布基于WiNGPT的WiNEXCopilot产品。机构表示,公司在“AI+医疗”领域不断探索,有望打开增量空间。

此外,机构在调研中还询问了关于董事长的动向问题。对此,卫宁健康表示,当时公司和董事长之间没有交流通道。董事长被留置事件目前来看对公司经营的影响比较有限,假如有对公司经营不利的情况发生,公司会根据内控制度的流程出台相应的应急预案。

【德邦证券:“站在全年角度,我们仍持乐观态度”】

展望医疗板块后市,德邦证券7月10日发布的医药行业周报表示,“当前医药或可乐观起来”。其指出,考虑到2022Q2为行业性低基数,在2022Q2之后复苏的大背景下,我们判断非公共卫生防控相关业务医药医疗上市公司中报预计表现不错,当前医药医疗整体估值相对便宜,且底部区间出现医保续约规则谈判利好,我们认为当前需要对医药医疗积极乐观起来,情绪冰点时刻更加值得重视。

德邦证券进一步表示,站在全年角度,我们仍持乐观态度,医药医疗有望戴维斯双击,迎结构化行情,有业绩和政策两大支持:业绩上-国内就诊和消费复苏明确,2023年医药医疗业绩向好;估值上-医保政策释放积极信号,政策关注点正从医保控费逐步转向国家对医疗的投入力度加大。

同日,国信证券发布《医药生物行业2023年7月投资策略:底部特征已然明确,静待业绩持续兑现》,其重申6月月报观点:在医药医疗部分细分行业估值不断收敛的情况下,建议投资者仓位向成长资产集中,从3-5年的维度关注创新药、创新器械行业优质企业的长期投资机会。随着《谈判药品续约规则》等政策的落地,医药行业政策底基本出现,公共卫生防控对行业的影响在今年二季度以后也逐步出清(预计2023年第二季度医院诊疗量已经恢复至2019年同期水平甚至实现双位数增长,由此带动院内诊断及治疗需求相关的处方药、耗材、诊断试剂、医疗服务实现快速反弹式增长),医药医疗行业部分细分子行业正式进入基本面的右侧。

对于细分板块观点,国信证券表示,器械板块处于历史估值低分位,板块有望触底反弹。从历史复盘看,器械板块受政策(支付、控费、创新、进口替代等)、宏观经济、公共卫生防控等影响较大,目前器械板块PE(TTM)估值22倍,处于历史较低分位,后续随着政策和公共卫生防控影响出清,以及宏观经济复苏,板块有望迎来触底反弹。

医疗服务板块,复苏正当时。从专科医院的诊疗人次数据来看,耳鼻喉科类、皮肤病类、儿童类、眼科类2-5月同比增长强劲,且增长持续性强,可能主要由于所对应疾病治疗的择期属性强,在去年同期有所管控情况下患者推迟了就诊。在偏刚需的严肃医疗领域内,心血管类、骨科类、肿瘤类相较2022年同期均快速增长。中长期看,当前医疗服务板块景气度处于上行期,医改趋势下医疗服务价格有望逐步调整,进一步彰显医疗服务的技术价值。

看好医疗板块估值修复机遇及中长期投资价值,重点关注医疗ETF(512170)。资料显示,医疗ETF(512170)跟踪的中证医疗指数成份股全面覆盖了医疗器械和医疗服务领域的细分龙头,其中医疗器械权重约4成,直接受益于后续医疗新基建;医疗服务+医美权重约5成,直接受益于人口老龄化、医疗消费升级和医美等时代大趋势。医疗ETF(512170)是投资者“一键布局国民健康刚需板块”的高效投资工具。

注:文中数据来源于沪深交易所、Wind,截至2023.7.12。文中提及个股均为医疗ETF(512170)标的指数中证医疗指数成份股。

风险提示:医疗ETF(512170)被动跟踪中证医疗指数,该指数基日为2004.12.31,发布于2014.10.31,指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金及其联接基金的风险等级分别为R3-中风险、R4-中高风险,分别适合适当性评级C3以上及C4以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。

风险提示:界面有连云呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56