Mint Ventures:MakerDao的隐忧 不仅仅是RWA的敞口

本期 Clips 关注近期热度颇高的 RWA 龙头和 DeFi 蓝筹项目 MakerDao。笔者尝试分析 MKR 上涨的内外动因,并从 Maker 的业务出发评估其优势、挑战和存在的长期隐患。

以下文章内容为笔者截至发表时的阶段性看法,可能存在事实、观点的错误和偏见,仅作为讨论之用,也期待来自其他投研同业的指正。

1. MKR 价格回春:众多因素共振的结果

近期老一辈 DeFi 的二级市场价格回温明显,其中 Compound 和 MakerDao 涨幅最为明显。其中 Compound 的大涨虽有创始人 Robert Leshner 二次在 RWA 赛道创业的背景,但这一事件对 Compound 的基本面影响有限,Comp 的上涨更多属于“干拔”,分析的价值并不大。

MKR 的上涨则有着综合的内外部因素共同驱动,有基本面业务反转的逻辑,也有 Endgame 计划的长期愿景逐渐发酵的功劳。

具体来说,MKR 近期上涨的助推力包括:

1. 协议的月度开支下降,月支出从此前动辄 5、 6 百万美金,而 6 月回落到 2 百万左右。

Maker 的代币转账支付统计,图片来源:https://makerburn.com/#/expenses/accounting

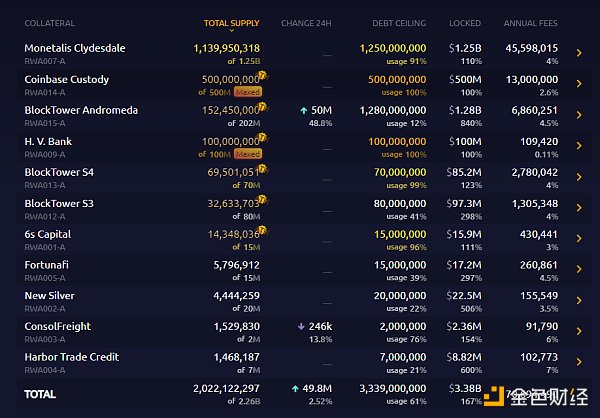

2. 将抵押物从无息稳定币转为国债或稳定币理财,明显提高了财务收入预期,体现为 PE 的下降。根据 makerburn 的统计,MakerDao 单从 RWA 获取的预测年化收入就高达近 7100 万美金。

Maker 的 RWA 资产清单,图片来源:https://makerburn.com/#/rundown

3. 创始人 Rune 在二级市场抛售 LDO 等其他代币并持续回购 MKR 多月,给足了市场信心。

4. 通过治理将项目盈余池(System surplus)资金回购的阈值从 2.5 亿美金降到 5000 万美金,目前盈余池的可用资金为 7025 万美金,拥有 2000 万左右的回购资金。不过根据 Maker 现在的回购机制已经从回购销毁更改为“回购做市”,因此实际回购 MKR 的金额为 2000/2 ,剩余的 1000 万 Dai 将用于和 MKR 在 Uniswap v 2 上提供流动性,以 LP 形式作为国库资产存在。

Maker 的系统盈余数据,图片来源:https://makerburn.com/#/system-surplus

此外,自去年 Maker 的创始人 Rune Christensen 提出 Endgame 的 Maker 改造计划以来,其叙事上的宏大愿景,也让不少投资者在 MKR 的业绩和币价回暖后开始相信和买单。

MakerDao 的 Endgame 的最终目的在于通过优化治理结构,资助子项目,实现其“世界公平稳定币”的愿景。

此外,近期 RWA 的叙事似乎颇受市场欢迎,虽然真正围绕该业务已经上线代币的项目不多,但是讨论的热度明显走高,获得了众多投资机构的看好。

总结来说,MKR 的这一波上涨是内外因素综合驱动的结果,其中内因为主,至于 RWA 叙事层面的推动,笔者更倾向于是 MakerDao 对于 RWA 业务的实践和阶段性不错的结果推动了加密市场 RWA 叙事的发展,而不是反过来,这里的因果被倒置了。

2. MakerDao 业务的本质

那么,我们应该如何看待以上因素对 MakerDao 的长期影响?这些向好因素是否能够推动 Maker 再上一个台阶,实现其创造一个“世界公平稳定币”的宏大愿景?

笔者觉得很难,这要从 MakerDao 的业务本质说起。

MakerDao 的核心业务从未改变,与 USDT、USDC、BUSD 等项目本质上是一致的,即通过推广自己的稳定币,从稳定币的发行和运营中获取“铸币税收入”。

所谓铸币税,可以宽泛地理解为货币发行方通过发币获取的收入。不同的稳定币项目获取铸币税收入的方式各不相同,比如另一个去中心化稳定币项目 Liquity,用户在铸造它的稳定币 Lusd 时会被收取 0.5% 的费用。对于 Tether 的用户来说,存取美元时需要缴纳 0.1% 或 1000 $的费用。

此外,Tether 还会积极地配置用户存放在它那里的美金,用于购买流动性较好的国债、逆回购或货币基金,在资产端赚取财务收入。

Dai 的此前的主要收入来源之一是用户通过抵押物获得 Dai,期间需要支付的借贷利息(稳定费),后来采用了与 Tether 类似的方式,将其 PSM 模块的 USDC 等稳定币抵押物,换成了收益型资产,如国债,或是存放在 Coinbase 的 USDC 活期理财。

然而,稳定币业务的核心在于稳定币需求端的拓展,稳定币只有保持较高的发行规模,才能获得足够的抵押资产,利用可调配的资产获取财务收入。

此外,Dai 与 USDT 和 USDC 的主要差别在于其去中心化的定位,“Dai 相对于 USDT 和 USDC 有更强的抗审查性和更小的监管暴露”是 Dai 最重要的差异化价值,而将 Dai 的抵押物大量替换为能被中心化力量扣押的 RWA 资产,这在本质上消解了 Dai 与 USDC 和 USDT 的差异。

当然了,Dai 目前仍然是最大的去中化稳定币,其 43 亿的市值,相对于 Frax(名义市值 10 亿)和 LUSD(2.9 亿市值)仍有很大的领先。

3. Dai 竞争优势的来源

除了在资产端向 RWA 靠拢的积极尝试,近几年 Maker 在 Dai 的运作整体让人感觉乏善可陈,其依旧能牢牢把持去中心化稳定币第一把交易的竞争优势,在于两点:

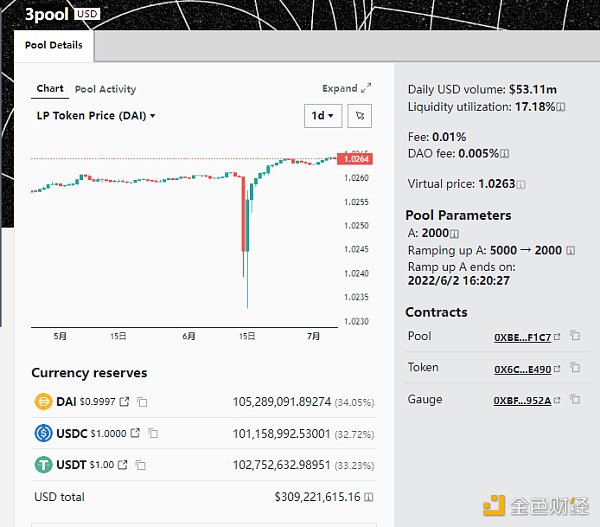

1. “首个去中心化稳定币”的正统性和品牌:这让 Dai 更早地被众多头部 DeFi 和 Cex 所集成和采用,大大降低了它的流动性、商务公关的成本。以 Curve 为例,Dai 作为 Curve 历史最悠久的稳定币流动性基础池(basepool) 3 pool 的币种之一,被 Curve 默认为基础稳定币,这意味 Maker 作为 Dai 的发行方无需为 Dai 在 Curve 上的流动性花一分钱,不止如此,Dai 还享受着其他流动性贿赂方提供的间接补贴(当这些项目采购自身代币与 3 pool 的组对流动性时)。

Curve 的 3 pool 稳定币池,来源:https://curve.fi/#/ethereum/pools/3pool/deposit

2. 稳定币的网络效应:人们总是倾向于使用网络规模最大、用户量和场景最多、自己最熟知的稳定币,在去中心化稳定币这个细分品类里,Dai 的网络规模依旧领先于追赶者。

然而,Dai 的主要对手并不是 Frax 和 Lusd 们(他们同样处境艰难),用户和项目方在选择使用与合作的稳定币时,拿来与 Dai 比较的往往是 USDT\USDC。与它们相比,Dai 处于明显的网络劣势。

4. MakerDao 的真正挑战

尽管 MakerDao 的短期利好因素密集,但笔者仍然对其未来的发展持悲观态度。在讨论完了 Maker 的业务本质是稳定币发行与运营,以及 Dai 目前具备的竞争优势之后,我们来正视它们所面临的真问题。

问题 1 :Dai 的规模持续萎缩,应用场景拓展长期停滞

数据来源:https://www.coingecko.com/en/coins/dai

Dai如今的市值规模距离前期高点已经下跌了近 56% ,仍然没有止跌的趋势。而 USDT 即使在熊市,其市值已经创出了新高。

数据来源:https://www.coingecko.com/en/coins/tether

Dai的上一波规模增长来自于 DeFi summer 的挖矿潮,但它下一波周期的增长驱动力还能来自于哪里?目力所及之内似乎难寻 Dai 的有力场景。

对于如何拓展 Dai 的用例被更广泛地接受,Maker 并非没有思考和规划。根据 Endgame 的设计,第一个手段是为 Dai 的底层资产引入可再生能源项目(Renewable energy projects),让 Dai 成为“绿色货币”(Clean money)。在 Endgame 的推演中,这会让 Dai 拥有一个被主流接纳的品牌元素,而且让现实世界的行政力量在试图扣押、罚没 Dai 的清洁能源项目时有更高的“政治成本”。在笔者看来,让抵押物的含“绿”量提高,就能提高 Dai 的接纳度,显然是一个过于天真的想法。人们或许在思想或口号上支持环保,但落到实际行动上,依旧会选择接纳度更广的 USDT 或 USDC。在极度崇尚去中心化的 web 3 世界里推广去中心化稳定币尚且如此艰难,怎么能指望现实世界的居民因为“环保”而使用 Dai?

第二个手段,同时也是 Endgame 的重点事项,由 Maker 孵化,社区发展围绕 Dai 的子项目(subDAO)。subDAO 一方面承担了并行、分流目前集中在 MakerDao 主线上的治理和协调工作,把集中式治理,变成分版块、分项目治理;另一方面 subDAO 可以设立单独的商业项目,探索新的收入来源,并由这些项目给 Dai 提供新的需求场景。然而,这也是第二个 Maker 面临的重要挑战。

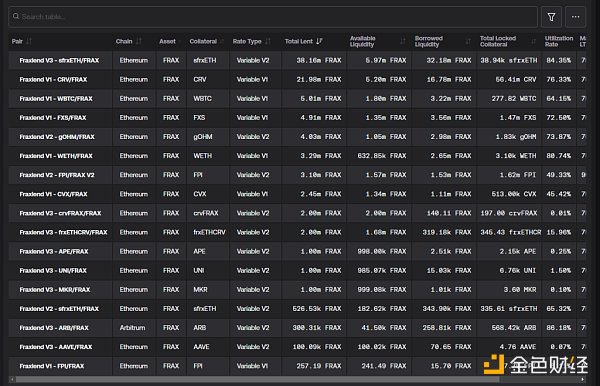

问题 2 :subDAO 项目怎么在输血 MKR 和 Dai 的同时还能创业成功?

Maker 未来孵化的众多 subDAOs,将会把 subDAO 的自有新代币,用于激励 Dai 的流动性挖矿,以提升 Dai 的使用。同时,MakerDao 还会以低息或 0 息为 subDAO 商业项目提供 Dai 借款,帮助项目完成早期启动。除了低息的资金扶持之外,subDAO 也继承了 MakerDao 的品牌信用和社区,这种信用的背书和种子用户的导入对于 DeFi 的启动期是非常重要的。相对于寄希望于引入环保项目来提升 Dai 的采用度,subDAO 方案听起来更有可执行性,在 DeFi 领域也早有先例。比如 Frax 就开发了自己的 Fraxlend,支持用各种抵押物借出 Frax,为 Frax 提供使用场景。

Fraxlend 资产借贷清单,图片来源:https://facts.frax.finance/fraxlend

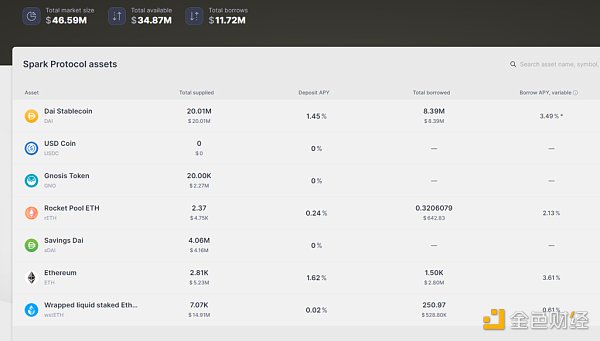

然而问题在于,在 DeFi 领域“低垂的果实”都已经被创业者摘掉的背景下,要开发出一个适配市场需求的 subDAO 项目并不容易。更重要的是这些 subDAO 还需要在发展项目的同时肩负给 Dai 和 MKR 输送价值的责任,因为它们要分配额外的项目代币给 Dai、ETHD(Endgame 中规划的 LST 代币再封装版本,用作 Dai 的质押物)和 MKR 作为激励。在有这样的“进贡任务”的前提下,还要完成满足用户需求并击败竞争者的产品的任务,难度可想而知。其中 MakerDao 孵化上线的借贷产品 Spark,扣去 MakerDao 直接铸造提供的 2 千万 Dai,Spark 目前的实际 TVL 仅有 2 千多万。

图片来源:https://app.sparkprotocol.io/markets/

5. MakerDao 的其他隐忧

除了上文说的两个挑战,MakerDao 还面临着其他的隐忧。

首先是 MakerDao 账上的能用来继续购买 RWA 的稳定币已经所剩不多,很难继续加仓美债。

根据 Makerburn 的统计,其 PSM 内持有的稳定币目前还剩 9.12 亿美金左右(USDC+GUSD)。而其中的 5 亿美元 GUSD 已经在享受着 Gemini 的年化 2% 的收益补贴,虽然远低于其他 RWA 的利率,但是由于错综复杂的因素(比如 Makerdao PSM 持有的 GUSD 占到总发行量的 89% ,如果强行清算卖出换成美元会有较大的价格折损),短期内这部分资金不会有太大变动。

图片来源:https://makerburn.com/#/rundown

因此,Maker 能用来继续买收益率类资产的灵活现金只剩下 PSM 里面的 4.12 亿 USDC,最不济就是把 Coinbase 里年化 2.6% 的 5 亿 USDC 换成美债,所以满打满算 Maker 可以加仓美债的资金也只有 9 亿左右,而实际上为应对 PSM 的赎回,Maker 能用来买美债的资金量不会太多,否则一旦用户以 Dai 大额赎回 USDC,Maker 就需要抛售美债资产来承兑,这里面临的交易磨损和债券价格波动反而会让 Maker 造成损失。而且如果 Dai 的市值规模进一步下降,Maker 的可投资资产规模也将进一步被迫下降。

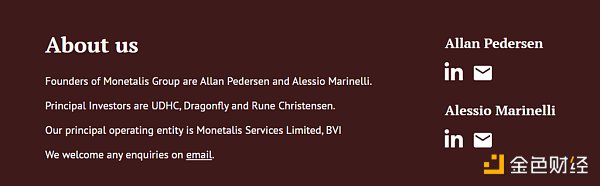

其次是 Makerdao 的成本控制是否能继续保持,笔者存怀疑态度。就 Endgame 目前的规划来看,虽然其尝试把 DAO 的治理流程和权力从“Maker 中心”分散到各个 subDAO,但是在 subDAO 的治理单位中又设置了繁复的角色、组织和仲裁部门,整个协作链路是笔者所了解过的所有项目中最复杂的,是名副其实的“治理迷宫”。有兴趣的读者可以访问Endgame 的 V 3 完整版进行烧脑的阅读体验。此外,RWA 业务的引入造成的 DeFi 与线下传统金融实体的交汇以及大量高薪外包工作的产生,叠加目前非常严重的治理权中心化问题(2022 年 10 月通过的 Endgame 计划投票,其中 70% 的赞成票来自于 Maker 创始人 Rune 相关的投票集团),MakerDao 的利益输送问题已经是房间里的大象。比如目前 Maker 最大 RWA 投资管理金库,由一个名叫 Monetalis Clydesdale 的小机构负责,但其掌管着 12.5 亿美金的 Maker 资金,负责将资金配置为国债资产,以及与其他传统金融机构接洽,该公司收取近 190 万美金/年的服务费,Maker 是当时其唯一的客户,而 Maker 的创始人 Rune Christensen 就是该公司的主要股东。

Rune 是 monetalis 的主要投资人,图片来源:https://monetalis.io/

类似的例子还有 Maker 为其风险管理服务商 Block Analitica 支付着高达近 500 万美金/年(Dai+MKR)的服务费,更为吊诡的是 Block Analitica 不但是风险管理服务的提供者,还是风险管理服务的评估者,这一运动员+裁判的双重身份令 Maker 的风控服务成为了一个肥美的垄断生意,剩下的问题恐怕只剩 Block Analitica 和垄断了 MKR 治理权的利益集团之间该如何分享这从 Maker 国库中获得的丰厚利益。类似种种事件,再搭配让 a 16 z 都听了直摇头的 Endgame 的宏伟计划,未来国库资金的迂回流失恐怕会进一步加剧,只是随着组织的分散和下放,利益团体掏空国库和分账的手段可能更加隐秘迂回。

来源:coindesk

此外,Dai 的稳定费率近期从 1% +上调至 3% 以上,这进一步缩小了用户通过 MakerDao 进行借贷行为的需求,不利于 Dai 规模的保持。

最后,从 Endgame 到大笔购入国债和 RWA,再到创始人高调二级市场回购,以及发起投票大幅调低从国库支取回购款的门槛,一系列的组合拳让 MKR 的市值有了明显的短期起色,但是也留下了诸多隐患:

1. 国库盈余准备金留存不足,应对坏账风险的能力下降。

2. 激进地提高了对 RWA 的敞口,让资产被中心化机构扣押的风险大增,Dai 的脆弱性进一步被放大了。

3. 庞大繁复、持续修改的 Endgame 计划让社区分裂严重,在 5 月 Rune Christensen 发布的 Endgame 阶段一路线图中,又出现了“AI 治理”、发布“新品牌”的稳定币和治理代币(保留原有的 Dai 和 MKR)以及 MakerDao 自己搞一条链等“奇思妙想”。

6. Endgame 不是终局

在 5 月 Rune Christensen 发布的 Endgame 路线图(The 5 phases of Endgame)论坛雄文的评论区里,除了常见的吹捧和其他治理者困惑的提问之外,有 2 位用户的留言格外扎眼:

“(我们)曾经拥有的宝贵金钱和精力都被浪费在资助无用之人和垃圾上,而没有投入于为 MKR 创造价值和拓展 Dai 的规模上。所有的资金和研究都应该用于搞明白如何使 Dai 和 MKR 自主运行起来!去除臃肿的人事,去除繁杂的治理吧,这才是正道。”

“我们为什么认为一个全局预先规划好的 ‘终局计划’ 会比解决当前的问题和逐步改进更好呢?这个计划了除了区块链的部分之外,关于 ‘我们做什么’ 的内容总是非常具体,而与 ‘为什么要这么做‘ 相关的却非常少。”

没有人回复他们。

对于基于区块链运行的 Web 3 项目来说,本应当利用好透明和低信任成本带来的效率,而不是再垒起新的高墙,熏蒸出新的浓雾,在墙后和雾中为自己寻租。

Endgame 不是 DeFi 应有的终局,它只是 MakerDao 的墙与雾罢了。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47