从估值逻辑和历史数据谈冲币安IEO的正确姿势

MAV IEO 又多了一批亏友,近来冲币安 Launchpad/Launchpool 开盘结果套麻了的事也多了起来 ,虽然最近拉了一波,但不少人还没成功回本。

本文带你了解各类项目基本估值逻辑,避免无脑冲接在最高点,也回顾并对比 Launchpool 和 Launchpad 的历史表现,锐评这两个板块的异同和投机姿势。

A. 估值逻辑

如果不是“无意义的治理代币”或者 memecoin,理论上是可以通过给代币持有者的权益来比较大范围统一比较的,但毕竟加密货币是个注意力游戏,所谓基本面在叙事面前太过渺小,所以估值一般还是在同类项目里面进行对标为主。

比如 MAV 属于 DeFi 类中的 DEX 赛道,DeFi 的通用指标是较为常用的评估规模的 TVL ,以及不太常用的评估赚钱能力的总费用收入和协议收入,具体到 DEX 方面有多了一个评估业务规模的交易量 Vol 指标。 而对于代币本身而言,又有当前市值 mcap 和全流通市值 FDV 两个指标,分别对应短期和长期流动性。

参见@BiteyeCN 所做估值对标图,就使用了 TVL 或者费用收入作为业务评估指标,在 mcap/FDV 下分别给出了估值意见。 当然,数据背后往往有一些猫腻,比如 MAV 使用过于一周手续费来评估的问题在于,MAV 明牌空投+上币安,所以自然不乏撸毛党来刷交易量,这块自然不免虚高( 3/n)。

使用更细的逻辑和常识来判断也是个好方法,MAV $ 0.5+ 的价格会导致其 FDV 接近 Pancake, MAV 跟币安关系再近也近不过 Cake, 所以期望币安加持下价格能够超过$ 0.5 不太现实。 此前同样通过币安 launchpool 首发的 DEX Hashflow 当前 FDV 在 400 M 左右,对应 MAV 价格低于 $ 0.2 。

所以要是真有人以“相信币安的眼光”来冲的话,$ 0.5 显然已经远超首发 launchpool 所能支撑的范围了。目前市场价 0.45 左右已经是一个相对较高的位置了。

DeFi 类项目由于偏应用,又有一定的实际赚钱能力,所以评估起来还比较方便。而公链项目重要的用户活跃数据基本都是羊毛党刷的,参考价值较低,只剩一个 TVL 数据勉强能看。所以相比于数据公链似乎更看重背景,这也是 VC 在这个领域大行其道的原因之一,反正背景好的貌似无脑 给 10 B。

参见我们当年口胡 ARB 的估值,根据 TVL 以及生态给出了 2 倍 OP FDV 的估值,然而 ARB 发币后价格差异甚大惨遭打脸,反倒是过了这么一段时间随着 op 价格持续下跌,ARB 成功实现了 2 倍 OP FDV。

B. FDV 并不是只是一个数字

FDV = 代币总流通量 x 币价

在评估项目时,往往多喜欢使用市值 mcap 而非 FDV 来对比。然而这些多半是因为热度较高的新发行项目流通量较低,使用 mcap 来对比占便宜。但是 FDV 绝非只是一个数字而已。

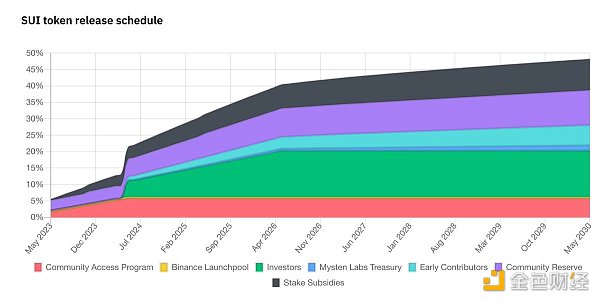

以 OKX/Bybit/Bitget 三家联合 IEO,并临门一脚给币安 Launchpool 免费塞了 40 M 代币以避免重蹈 Blur 覆辙的 SUI 为例,价格自开盘来一路走低。

最近被爆出项目方在偷摸提前解锁卖币,还声称自己是灵活 tokenomics,这就是 mcap 逐步向 FDV 靠拢的痛苦过程,增量会变成抛压。

不过即使 SUI 老实按代币解锁计划来执行的话,其增幅也是非常快的。对标和短期炒作让 SUI 在开盘即有了 10 B+ 的 FDV,此时 mcap<1 B,靠市场热度还能勉强支撑,然而长期在基本面没啥改善的情况下,在 10 B 的 FDV 慢慢兑现成 mcap 的过程中价格降低也是理所当然的。

C. Launchpool & Launchpad 异同与投机

此番不少人称 MAV 为 XX 期 Launchpad 项目,但其实它是 Launchpool 项目。Launchpool 和 Launchpad 项目有啥区别? Launchpool 是免费送的,Launchpad 需要 BNB 持有者掏钱买,这本来就隐含着币安对其的态度。

尤其对于通过币安首发的项目而言,可以说 Launchpad 项目的隐含支持是要比 Launchpool 强一个档次的。 此前如推文,我们已经探讨过 Launchpad 的总体回报数据。

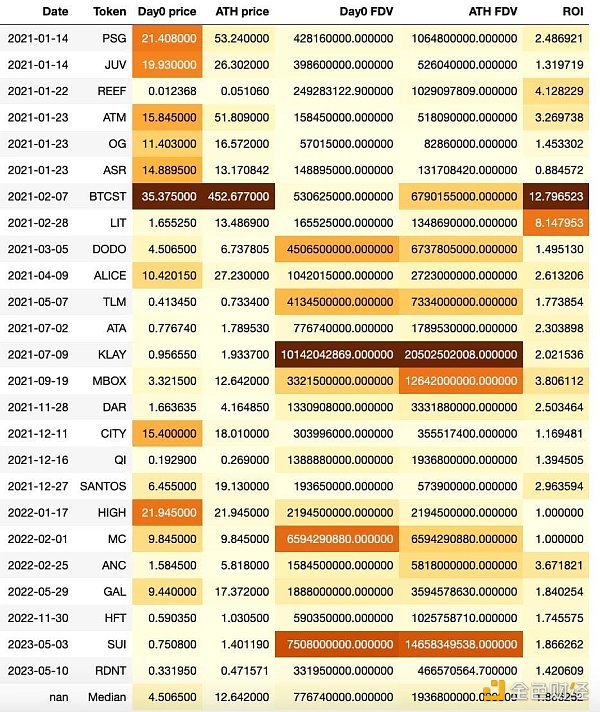

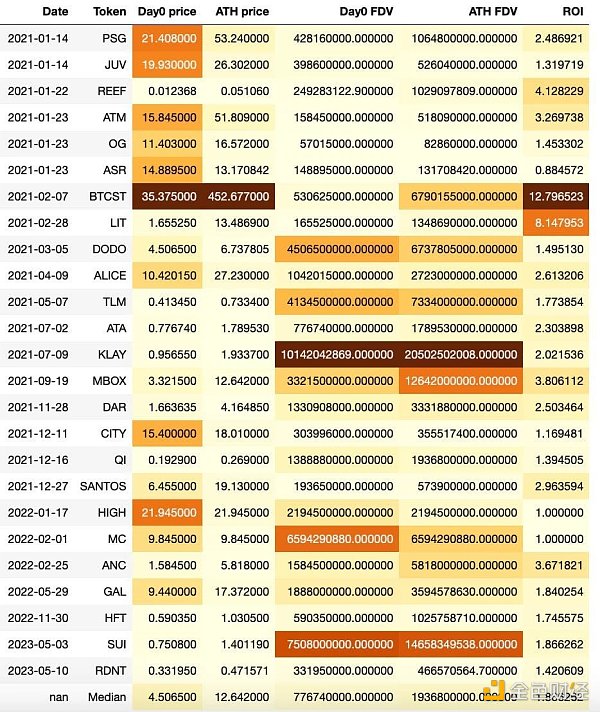

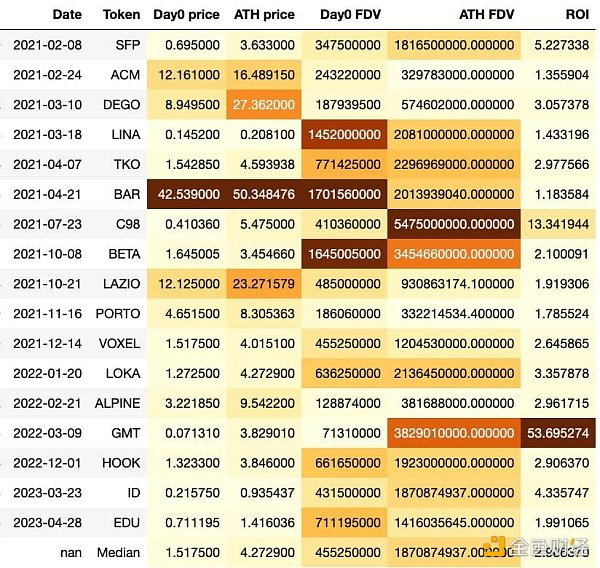

我们今次以冲开盘用户的视角再来分析以下,分析 开盘价格(首日均价),历史最高价格(收盘价)和对应的 FDV ,以及开盘买入 ATH 卖出的回报率 ROI。 上图为 Launchpool 数据,下图为 Launchpad 数据,重点看最后一行中位数(15/n)。

从历史数据上来看此前的 Lauchpool 项目的表现远逊于 Launchpad 项目。 假设以首日均价买入,然后在 ATH 卖出,对于 Launchpad 而言回报率中位数是 2.9 倍, 而 Launchpool 仅为 1.9 倍。

并且 Launchpool 还有两个项目开盘即巅峰,买了就一直套到现在,而 Launchpad 还没有出现这种情况 (当然开盘首日均价这个数据方便横向对比但也不能反应全貌,EDU 目前开盘日买入大概率还处于套牢状态)。

至于原因,我们可以观察到在 FDV ATH 方面 Launchpad 和 Launchpool 的实际上是接近的均为 1.9 B 左右, 但是 Launchpool 的首日 FDV 中位数 780 M 要高过 Launchpad 的 460 M 不少。

这主要还是由于 Launchpool 的流动性问题,Launchpad 一般会给 5% 左右的份额,而 Launchpool 作为免费送币 一般给的更少,一般为 2% 以下。 虽然 Launchpool 开盘价格虚高,但是由于 BNB 持有者多数开盘直接卖出,开盘价格越高对 BNB 持有者越有利,所以币安自然也没有太大动力去区分开来这一点。

对于投资者而言,Launchpool 的长期博弈价值显然是低于 Launchpad 的,所以对于 Launchpool 的项目更要做好 估值分析和更保守的准备,无脑冲并长期持有很容易就套牢了。

如果懒得估值的话,参考 Launchpad 460 M 的中位数首日 FDV ,Launchpool 应用类项目开盘 FDV 一旦超过这个数值,那么后续高回报的概率其实就不是很大了。

总结

使用同类项目估值对标是最常见的估值方法,Launchpool 的项目表现不如 Launchpad,币价由于流动性问题开盘往往虚高,需要更谨慎。Launchpool 有少量开盘即巅峰一直套到现在的,Launchpad 则基本没有一直完全套死的。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26