为什么Frax Finance值得看好:三大投资主题、5大催化剂

原标题:FXS——Coiled Spring

作者:Ouroboros Capital;翻译:金色财经cryptonaitive

概述

本报告详细介绍了我们对Frax Finance(FXS)的投资主题,它是我们在未来6-12个月内对加密货币领域持有最高信心的投资之一。我们认为FXS在同一时期将超越大多数其他代币,并通过此报告来传达我们的观点。

报告结构如下:

1、投资主题:我们强调为什么我们认为以当前水平购买FXS具有非对称的风险回报。

2、价值累积:我们如何看待FXS随着时间的推移而累积价值。

3、估值:我们采用非学术但务实的方法对FXS进行估值。

4、迷思破除:关于Frax的常见误解。

5、附录:主要是与Frax相关的其他有用信息的链接。

本报告是我们研究系列中的第一份报告,我们将涵盖我们最有信心的投资——从小市值到大市值,以各种形式(书面、视频、音频等)进行介绍。

尽管这是一份深度报告,重点介绍了Frax投资主题中的要素,但它并不是一个完整的入门指南。我们不会介绍Frax及其历史,也不会详细介绍Frax的每一个要素。

然而,我们理解可能有读者需要了解Frax的情况。因此,我们在报告最后的附录部分附上了外部资源的链接(向Flywheel DeFi致敬),我们相信这将是任何想要了解Frax的人的很好资源。

1、投资主题

摘要:我们对FXS的投资论点很简单。我们认为以当前水平购买FXS具有非对称的风险回报,原因如下:1)现在水平的FXS估值有支持;2)市场很可能在未来6-12个月内给予该代币显著的增值。

具体而言,与其他代币相比,我们认为FXS的下行风险较小,因为1)在通过FIP-256后,它现在估值有支持(FXS如低于5美元有更积极的FXS回购);2)我们的估值练习(报告的后部分)表明,FXS的关键部分尚未被定价,特别是考虑到即将到来的FraxChain和frxETH v2的催化剂。

最重要的是,我们观察到团队在建设和推出方面的记录,使我们对上述催化剂的执行有信心。我们认为FXS至少会在大多数其他代币中表现出色,随着FraxChain和frxETH v2的推出,甚至可能成为牛市中的多倍增长者。

投资主题1:非对称风险/回报——FXS的4到5美元回购

在2023年6月16日,即在Frax重新启动FXS回购计划并进行了200万美元为期6个月的TWAMM(时间加权平均做市商)之后不久,我们提出了一项建议,建议协议优化其回购设计,以更好地实现计划的目标。我们在提议中强调,更积极地在较低水平进行回购,但在价格高于5美元时停止回购可以帮助协议:i)向市场发出估值底线的信号;ii)以较低价格获取FXS以备将来使用;iii)为协议拥有流动性(POL)积累价值。

虽然乍看起来,这样的提案似乎只是为了FXS价格,但实际上远非如此。向市场发出估值底线的信号,从而获得强劲的FXS价格对协议具有巨大的战略价值,深入思考后就会明白。

每天发行约1.2万枚FXS(每年438万个FXS或以5美元计算的2190万美元)给权重池和贿赂,可以说确保最高效利用发行量对协议至关重要。这些是推动协议运行的复杂机制-AMOs、贿赂等。强劲的FXS价格以及以低廉价格储存FXS可确保这些机制的高效功能,因此我们提出了该提案。此外,我们通过下图说明了FXS在4到5美元水平上的肯定被低估了。

考虑到协议在开发方面取得的进展以及即将到来的发展,我们认为将价格定在该范围的低点(仅就自身而言以及与其他备选币种相对而言)是不合理的。

FXS已经取得了长足的进展,并有更多的进展要来。低点的价格是不合理的。

FXS-低点的价格以及相对于竞争币种的价格-考虑到i)进展、ii)路线图、iii)低通胀/解锁和iv)A+团队。

该回购提案已于2023年6月30日通过,我们认为这向市场发出了当FXS低于5美元时存在估值底线的强烈信号。这为累积FXS提供了非对称的风险回报,不仅适用于低于5美元的区间,还适用于5美元至6美元之间的区间,因为低于“购买区域”的风险有限。

投资主题2:一鸣惊人——未来6个月的催化剂风暴

既然我们已经强调了下行风险的有限性,让我们谈谈上行增长——FXS在未来6个月的路线图。我们认为FXS未来6个月将非常令人兴奋,因为i)价值累积指标(如frxETH供应)的增长,ii)协议扩展到市场将赋予重要价值的部分(FraxChain),iii)消除现有的拖累(如Frax v3和frxGov)。我们已根据重要性和接近度对其进行了排名,如下所示:

催化剂1:frxETH采用

对于我们而言,sfrxETH是FXS近期最令人兴奋的增长引擎。尽管frxETH自推出以来已经实现了令人瞩目的增长,在不到6个月的时间内达到了4.5亿美元的质押ETH总锁定价值(TVL)。但我们认为还有很大的增长空间,当它赶超rETH的15亿美元的质押ETH总锁定价值(下一个最高的质押ETH总锁定价值)。我们认为在接下来的几个月里,有两个重要的因素将推动frxETH的增长:

AAVE上的sfrxETH:对于还记得的人来说,当stETH在AAVE上形成环路(也就是stETH的杠杆收益)时,引发了大量的stETH供应创造,并且我们认为sfrxETH上市后也会出现类似的现象。将sfrxETH纳入Aave的提议在Snapshot已经通过,因此我们认为这是一个即将到来的催化剂。

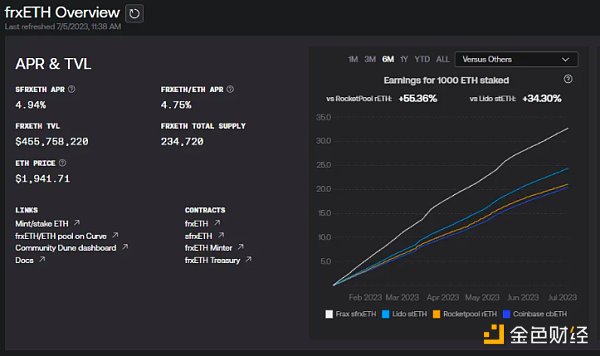

frxETH v2:构建frxETH v1的目标之一是优化用户的收益。目前,frxETH v1在ETH LST中的收益最高。截至2023年7月3日,过去6个月内在sfrxETH上锁定的1000个ETH的收益比rETH(RocketPool)和stETH(Lido)高(56% / 35%)。可以在Frax的仪表盘上实时跟踪sfrxETH与竞争对手的收益。

截至目前,sfrxETH上的1个ETH的收益始终高于rETH(Rocket Pool)、stETH(Lido)或cbETH(Coinbase)上的1个ETH的收益。这是通过frxETH的机制有意实现的,其中ETH质押收益不是分配给所有的frxETH,而是仅分配给sfrxETH(frxETH质押者)。因此,相同的分子(ETH质押收益)被分配给较低的分母(sfrxETH),因为并非所有的frxETH都被质押,从而产生更高的收益。

这仅仅是通过Frax拥有的365万枚CVX所实现的独特优势。此外,sfrxETH与大多数主要ETH质押代币相比,收取相同或更低的费用。阅读“什么是FrxETH?Frax的ETH流动性质押衍生品解读”以了解有关frxETH和sfrxETH如何实现更高收益的机制的更多细节。

FrxETH v2将引入机制来吸引最佳的验证者,即优质验证者,这将进一步提高用户的收益。Sam Kazemian希望建立一个市场机制,以优先考虑“最出色、最精通和最有知识的实体,他们知道如何运行良好的节点”。该市场机制可以基于多种因素,包括“MEV收入、最低硬件成本、最高互联网速度、区块传播、证明响应”等。

FrxETH v2将引入机制来吸引最佳的验证者,主要包括1)费用(验证者向质押ETH的人放弃多少收益-目前FrxETH和Lido为90%,在frxETH v2中可能会更低)和2)验证者需要提供的ETH数量(即他们获得的杠杆)。尽管大多数ETH质押协议目前向验证者收取固定费用,但frxETH v2将引入动态费率-允许验证者在有更多ETH质押者需要验证者时支付较低的费用,在有更多验证者而不是ETH质押者时支付较高的费用。

因此,frxETH v2将具有最具竞争力的费率-在验证者和ETH质押者之间动态调整。此外,frxETH v2上的验证者也将允许验证者提供的ETH少于竞争的ETH质押产品,使其成为最优秀的验证者的自然选择。Sam Kazemian认为,验证者只需提供4个ETH作为抵押品即可借出28个ETH。与竞争对手Rocketpool相比,后者需要8个ETH以及额外的RPL债券。如果你想深入了解frxETH v2,请阅读“与Sam Kazemian一起了解FrxETH v2的一切”。

催化剂2:质押比率(CR)达到100%

当CR>1时,FXS将恢复向veFXS分发费用。此外,考虑到人们对Frax稳定币的误解(尽管不正确)认为CR低于1可能对其固定价值构成风险,此事件也将消除这种误解。我们预计此事件将在未来12个月内发生,并将成为一个重要的催化剂。质押比率(CR)是非POL(协议拥有流动性)FRAX资产与协议持有的非FRAX / FXS / FPI资产的比率。当前比率为94.5%。

首先,这个比率并不能完全说明Frax是否可能脱离锚定(请参阅迷思破解之迷思#1)。质押比率目前相对于非POL FRAX(3亿美元)少约1650万美元(4.5%)。主要变量主要有两个:i)协议拥有的波动性资产-主要是1300万美元的CVX,750万美元的sfrxETH,500万美元的cvxCRV,170万美元的wBTC,170万美元的SYN等-以及ii)协议收入(约2千万美元),其中大部是以CRV和CVX为主。

换句话说,CR>1的速度是根据这些资产的价格来调整的。我们还要补充的是,Reserve Protocols最近宣布拟购买额外的2000万美元的CRV / CVX或等值物,这确实支持了上述大多数资产的价值。本节中的数字截至2023年6月27日。

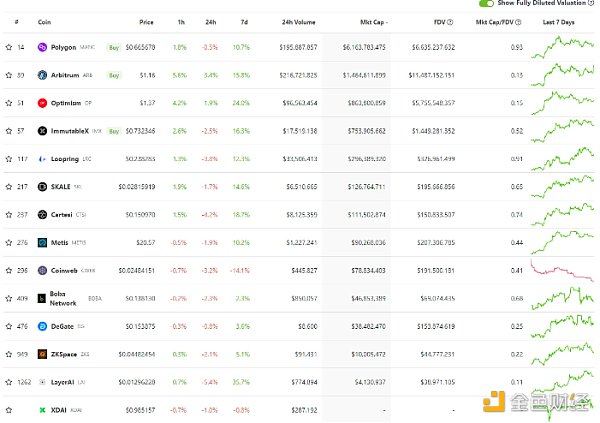

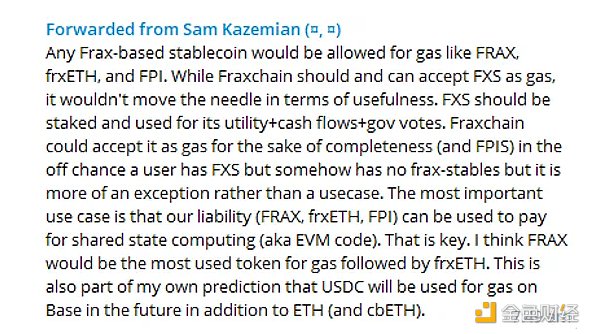

催化剂3:Fraxchain

目前对Fraxchain的信息不多,但我们所知道的是:

Fraxchain将是一个混合二层解决方案,兼容EVM。

Frax的所有资产将在Fraxchain上原生支持,Fraxferry将在第一天集成,以确保流动性可以无缝转移。

frxETH将用于在Fraxchain上支付Gas费——这意味转移到Fraxchain的每个frxETH都会减少用于质押的sfrxETH的供应量,从而sfrxETH的收益率会增加。

详情请参阅“Fraxchain:FrxETH货币溢价和收益潜力的最终提升”。

这无疑是一个尚未定价的重新评级催化剂,我们密切关注。低活跃度的Layer 2解决方案至少能够获得约1亿美元(FXS市值的25%)的市值,而像INJ这样的应用链在成功过渡为应用链后今年迄今已经实现了惊人的7倍回报(市值增长约4亿美元)。当涉及到这一点时,无疑会对估值产生巨大的推动作用。

Fraxchain何时推出?Sam Kazemian在最近的一期播客中提到,Fraxchain最有可能在今年年底前推出。

重新估值案例研究:INJ成功过渡为应用链,使其在市场上表现出4倍的增长。

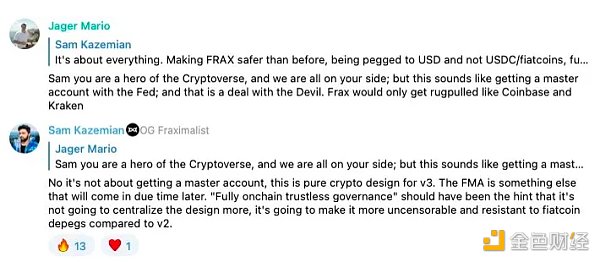

催化剂4:Frax v3

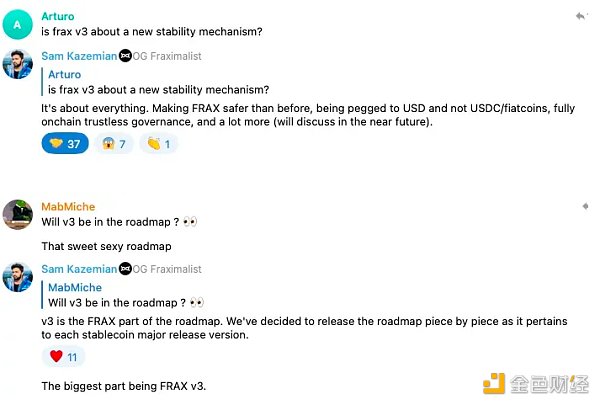

Frax v3是Frax稳定币的更新版本。对于Frax v3了解的很少,除了以下几点:

它旨在降低FRAX的风险,尤其是考虑到最近的USDC脱锚事件。

不仅限于USDC或支撑FRAX的基础稳定币,还涉及完全的链上去信任化治理。

它将使FRAX更具去中心化和抵抗法币稳定币脱锚的能力。

这将对FXS产生积极影响。

以下是关于Frax v3细节的一些片段:

最重要的是:

催化剂5:frxGov

目前,尽管veFXS持有人是投票决策提案并因此去中心化治理协议的人,但这些提案的执行仍通过协议的多重签名智能合约完成。多重签名由Frax的核心团队成员组成,如Sam Kazemian、Travis Moore等。

因此,如果多数多重签名签署者无法签署,该协议仍面临重要风险。这种风险的一个例子是某些司法管辖区对加密货币的态度越来越敌对。假设某些政府今天逮捕了足够多的核心团队成员,可能会导致类似于OKX的情况,该交易所数月无法处理提款,直到首席执行官Star Xu获释。

尽管frxGov不太可能带来价值积累,但我们将其列为一个关键的催化剂,因为它可以减轻投资者对最近的监管环境的担忧,并使更多的投资者对拥有FXS感到舒适。有关frxGov的更多细节,请参阅“Frax 101:治理2.0-什么是frxGov?”。

投资主题3:Sam Kazemian和A级团队

我们投资主题的第一部分强调了估值支持(有限的下行风险)。第二部分强调了即将到来的发展带来的增长(催化剂)。然而,正是最后一部分给我们带来了最大的信心,也就是核心团队的质量。

Frax团队使我们相信,其充满期待的路线图将得到成功的执行。在加密货币领域,承诺和希望比比比皆是,但能够牢牢掌握控制权的可靠团队却寥寥无几。通过观察Frax核心团队的过往记录和历史,我们对此感到安心。

我们与一些与核心团队密切合作的人进行了交谈,这些人可以证明这一点(甚至在Frax Finance成立之前就开始合作)。有关Sam Kazemian背景的更多细节,请参阅附录中的“Sam Kazemian”。

2、价值累积

Sam Kazemian在Frax的公开电报聊天中表示,Frax每年产生约2000万美元的收入,证明了该协议在收入方面的活力。为了提供背景,根据Token Terminal的数据,这使得Frax在176个上市协议中位于前30位。不幸的是,Token Terminal上没有Frax。本报告的本节旨在分解驱动Frax收入累积的现存和未来的关键要素。

Frax目前每年产生约2000万美元的收入。

价值累积1:frxETH

协议的费用结构将所有存款收益的90%以frxETH形式分配sfrxETH质押者。剩下的10%分配给Frax协议财库(8%)和惩罚保险基金(2%)。以frxETH的形式分配给协议财务的8%最终将分配给FXS持有人。分配给保险基金的2%将用于覆盖任何潜在的惩罚事件,以有效保持frxETH的过度抵押。5亿美元* 5%* 8%= 200万美元。虽然这可能看起来并不令人兴奋,但我们在投资主题部分中已经指出,我们预计frxETH将迅速赶超rETH。在rETH TVL(约15亿美元的质押ETH)上,frxETH对FXS的收入累积预计接近800万美元。

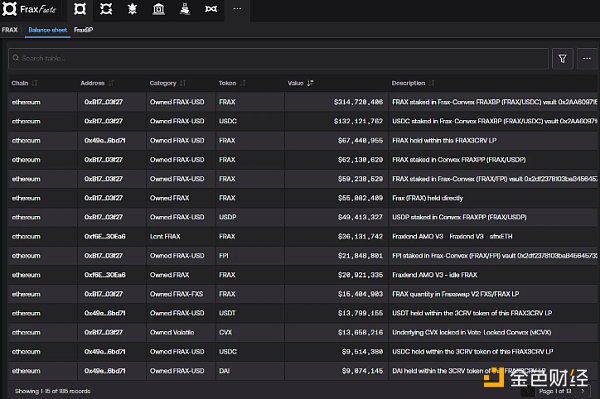

价值累积2:AMO

AMO(自动市场操作)是Frax的主要收入驱动因素之一,但无疑也是Frax内部概念最复杂的要素之一。因此,我们在附录中专门为那些想要了解更多工作原理的读者提供了详细介绍。简而言之,AMO有两个目标:1)确保Frax原生资产(FRAX和frxETH)的锚定稳定性;2)通过利用协议拥有的流动性来产生收入。

在此过程中,它铸造FRAX / frxETH,并移动POL。例如,如果FRAX在Curve上脱离锚定(即FRAX / USDC基础池不平衡并且FRAX更多),协议将撤回协议拥有的FRAX并销毁它,从而通过重新平衡FRAX和USDC的分配来维持锚定。同样,如果FRAX在Curve上超过锚定,协议将铸造新的FRAX,将其存入FRAX / USDC基础池,并使FRAX从超过锚定回到锚定状态以下。

这个网页可以很好地了解AMO如何部署协议拥有的流动性。

我们估计主要的AMO(即Curve / Convex AMO、frxETH AMO和FraxLend)单独产生的收入约为1400万美元(其中大部分以CRV和CVX代币形式)。考虑到frxETH贡献的200万美元以及Sam Kazemian估计协议整体产生2000万美元的收入,所有AMO的总收入预计接近1600万美元。

价值累积3:Fraxchain

由于Fraxchain可能在2024年之前推出,因此它是我们必须考虑的未来价值累积的驱动因素。

我们目前知道Fraxchain将允许使用原生Frax资产(FRAX、frxETH等)作为Gas。因此,通过frxETH和Frax稳定币,肯定会间接地产生价值累积。

我们保守估计FraxChain的Gas费用可能为每天5000美元(年180万美元),与Fantom、zkEVM和Osmosis等类似。这将使FraxChain的收入轻松达到当前协议费用的10%(约2000万美元)。但更重要的是(我们将在报告的估值部分详细阐述),我们认为市场会为FXS在FraxChain上赋予显著的增量市值。我们在其他成功的应用链过渡中已经见过这种现象。

3、估值

在我们开始这一部分之前,我们想提前说明我们不喜欢在加密货币领域使用传统的估值模型。传统的估值模型,如目标倍数和贴现现金流分析,往往具有对估值输出高度敏感的任意变量(贴现率、倍数、TAM分析等),对我们而言只是学术演习。

然而,我们仍然认为这一部分有价值,因为它提供了以下内容:1)FXS目前的估值有多便宜,还有多少价值尚未被赋予;2)在牛市中,FXS有多大的上涨空间(“基本”估值模型和想象力盛行的时候)。

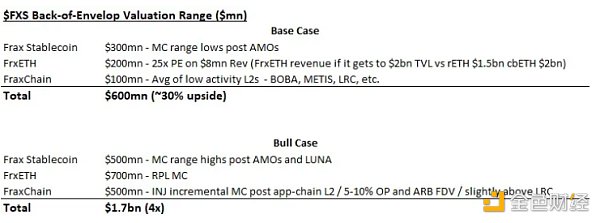

我们的估值练习将FXS的市值划分为三个关键部分:i)稳定币Frax;ii)frxETH;iii)Fraxchain。

我们从保守的角度开始(基准情况估值),将这些部分价值划分如下:

1、稳定币Frax:3亿美元。这是FXS市值范围的最低点,介于AMO引入之后。考虑到AMO作为收入驱动因素的重要性(接近2000万美元的收入和FXS大部分收入),我们认为在评估稳定币组成部分的保守价值时采用这样的时间范围是公正的。

2、frxETH:2亿美元。我们对预计的frxETH收入(每年约800万美元)采用保守的25倍倍数,这是在它增长到rETH和cbETH规模之后。考虑到frxETH在收益上的优越性,我们认为它增长到rETH和cbETH规模是一种必然性,以及在去中心化和验证者方面frxETH v2的优势。

3、Fraxchain:1亿美元。鉴于我们使用了BOBA、METIS和LRC等低活跃性L2的平均值,这是保守的估值。

上述练习还似乎根据时间为每个部分分配了更多的价值,我们认为这也是明智的,并符合Lindy效应。

随着Frax的推出、发展以及市场对看涨情绪的增加,我们预计这个滑动比例会更接近我们的牛市情况估值,如下所示:

1、稳定币Frax:5亿美元。这是FXS市值范围的最高点,在AMO引入、LUNA崩溃之后,但尚未引入FrxETH,因为那将价格已经考虑了FrxETH的某些因素。我们选择采取一个审慎的方法,包括LUNA崩溃后的市值范围。

2、frxETH:7亿美元。与RPL持平,因为frxETH供应超过rETH。

3、Fraxchain:5亿美元。这是INJ成功过渡为应用链后获得的增量市值。作为参考,这只略高于LRC(3亿美元),并且相当于ARB和OP的FDV的5-10%。

从上述可以看出,在更看涨的情况下,每个部分都获得了相等的价值。这在牛市中也是有道理的,因为参与者更愿意为未来支付费用并向前看,因此会为增长赋予更多价值。

通过简易估值练习和报告早期的图表,可以加强我们的观点,即当前市场对FXS的估值明显偏低,并且价值增长将随着更多关于frxETH和Fraxchain发展的证据的出现而发生。

4、迷思解析

本节针对我们认为关于Frax存在的常见误解进行了解析。

迷思一:像LUNA和其他算法稳定币一样,FRAX存在死亡螺旋的风险。Frax的抵押比率低于1意味着它不安全,可能脱锚。

绝对不是这样的。非POL(Protocol Owned Liquidity,协议拥有流动性)的FRAX总量为3亿美元,由协议持有的等值稳定币资产和3700万美元的波动性资产(例如CVX、CRV等)支持。抵押比率的计算公式为(非POL FRAX)/(协议持有的非FRAX/FXS/FPI资产)。

也就是说,目前有超过1亿美元的非POL FRAX/稳定币流动性提供者(LP)将其锁定超过1年。这意味着只有2亿美元的FRAX可以出售给价值为2.37亿美元的协议拥有的稳定币等值资产。但是一年后会发生什么呢?根据我们的估计,协议很可能在一年内实现抵押比率超过1。

迷思二:Frax团队位于美国,这意味着如果美国对加密货币的立场变得严厉,该协议将面临存亡危机。

如上面的投资主题和frxGov部分所述,frxGov解决了这个问题。一旦部署,frxGov将将协议的控制权完全交给veFXS持有者,因此协议不存在中心化运营元素,也消除了任何形式的监管行动风险。

现有核心团队仍然可以在协议上工作,并通过治理提案等方式推动升级,同时消除了任何监管行动威胁危及协议存续的风险。

迷思三:Frax是一个拼凑而成的项目,几乎没有创新。

完全不正确。虽然Frax的一些部分并非新的创意,如FrxETH(流动化抵押ETH)、FraxFerry(桥)、FraxSwap(AMM)和FraxLend(借贷),但它们是为了补充现有的Frax产品而构建的。FrxETH的建设旨在提供ETH流动化抵押品中最高的收益率,并利用Frax作为CVX最大的协议持有者的地位。

FraxFerry的建设是为了规避原生Frax资产(FrxETH或稳定币Frax)被攻击的风险,因为用户希望这些资产能够跨多条链使用。

FraxSwap的建设是为了让协议有效利用其资产负债表进行回购。

FraxLend赋予了借贷AMO的权力,使协议可以铸造Frax作为借贷的抵押品,类似于CDP。

结论

我们重申投资主题,这也是我们在本报告开始时提出的。我们认为在未来6个月甚至更长时间内,拥有FXS的风险/回报比是非对称的,我们认为它目前是我们在该领域中最有信心的投资之一。

我们详细介绍了许多短期到中期的催化剂和发展,这使我们倾向于拥有FXS,同时我们对于FXS的长期拥有也感到舒适,因为我们看到核心团队的质量以及他们在推动协议增长方面的历史。

Frax已经走了很长的路:Frax v1(在LUNA崩溃后存活下来,并见证了其他算法稳定币的死亡)→ AMO(稳定币锚定和价值累积的创新解决方案)→ frxETH → FraxFerry(对桥接漏洞和CCTP的回应)→ Frax v3 + Fraxchain + 更多(frxBTC、frxBonds等)。

我们看不到这种不断推出、发展和进一步发展协议的趋势会在任何时候停止,因为团队的奉献和毅力。前进,向上。

5、附录

关于Sam Kazemian

Sam Kazemian是一位伊朗裔美国软件工程师,在区块链和加密货币行业取得了显著的成功。他在UCLA攻读哲学和神经科学双学位,展示了他的多学科知识和问题解决方法。Kazemian的杰出成就和贡献为他赢得了认可,包括被提名为2023年福布斯30岁以下精英榜。

IQ.wiki:2014年12月,Kazemian联合创立了IQ.wiki,它已成长为全球最大的区块链百科全书。他在UCLA上学期间就在宿舍里发起了这个项目。值得注意的是,作为IQ.wiki背后的公司,Everipedia于2017年12月吸引了著名的维基百科联合创始人拉里·辛格加入担任首席信息官。该项目在2018年2月从Galaxy Digital获得了3000万美元的资金,这一里程碑得到了《财富》杂志、路透社和《Business Insider》等权威媒体的广泛报道。随着2020年OraQles的推出,Everipedia的影响力继续扩大,OraQles是一项开创性的一方预言机服务,被美联社用于把事件记录在以太坊上。作为总裁,Kazemian领导着Everipedia的发展,将其从一个在线百科全书发展成为一个区块链知识平台。

Frax Finance:2019年6月,Kazemian开始了一项新的冒险,即Frax Finance。团队对创新的不懈追求导致了Frax v1的推出,这是去中心化的算法稳定币发展的重要里程碑。Frax成为第一个将抵押担保与算法稳定机制相结合的稳定币。2020年12月21日,即其推出后不久,Frax Finance的总锁定价值(TVL)超过4,300万美元,显示了其立即的成功。Kazemian在推动Frax Finance生态系统的增长方面发挥了关键作用,推出了具有开创性意义的创新项目,如Frax V2、veFXS、Frax Price Index(FPI)和Fraxswap。截至2023年7月2日,Frax Finance的TVL超过10.8亿美元,稳固地位列加密行业第14大DeFi协议。团队将继续推动发展,包括即将推出的项目如Fraxv3和Fraxchain。

Flywheel DeFi链接

向Frax社区的Flywheel DeFi团队致敬。在撰写本报告时,他们绝对是Frax的关键社区成员,他们的内容在我们编写本报告时为我们节省了大量时间。

以下是他们关于Frax一些关键概念的解释的链接:

Frax 101 - 使用Frax Finance的完整指南——视频教程和演示涵盖了Frax产品的整个范围。

Fraxchain:FrxETH货币溢价和收益潜力的最终推动力——截至2023年6月16日的Fraxchain已知情况

与Sam Kazemian一起深入了解FrxETH v2的一切。

什么是流动化质押品,以及frxETH v2如何彻底改变它?

Frax 101:frxETH和sfrxETH——解释了为什么frxETH的收益率比其他竞争对手高,并且相对于市值具有更好的流动性。

Frax 101:治理2.0 - 什么是frxGov?

Frax 101:FRAX是什么?协议旗舰稳定币的完整历史。

对FrxETH AMO及其经济机制的解析。

Frax 2022年回顾:DeFi三位一体诞生(以及更多!)——对Frax在2022年发展的很好回顾。

Twitter链接

我们在过程中发现的对我们有帮助的Twitter链接。

Zero_13x1关于Frax的良好概述(2023年3月7日)

Riley_GMI关于Frax的信息图(2023年5月22日)

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47