比特币期货溢价触及 18 个月新高——是时候转向看涨了吗?

比特币期货溢价飙升让交易员们开始思考,这是兴奋还是在经历了数月熊市之后回归平均水平。

7 月 4 日,比特币期货溢价达到 18 个月来的最高水平。但交易员现在质疑衍生品指标是否表明“过度兴奋”或在长期熊市之后“回归均值”。

比特币价格上涨受到监管机构和宏观经济的限制

比特币自 6 月 22 日以来,其价格一直在 4.4% 的狭窄区间内波动,按每日收盘价计算,在 29,900 美元至 31,160 美元之间波动。缺乏明确的趋势可能会让一些人感到不舒服,但这反映了目前正在发挥作用的对立驱动因素。

例如,美国国债收益率曲线历史性倒挂,达到有记录以来的最高水平,对投资者情绪产生了负面影响。

美国10年期/2年期利差

受到密切关注的两年期和十年期国债之间的倒挂利差已达到1981年以来的最高水平,为1.09%。这种称为收益率曲线倒挂的现象通常发生在经济衰退之前,即短期国债的收益率高于长期国债的收益率。

另一方面,据报道,美国经济走强的迹象 促使投资者考虑央行进一步加息以控制通胀的可能性。

除了这些宏观经济扭曲之外,加密货币监管最近也成为投资者关注的焦点。以下只是一些最近的例子:

美国加州北区地方法院要求 Kraken 交易所提供一个日历年内交易金额超过 20,000 美元的用户的详细信息。

泰国证券交易委员会 禁止加密借贷服务,从而禁止加密平台对客户存入的加密货币提供任何形式的回报。

新加坡金融管理局宣布了对加密货币服务提供商的新要求,要求其在年底前将客户资产以法定信托形式持有。

因此,投资者现在可能会问:比特币是否有能力突破 31,000 美元的阻力位?当然,我们必须首先考虑到潜在的经济衰退和世界各地日益加强的监管打压措施。

幸运的是,比特币期货合约溢价可以为交易者提供一些关于市场下一步走势的线索,原因如下所述,以及使用比特币期权进行对冲的成本。

比特币期货溢价创18个月新高

比特币季度期货在鲸鱼和套利平台中很受欢迎。然而,这些固定月份合约的交易价格通常略高于现货市场,这表明卖方要求更多资金来推迟结算。

因此,健康市场中的 BTC 期货合约应以 5% 至 10% 的年化溢价进行交易,这种情况称为期货溢价,这并非加密货币市场所独有。

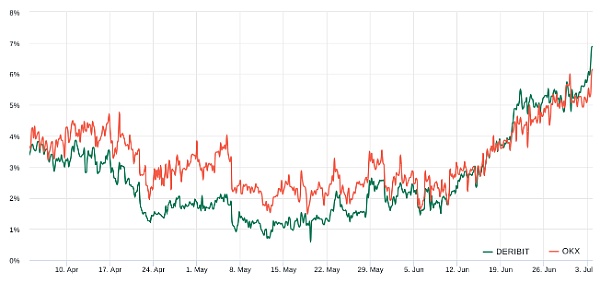

比特币 3 个月期货年化溢价

过去一周,杠杆式 BTC 多头需求显着增加,期货合约溢价从一周前的 3.2% 跃升至 7 月 3 日的 6.4%。除了达到 18 个月以来的最高水平外,该指标最终也进入了中性至看涨区域。

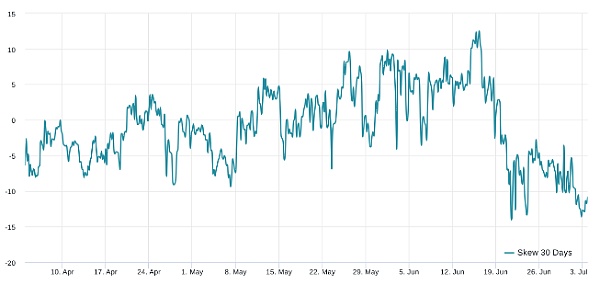

为了进一步衡量市场情绪,观察 期权市场也很有帮助,因为 25% 的 Delta 偏差可以评估价格停滞是否使投资者变得不那么乐观。它揭示了套利台和做市商何时收取更高的价格以防止上行或下行走势。

简而言之,如果交易者预计比特币价格会下跌,那么偏差指标将升至 7% 以上,而兴奋时期通常会出现 7% 的负偏差。

比特币 30 天期权 25% Delta 偏差

25% 的 Delta 偏差指标经历了彻底的转变,表明看涨势头在 6 月 21 日跌破负 7% 时有所回升。随着比特币价格回升至 30,000 美元以上,该指标持续改善,最终在 7 月 2 日以“贪婪”的负偏差达到 13%。

比特币市场的适度乐观情绪“健康”

通常,6.4% 的期货基差和 13% 的负 Delta 偏斜将被视为适度看涨。然而,考虑到分析师估计贝莱德现货比特币交易所交易基金 (ETF) 获得批准的可能性为 50% ,这些指标可能被视为保守。但对于使用衍生品合约的买家来说,一定程度的怀疑确实是健康的,并且可以避免级联清算的风险。

目前,尽管全球最大的资产管理公司提出了多个 ETF 请求,但宏观经济因素和监管不确定性可能解释了人们对 BTC 衍生品的乐观情绪受到抑制。

因此,除了 18 个月的高点之外,与之前过度乐观的情况(例如 2021 年 10 月的 19% 溢价)相比,当前的比特币期货溢价仍然相对温和。

因此,今天 6.3% 的期货溢价代表了一个健康的市场,而 10% 或更高则表明市场过度乐观或兴奋。此外,鉴于多头有空间进一步利用多头头寸而不冒过多风险,交易者应保持信心。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47