民银研究:对当前经济形势的几个判断

文 丨 温彬 王静文

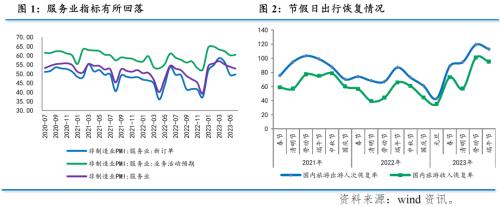

一、服务业:扩张速度继续放缓

6月服务业商务活动指数回落1.0个百分点至52.8%,连降3个月之后达到今年以来最低水平,扩张速度继续放缓。

其中,服务业新订单指数回升0.1个百分点至49.6%,服务业业务活动预期指数回升0.2个百分点至60.3%,在经历了上个月的大幅回落之后呈现企稳态势。但服务业从业人员指标下降1.6个百分点至46.7%,为2月以来最低水平。

仅从生活性服务业来看,6月居民服务需求正逐渐趋于平淡。端午期间,全国国内旅游出游人次恢复至2019年同期的112.8%,低于五一期间的119.1%;国内旅游收入恢复至2019年同期的94.9%,低于五一期间的100.7%,居民补偿性出行意愿正在减弱。

另根据央行二季度城镇储户调查报告,未来3个月预计增加的支出中,选择“旅游”的占比上升2个百分点至26%,是唯一的增加项,但相较上季度10.7个百分点的上升幅度已经大幅走弱,补偿性消费呈现后继乏力之势。除“旅游”之外的其他项目均出现下降,收入对消费的抑制作用逐步显现。

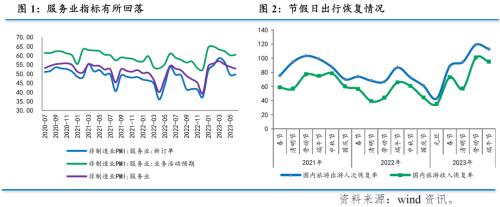

二、建筑业:降至年内最低水平

6月建筑业商务活动指数回落2.5个百分点至55.7%,降至年内最低水平。

其中建筑业新订单指数较上月回落0.8个百分点至48.7%,业务活动预期指数回落1.8个百分点至60.3%,从业人员指数下降1.3个百分点至47.2%,三大分项指标均降至年内最低水平。

建筑业景气度的回落,一方面或源于基建投资放缓。一季度项目集中落地之后,二季度基建投资动能有所放缓。从高频指标看,6月沥青装置开工率平均值为34.2%,较上月的32.6%略有回升,但大幅低于往年同期水平。根据wind统计,6月地方政府专项债净融资2617亿元,低于上月的3784亿元。专项债发行仍未提速,资金端对基建投资的约束将会显现。

与此同时,地产端的拖累因素继续增强。高频数据显示,6月30大中城市商品房日均成交面积同比、环比均转向下降,其中同比为-35%,为2月以来最差表现。100大中城市房地产成交面积同样出现同环比下降,同比降幅为-23.8%,为近一年来的最差表现。

根据央行城镇储户调查,二季度认为未来房价“上涨”的占比下降2.6个百分点至15.9%,降至历史10%分位左右;未来3个月预计“增加购房支出”占比下降1.3个百分点至16.2%,为历史35%分位左右。居民对房价预期转弱,在“买涨不买跌”的心理驱动下减少购房支出,导致二季度以来商品房成交量持续降温。房企同样对未来信心不佳,拿地和新开工意愿减弱,导致房地产开发投资降幅持续扩大。

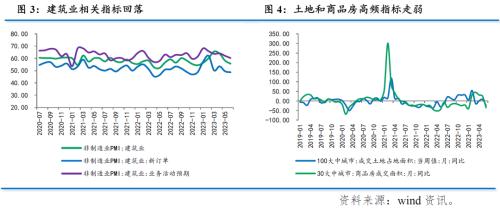

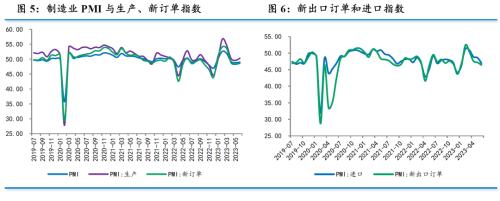

三、制造业:低位企稳

6月制造业PMI回升0.2个百分点至49.0%,收缩幅度略有放缓,但连续第3个月处于荣枯线以下,景气度仍然偏弱。

五大分项指数两升三降。其中生产指数为50.3%(较上月+0.7%),新订单指数为48.6%(较上月+0.3%),原材料库存指数为47.4%(较上月-0.2%),从业人员指数为48.2%(较上月-0.2%),供应商配送时间指数为50.4%(较上月-0.1%)。

从6月来看,制造业运行表现出四个方面特征:

一是生产端转向扩张。生产指数回升0.7个百分点至50.3%,重新回到荣枯线之上。结合此前公布的工业企业利润数据来看,中游装备制造行业利润降幅大幅收窄,生产进一步加快。统计局也指出,汽车、铁路船舶航空航天设备、电气机械器材、计算机通信电子设备等行业生产指数均位于扩张区间,产能继续释放。

二是需求端收缩放缓。6月新订单指数回升0.3个百分点至48.6%,收缩幅度有所收窄,但新出口订单回落0.8个百分点至46.4%,降至2月以来最低水平。内需略有企稳,但外需继续收缩。此外,在手订单下降0.9个百分点至45.2%,降至2月以来最低水平,下一阶段如果缺乏新订单补足,需求端仍可能继续转向收缩。

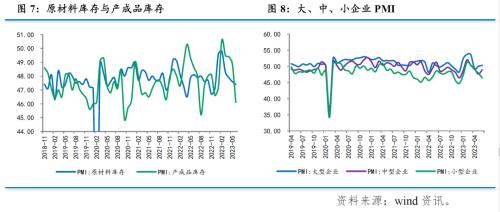

三是企业加速去库存。6月生产经营活动预期指数回落0.7个百分点至53.4%;6月原材料库存指数回落0.2个百分点至47.4%;产成品库存大幅下降2.8个百分点至46.1%,三项指标均刷新年内最低水平。企业生产经营活动预期继续回落,两个库存指标继续收缩,显示企业仍在加速去库存。

四是大中企业景气好转。6月大型、中型企业PMI分别50.3%和48.9%,分别较上月回升0.3和1.3个百分点,但小型企业PMI回落1.5个百分点至46.4%,连续回落后已降至年内最低水平。从细项数据看,小型企业的生产、新订单、新出口订单均明显走弱,其经营面临更大压力。

四、价格:初步扭转下行趋势

6月主要原材料购进价格指数回升4.2个百分点至45.0%,出厂价格回升2.3个百分点至43.9%,扭转了此前连续3个月的回落势头。

从国际来看,6月以来,美元指数上涨乏力,CRB指数低位企稳,国际原油价格略有回升,但受全球制造业景气度下降影响,铝价继续回落,铜价有所企稳。

从国内来看,南华工业品指数6月均值环比上升1.2%,结束了连续3个月的下降局面。6月螺纹钢价格回升,但平板玻璃和水泥价格出现回落。截至6月中旬,商务部按周公布的生产资料价格指数呈现见底迹象。

预计6月PPI环比降幅略有收窄,同比约为-4.5%左右,较上月的-4.8%有所改善。结合基数效应来看,PPI有较大可能性已见到拐点。但由于当下生产恢复好于需求,特别是外需继续走弱,国内生产过剩状况难有明显改观,PPI走出通缩仍需时日。

五、政策:需尽快落地

6月制造业动能指标(制造业新订单-产成品库存)为2.5%,为二季度最高水平,预示经济反弹动能正在蓄积。不过,制造业景气仅小幅回升,仍在荣枯线之下,非制造业扩张速度明显放缓,经济仍面临较大逆风压力,政策逆周期调节的必要性进一步上升。

6月初,易纲行长在6月初赴上海调研座谈时重提“加强逆周期调节,全力支持实体经济”,要求“保持货币信贷总量适度、节奏平稳,推动实体经济综合融资成本稳中有降”,事实上已经调整了此前的政策导向。随后,央行推出了OMO-SLF-MLF-LPR的系列降息操作,以降低融资成本、提振市场信心以及把握美联储暂停加息时间窗口。

从历史上看,货币政策宽松之后,往往会伴随着一系列稳增长措施。6月16日的国务院常务会议即围绕加大宏观政策调控力度、着力扩大有效需求、做强做优实体经济、防范化解重点领域风险等四个方面,研究提出了一批政策措施。

会议强调,“具备条件的政策措施要及时出台、抓紧实施,同时加强政策措施的储备,最大限度发挥政策综合效应”。可以看出,在经历了一段时间的观望之后,决策层正在加大稳增长力度,且已经对大中型企业形成提振。

我们倾向于认为,下半年经济仍会受到国内外多种不利因素的叠加影响,特别是扭转预期尚需时日,但政策可以在一定程度上熨平经济波动,提振需求强度,缓解下行压力。

结合基数效应来看,预计二季度将是全年增长高点,增速有望达到8%左右,三季度和四季度GDP增速分别为4.8%和5.8%左右,四季度经济有望触底回升。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26