新三板挂牌期间曾存股权代持和对赌协议,施美药业能否成功闯关创业板上市?

2023年6月28日,江西施美药业股份有限公司(下称“施美药业”)创业板IPO获深交所受理,本次拟募资6.08亿元。

图片来源:深交所官网

施美药业公司是一家以研发为核心驱动力的创新型医药企业,专注于仿制药、改良型创新药、创新药的研发、生产及销售,并向客户提供自主研发技术成果转化、受托研发(CRO)、定制化生产和委托加工(CDMO)等一站式综合服务,核心业务主要包括医药研发与定制化生产业务和化学药制剂生产销售业务。

图片来源:公司招股书

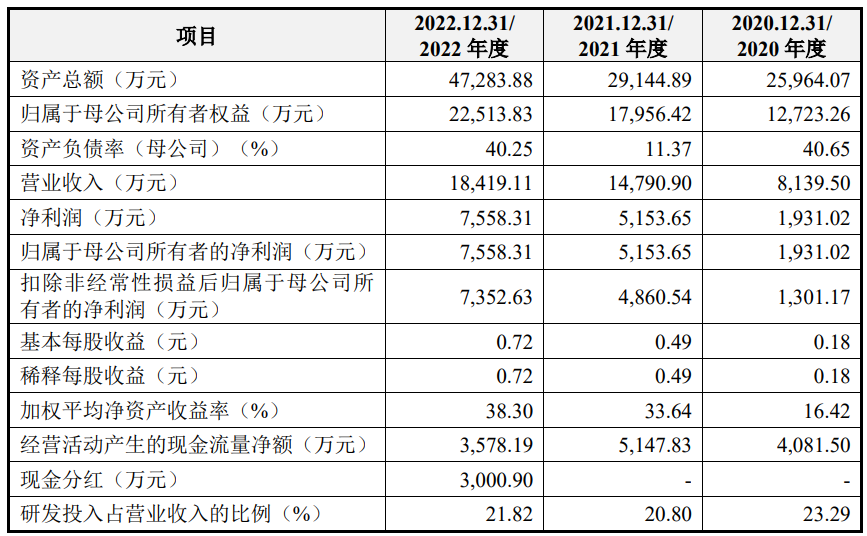

财务数据显示,公司2020年、2021年、2022年营收分别为8,139.50万元、1.48亿元、1.84亿元;同期对应的归母净利润分别为1,931.02万元、5,153.65万元、7,558.31万元。

发行人2021年度、2022年度经审计的归属于母公司所有者的净利润分别为5,153.65万元和7,558.31万元,扣除非经常性损益后归属于母公司所有者的净利润分别为4,860.54万元和7,352.63万元。

综上所述,发行人本次发行上市申请适用《上市规则》第2.1.2条第(一)项的规定:最近两年净利润均为正,且累计净利润不低于5,000万元。

本次拟募资用于手性降压药物研发及产业化建设项目、山东创新药物研发、制剂生产基地建设项目、山东科新原料药生产基地建设项目。

值得一提的是,公司股票于2016年4月26日起在全国股转系统挂牌公开转让,证券简称为“施美药业”,证券代码为“836706”,公司自2018年5月24日起终止在全国股转系统挂牌。

此外,公司曾在新三板挂牌期间存在股权代持和对赌协议。

2020年3月26日,东乡城投受让江鸿持有的发行人股份时,与江鸿签署了《股份转让协议之补充协议书》,约定股份回购条款、年收益承诺条款等特殊权利安排,如发行人未能在2021年12月31日之前在国内A股上市,江鸿或其指定的第三方必须以年6%的投资回报率(以乙方支付股权转让款次日起开始计算回报,且只计单利,不计复息)回购乙方持有施美药业的股份(需扣除乙方持股期间的分红所得及其他净收益)。回购日期最迟不得超过2022年1月31日。

因回购条款触发,2021年12月31日,东乡城投与公司控股股东、实际控制人江鸿签署《股份转让协议》,约定东乡城投将持有的376.10万股股份转让给江鸿,并根据《股份转让协议之补充协议书》约定的股份回购价格计算并定价。

本次转让完成后,东乡城投不再持有发行人股份,截至2022年1月13日,相关股份转让价款已支付完毕。

2022年1月13日,东乡城投出具《声明承诺函》,确认上述股份转让事项履行完毕后,与江鸿或施美药业之间不存在其他对赌条款情况,上述股份转让系东乡城投的真实意思表示,东乡城投对此无任何异议,从未有过任何纠纷,也不存在尚未发生但可能发生的任何潜在纠纷,对于前述股份转让行为,东乡城投确认不以任何理由提出异议、主张权利,也不会向江鸿或施美药业进行任何形式的追索。

综上所述,上述对赌安排均已履行完毕,不存在发行上市后因对赌协议而导致发行人股权结构发生重大变更的潜在风险。除东乡城投与发行人、江鸿之间已履行完毕的对赌情形外,发行人外部股东与发行人、控股股东、实际控制人或其他股东之间不存在其他对赌协议或类似安排。

施美药业坦言公司面临以下风险:

1、业绩未来无法长期较快增长风险

报告期内,公司营业收入快速增长,分别实现营业收入8,139.50万元、14,790.90万元和18,419.11万元,2020年至2022年复合增长率为50.43%,归属于母公司股东的净利润分别为1,931.02万元、5,153.65万元和7,558.31万元,公司业绩增长迅速。

报告期内,公司业务正处于快速成长期,但总体业务规模相对偏小,抵御市场风险的能力有限。经营过程中,行业政策、市场竞争格局、客户需求变化以及公司竞争优势等因素的变化均会对公司业绩表现产生影响,如果上述因素的变化出现不利于公司的情况,将导致公司未来新签订业务合同金额不能保持增长,则未来业务无法长期较快增长、可能出现波动的风险。

2、技术升级、设备更新风险

医药行业具有高投入、高产出、高风险、高技术密集的特点,公司主要从事的医药研发与定制化生产业务属于典型的技术、知识密集型行业,具有技术更新迭代速度较快的特点。近年来,由于医药企业持续加大研发投入,技术手段不断升级,医药企业可能面临着技术、方法、设备落后的风险。如果公司不能保持在药学研究、临床试验、制剂生产等领域的设备投入,不能持续引进和培养专业技术人才以提升研发能力,将影响公司未来的盈利能力和持续发展能力。

3、药物研发失败的风险

公司是一家以药物研发为核心驱动力的综合性医药技术研发企业,专注于仿制药、改良型创新药、创新药的研发、生产及销售。公司自成立以来一直专注于药品研发和生产,积累了丰富的药品开发经验,但药物研发是一项系统性工程,需要经历反复实验的过程,普遍具有较高的风险。受公司技术水平、实验室条件、原材料供应、部分客户或委托生产企业生产条件、监管政策变化等多种因素的综合影响,存在研发失败的可能。虽然公司与客户签订的合同中约定了药物研发失败的责任划分及款项结算条款,但公司仍存在因自身原因导致合同终止并向客户赔偿的风险。

4、项目执行周期较长的风险

医药研发行业具有明显的高风险、高投入和长周期的特点。尽管公司主要业务为自主研发技术成果转化,在转化时点大多已研发到三批工艺验证、BE试验及注册申报等较后节点,但由于药品研发具有不确定性及周期较长,期间可能发生国家政策变化、客户产品规划及资金状况变化等情况,导致个别项目实际履行进度与预计进度不一致、付款不及时、项目效果未及预期等情况。合同的延期或终止会对公司未来的业务、财务状况及声誉造成影响。因此,公司存在由于项目执行周期过长导致的项目管理复杂性及不确定性增加的风险。

5、合同纠纷风险

虽然公司已建立了较为完善的风险控制体系,但若在未来发展中,公司及其子公司未能处理好与客户、供应商之间的合作关系,或因合同执行的周期中管理的复杂性及不确定性,可能会出现项目实际履行进度与预计进度不一致、项目效果未及预期等情况,致使与客户、供应商产生合同纠纷,进而引发诉讼或仲裁,将可能对公司的业务经营、财务状况、市场口碑产生一定影响。

6、毛利率波动风险

报告期内,公司主营业务毛利率分别为80.22%、81.79%和83.63%,其中医药研发与定制化生产业务毛利率为67.38%、81.60%与90.58%,化学药制剂生产销售业务毛利率为83.20%、82.05%和76.20%。

公司提供的药品研发服务具有“定制化和项目制”的特点,部分服务的周期较长,药品研发风险较高,研发成本具有一定的不可控性,导致公司不同项目的毛利率具有一定的差异,且公司不同年度毛利率会发生一定的波动。

另外,公司医药研发与定制化生产业务中,自主研发技术成果转化业务收入占比较高。对于自主研发技术成果转化业务,其商业模式为公司选择市场前景较好、研发可行性高的项目自主立项,在项目取得阶段性成果后择机转让,该类项目在转让交付成果并由客户确认后即可确认收入,因此毛利率较高。随着自主研发技术成果转化业务收入占比提高,公司毛利率逐年上升。

公司提供的化学药制剂生产销售业务毛利率较高及存在一定的波动。公司化学药制剂生产销售业务毛利率主要受集中带量采购政策、产品销售单价变动、原材料价格等因素影响,若未来上述影响因素发生重大不利变化,而公司未能采取如调整产品结构、提高生产效率、扩大生产规模等方式降低生产成本和及时推出符合市场需求的新产品等应对措施,公司的毛利率水平将存在下降的风险,进而影响公司的整体业绩水平。

另外,毛利率受市场供求状况、公司议价能力、成本因素、行业竞争情况、具体订单情况等多种因素综合影响。因此,公司面临着毛利率波动的风险。

7、收入及经营业绩波动风险

报告期内,公司主营业务收入主要来自于化学药制剂生产销售业务和医药研发与定制化生产业务,通常公司化学药制剂生产销售业务各季度销售收入占比较为稳定,医药研发与定制化生产业务受业务模式及项目进度等因素影响,公司业务收入各季度之间存在一定的波动,主要与客户项目签约时点、里程碑完成及客户确认的时间分布密切相关。此外,由于公司的员工工资、固定资产折旧等各项费用在年度内相对均匀发生,因此医药研发与定制化生产业务收入波动的特点可能会造成公司业绩在季度间甚至年度间存在发生较大波动的风险。

本条资讯来源界面有连云,内容与数据仅供参考,不构成投资建议。AI技术战略提供为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47