债市早报:资金面依旧宽松,银行间主要利率债收益率多数窄幅波动

金融界6月13日消息 金融界、东方金诚联合推出《债市早报》栏目,为您提供最全最及时债市信息。

【内容摘要】6月12日,资金面依旧宽松,银行间主要利率债收益率多数窄幅波动,中短券上行明显;融信中国本金额3.16亿美元债违约,中国奥园与债权人签订暂缓偿还债务协议,易居企业控股未能按期偿付EHOUSE 7.6 06/10/23,构成违约事件;转债市场指数集体上涨,转债个券多数上涨;海外方面,各期限美债收益率普遍下行,主要欧洲经济体10年期国债收益率走势分化。

一、债市要闻

(一)国内要闻

【国家发改委已下达2023年以工代赈中央投资73亿元】据国家发展改革委官微,6月12日,今年以来,国家发展改革委已联合财政部分批下达2023年以工代赈中央专项投资73亿元,占年度拟下达投资规模的90%以上,支持中西部20余个省份实施2000余个农村中小型基础设施建设项目,将以工代赈中央预算内投资项目的劳务报酬占中央资金比例全面提高至30%以上,并依托项目广泛开展劳动技能培训、公益性岗位开发、资产折股量化分红等新赈济模式,吸纳更多困难群众特别是农村脱贫人口、易返贫对象、返乡农民工等群体在家门口务工就业。

【两地证监会在香港举行高层会晤】6月12日,中国证监会与香港证监会在香港举行第十三次高层会晤,中国证监会副主席方星海与香港证监会行政总裁梁凤仪率相关部门参会。迄今为止,两地证监会已经成功举办十三次高层会晤,推动两地资本市场在市场、机构、产品等方面取得系列合作成果,不断拓展监管合作深度与广度。本次会议,双方就两地资本市场改革开放发展近况进行沟通与交流,就优化互联互通机制、促进衍生品市场和资管业合作、跨境监管合作等议题进行卓有成效的磋商并取得积极共识,促进两地资本市场的合作向更高水平、更深层次不断迈进。

【上市公司信披考核迎修订,A类可获更多支持】沪深交易所近日修订了上市公司自律监管有关信息披露工作考核的指引,并向社会公开征求意见。本次修订,为使考核结果更好反映上市公司年报信息披露质量和审查情况,拟将考核期间定为上年7月1日至当年6月30日,并将考核内容分为规范性及有效性两个递进层次,考核维度更加立体化,综合反映上市公司信息披露质量。

(二)国际要闻

【“新美联储通讯社”:鲍威尔面临的局面更加复杂】6月12日,被视为“美联储喉舌”、有“新美联储通讯社”之称的华尔街日报记者Nick Timiraos发文认为,当前美联储主席鲍威尔面临的局面更加复杂。Timiraos说:鲍威尔发现自己处在一个任何央行行长都不想去的处境:一方面必须努力避免信贷紧缩,这需要更宽松的货币政策;同时又要对抗高通胀,这需要收紧货币政策。今年春天,随着三家区域性银行的倒闭,美国银行业面临压力,这也是为什么一些美联储官员倾向于在本周的议息会议上维持利率不变——尽管经济和通胀的放缓幅度尚未达到美联储期望的幅度。Timiraos认为,美联储官员认为经济危机并不是迫在眉睫的威胁,他们将最近三家银行的倒闭归咎于这三家银行的自身特质。但现任和前任美联储主席都表示,如果压力恶化,美联储将面临更艰难的权衡取舍——鲍威尔和他的同事们将不得不在关注倒闭的银行或高通胀之间做出选择。Timiraos认为,信贷紧缩最初可以通过减缓经济和缓解价格压力来帮助美联储,但信贷增长放缓很容易失控。尽管从过去一年多的经验来看,今年春季强劲的通胀、就业增长和消费者支出会促使美联储官员在本周的会议上决定继续加息,但Timiraos认为,银行业压力可能导致的贷款萎缩提供了推迟加息的理由。

(三)大宗商品

【国际原油期货价格继续下跌,NYMEX天然气价格微幅收涨】6月12日,WTI 7月原油期货收跌3.05美元,跌幅4.35%,报67.12美元/桶;布伦特 8月原油期货收跌2.95美元,跌幅3.94%,报71.84美元/桶;NYMEX 7月天然气期货收涨0.53%至2.266美元/百万英热单位。

二、资金面

(一)公开市场操作

6月12日,央行公告称,为维护银行体系流动性合理充裕,当日以利率招标方式开展了20亿元逆回购操作,中标利率为2.0%。当日有20亿元逆回购到期,因此当日完全对冲到期量。

(二)资金利率

6月12日,资金面依旧宽松,回购利率窄幅波动:当日DR001上行3.28bps至1.288%,DR007下行0.70bps至1.806%。

数据来源:Wind,东方金诚

三、债市动态

(一)利率债

1.现券收益率走势

6月12日,股份制银行下调存款利率对债市提振有限,银行间主要利率债收益率多数窄幅波动,中短券上行明显。截至北京时间20:00,10年期国债活跃券230004收益率下行0.44bp至2.6825%;10年期国开债活跃券230205收益率上行0.09bp至2.8550%。

数据来源:Wind,东方金诚

债券招标情况

数据来源:Wind,东方金诚

(二)信用债

1. 二级市场成交异动

6月12日,地产债成交价格整体稳定,仅20宝龙04”跌超29%。

6月12日,2只城投债成交价格偏离幅度超10%。其中,“17攀投专项债”跌超24%,“18西发债”跌超25%。

2. 信用债事件

融信中国:公司公告称,公司发行的本金总额为3.16亿美元2023年到期8.1%优先票据(ISIN: XS2090949160,通用代码:209094916),已于2023年6月9日到期。本金以及应付利息总计约3.29亿美元已到期应付。截至本公告日期,本公司尚未支付有关款项。

中国奥园:公司公告称,与债权人签订暂缓偿还债务协议。

融信集团:公司公告称,拟对“H20融信1”、“H融信2”等5只债券启动撤销回售业务。

宝龙实业:公司公告称,“21宝龙MTN001”已完成要素变更,兑付日调整后,原投资者回售行权登记结果作废,投资者回售行权撤销。

泛海控股:公司公告称,公司被北京证监局出具警示函,存在未及时披露相关债务逾期、融资信息等问题。

义乌国资运营公司:穆迪投资者服务公司确认了义乌市国有资本运营有限公司 “Baa3”的发行人评级以及Chouzhou International Investment Limited发行、由义乌市国资运营公司担保的美元票据“Baa3”的高级无抵押债务评级。同时将上述所有评级的展望从“稳定”调整为“正面”。

远洋资本:公司公告称,“21远资01”持有人会议审议通过“调整本息兑付及提供增信措施”等两项议案。

云南信托:公司公告称,“21尚隽保理ABN001”签署展期协议,6月16日兑付不低于1000万元优先级本金。

易居企业控股:公司公告称,未能按期偿付EHOUSE 7.6 06/10/23优先票据(ISIN:XS2260179762),构成违约事件。

金界控股:穆迪投资者服务公司将金界控股有限公司的企业家族评级及其高级无抵押美元债券评级由“B2"下调至”B3“。该等债券由金界控股的主要运营子公司提供无条件且不可撤销的担保。同时将评级展望调整为“负面”。

(三)可转债

1. 权益及转债指数

【A股主要股指出现分化】6月12日,A股三大股指低开后震荡上行,但上证指数反弹力度不及深证成指和创业板指,且尾盘再度转弱,最终收跌0.08%,而深证成指、创业板指分别上涨0.74%、0.44%。两市成交额9654亿,但北向资金净流出29.3亿元。当日申万一级行业指数多数上涨,汽车受益下乡促销等利好消息上涨3.04%,领涨市场,家用电器、食品饮料、轻工制造等行业涨超2%,美容护理、机械设备、纺织服饰、电子等行业涨超1%;当日下跌行业多数调整幅度不大,仅公用事业、银行、建筑装饰跌逾1%。

【转债市场指数集体上涨】6月12日,转债市场主要指数震荡上扬,中证转债、上证转债、深证转债分别上涨0.20%、0.10%、0.39%。转债市场日成交额610.41亿元,较前一交易日减少7.38亿元。当日转债个券多数上涨,495只个券中345只上涨,145只下跌,5只持平。受益于汽车产业链大幅走强,当日汽车行业转债涨幅明显领先,小康转债、超达转债纷纷实现20%涨停,文灿转债上涨16.13%,紧随其后,当日前十大涨幅个券成交额占市场成交额38.91%,市场成交明显活跃;当日多数下跌个券调整幅度不大,仅百畅转债、思创转债、天康转债、凯发转债跌逾4%,新天转债跌逾3%,调整较为明显。

2. 转债跟踪

本周,星帅转2拟于6月14日开启申购。

6月12日,东宝生物、铭利达、四会富仕发行可转债申请获深交所审核通过,德才股份拟发行可转债募资不超8.5亿元。

6月12日,董事会提议下修思创转债转股价格,议案尚需提交股东大会审议;首华转债公告不下修转股价格,自本次董事会审议通过之日后(即自2023年6月13日起),若再次触发下修条款,届时公司董事会将再次召开会议决定是否行使下修权利。

(四)海外债市

海外债市

1. 美债市场:

6月12日,各期限美债收益率普遍下行。其中,2年期美债收益率下行4bp至4.55%,10年期美债收益率下行2bp至3.73%。

数据来源:iFinD,东方金诚

6月12日,2/10年期美债收益率利差倒挂幅度收窄2bp至82bp;5/30年期美债收益率利差扩大1bp至倒挂2bp。

6月12日,美国10年期通胀保值国债(TIPS)损益平衡通胀率保持下行3bp至2.17%。

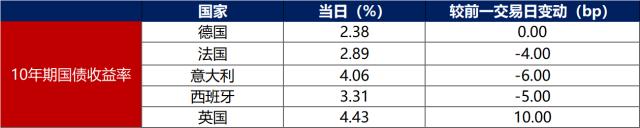

2. 欧债市场:

6月12日,主要欧洲经济体10年期国债收益率走势分化。其中,德国10年期国债收益率保持在2.38%不变;法国、意大利、西班牙10年期国债收益率分别下行4bp、6bp和5bp;英国10年期国债收益率则上行10bp。

数据来源:英为财经,东方金诚

中资美元债每日价格变动(截至6月12日收盘)

数据来源:Bloomberg,东方金诚整理

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47