看多英伟达的人,是怎么想的?

在今年股市中,英伟达算得上是最亮眼的黑马。凭借AI概念和Q2超强的业绩指引,股价已经到了历史新高。而现在对于英伟达的看法也是非常分裂。而看多与看空的最激烈的讨论,其实是对于目前估值是否高估。对此,我们也整理了一篇英伟达的看多观点。希望对你有帮助,但不作为投资建议。

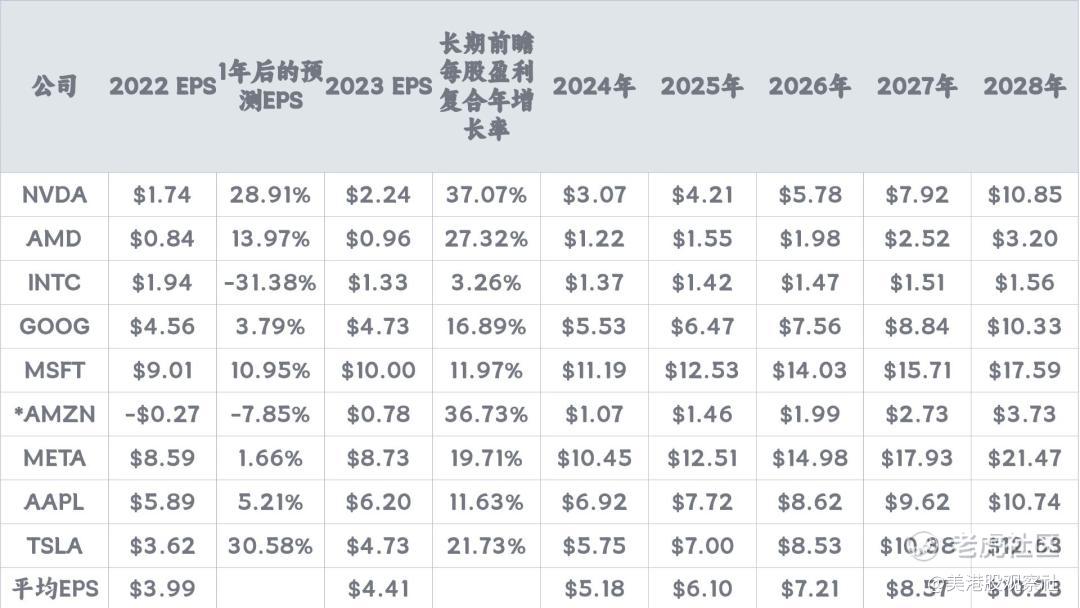

英伟达是否高估,看多方对此罗列了一些数据来对比,根据英伟达未来盈利和相对估值,通过与其他实体的对比,来判断现在的价格是否合理,并确定这次上涨的时间跨度。

而对比的对象,除了GPU领域的主要竞争对手——英伟达及AMD之外,还有其他大型科技股。因为这一篮子股票作为前瞻性工具进行交易,其中包含显著的增长溢价,其波动可以反映市场如何相对定价英伟达的未来收益。

下表将英伟达的预期(共识)未来盈利与上述对象进行了比较。

*Diluted EPS。由于公司之间财务报告周期略有差异,因此利用2022年日历年度的4个季度数据进行计算。

**亚马逊的估计值以一种不同的方式计算,因为该公司上一个财年的每股盈利为负数。为了更好地反映未来的盈利复合年增长率,假设亚马逊将在2023年恢复到其过去10年每股盈利的平均值(0.78美元),然后再应用预期的长期盈利增长率。这样可以在没有负数/正数每股盈利交叉的数值扭曲影响下得出一个前瞻性估计。

根据当前预期,英伟达在2023财年的每股盈利将轻松超过英特尔。然后,它将继续在半导体竞争对手中表现出色,但整体而言仍落后于大型科技公司的平均水平,只有在2028年才能与这些公司的平均水平相交。此时,英伟达的每股盈利将超过除微软和Meta之外的所有竞争对手。这表明,在5年的时间跨度内,英伟达的相对盈利增长非常显著,表明它有潜力在合理的时间范围内实现其估值增长。

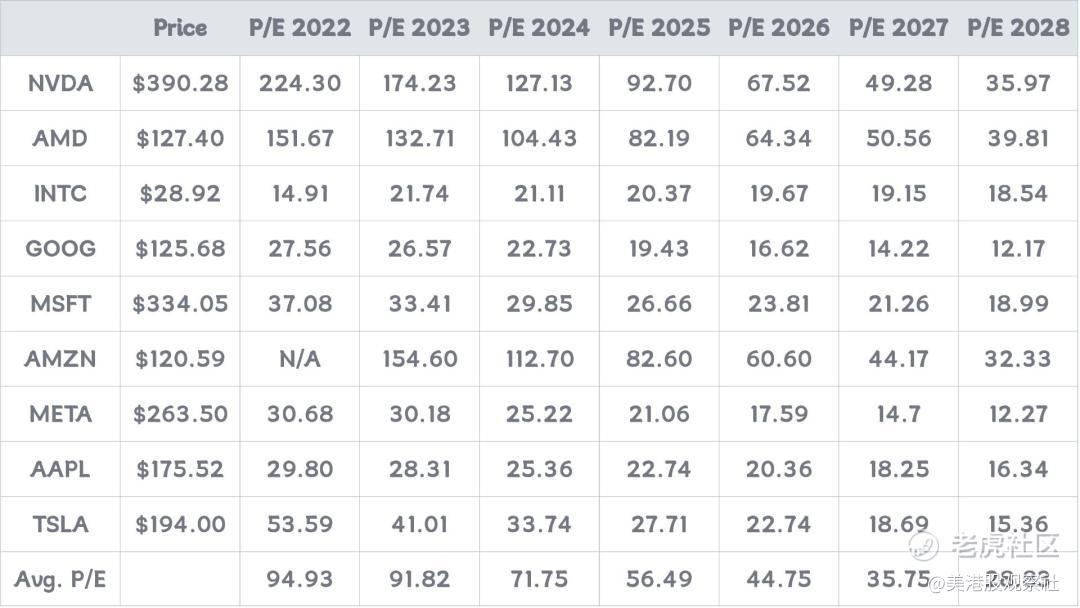

接下来,我们可以看一下英伟达及其同行公司在此期间相对P/E估值的发展情况。该图表不考虑流通股份的变化。

英伟达在过去一年、2023年和2024年的市盈率方面确实显得特别昂贵。同时,需要注意的是,相对于整个时间范围而言,谷歌的估值仍然相当便宜。

从2025年开始,英伟达的估值情况开始变得更为合理,其市盈率溢价与平均值的差距显著缩小。到了2026年,英伟达的市盈率接近AMD,并在2027年下降至低于AMD,相对便宜。

到2026年,英伟达的市盈率溢价将约为平均值的50%,之后进一步降低,到2028年将不到25%的溢价。从目前和历史上看,这种股票的估值溢价并不算特别高。

考虑到其相对增长率,从前瞻的角度来看,英伟达并不显得过于昂贵。它每年都有相对便宜的趋势,甚至从2027年开始,其定价都不如AMD昂贵。

风险

这种情况发生的第一个风险是这一组公司的相对增长率发生变化。英伟达的半导体竞争对手可能会开始吸收其市场份额,或者显著加快自身的增长速度,这将使其前瞻价格相对不那么吸引人,当前价格下它可能不再被视为一个有利可图的投资。

另一个风险是该公司的增长溢价降低,而与相对估值无关。如果英伟达未能达到现在明显提高的增长预期,投资者将期望较少的未来回报,并可能抛售股票。这将降低股票的增长溢价,并使公司的交易市盈率更接近于行业中位数。

英伟达面临的最后一个且可能是最重大的风险是供应链风险。英伟达的业务建立在设计而非生产自己的芯片的基础上,其主要依赖台湾的供应链。如果其供应链受到严重干扰,将严重影响其业务。尽管在台积电层面上进行了供应链多元化的努力,但仍处于初级阶段。所以,这个风险是实际存在的。

总结

根据当前的价格和预期增长率,预计英伟达将在不到十年的时间内实现其估值,并且变得相对便宜的时间将更早。持续的高增长预期可能会使股票的估值保持健康的增长溢价,使其接近当前/历史市盈率倍数。其他条件不变的情况下,期望这种增长溢价能够持续存在,只要公司能够在当前的增长阶段交付高于指导水平或更好的业绩。

与此同时,相对于其他非常大型科技公司,相对估值正在改善。这意味着股票在未来5年或更长时间内有潜在的上涨空间。

明确地说,预计英伟达在接下来的四个季度中既能增加收益,同时也能维持或超过当前的市盈率倍数。以目前的水平继续增长收益将使英伟达能够维持投资者对未来强劲增长的假设,并保持股票当前的增长溢价水平。

$英伟达(NVDA)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56