标普500指数的反弹可能要加速了

开年以来,美国衰退成了资本市场的共识。很多人都关注美股接下来的走势。毕竟大家都在说衰退,可是标普500近期已经走出今年的新高了。而我们在SeekingAlpha上有看到国外投资人对衰退预期的反驳,也就分享给大家。但注意,不作为投资建议。

毫无疑问,有一些非常聪明的论点可以解释为什么股市很快会崩盘(至少这些论点听起来很聪明,因为恐惧是卖点)。但是,在交易中有一条基本规则超越了所有熊市分析的“复杂性”: 每当市场在熊市消息中上涨时,你最好确保持有多头仓位! 如果一个人同意这个规则,我个人是这样认为的,那么有压倒性的证据表明股票将继续上涨:

(1) 美联储以创纪录的速度加息,但市场仍在持续上涨;

(2) 经济衰退临近,企业盈利在收缩,但市场仍在持续上涨;

(3) 区域银行股票崩盘,悲观者预测下一场金融危机,但市场仍在持续上涨;

(4) 美国政府可能无力偿还债务,但市场仍在持续上涨。

除了所有被提及的事件对市场情绪施加压力之外,熊市人士经常指出标普500指数的估值过高。不可否认,标普500指数的远期市盈率(P/E)再次超过了18倍,收益率与公司债券收益率之间的差距也处于近十年来的最低水平。但总体而言,我不同意标普500指数估值过高的评估。实际上,投资者应该考虑到最近的盈利衰退可能在2023年第一季度结束,大多数公司可能会在第二季度再次报告盈利能力的增长。

参考共识预期,我想指出分析师已经预测盈利增长将迅速反弹,到年底将达到两位数的增长速度。根据这个参考框架,预计2023财年标普500指数的盈利接近225美元(见下图)。更值得注意的是,预期2024年的每股收益已经锚定在250美元,这将有效地使标普500指数的一年前进市盈率约为16倍。不用说,16倍的市盈率低于标普500指数的历史平均估值,而暗示的6.3%盈利收益率远高于约为4.3%的2年期国债收益率。

与支持性基本因素形成对比的是,市场的仓位配置表明空头头寸占据主导地位,如果在即将到来的盈利季节中出现积极的意外,可能会对市场产生上行压力。

不用说,当股票被大量做空(投资者押注价格下跌)时,积极的意外或意想不到的消息可能会引发"做空追捧"。这种情况发生在空头卖方急于通过购买股票来平仓,导致股价迅速上涨。空头回补的买盘压力可以推动股价上涨,即使面对看空的消息。因此,随着股票继续上涨,空头人士将面临平仓压力,这意味着那些实际上希望看到卖盘压力的人会产生更多的买盘压力。正如摩根士丹利的安德鲁·斯利蒙所评论的那样:

市场越是延续没有崩盘的时间,空头方面的情况就会变得越加脆弱......市场会尽可能地造成最大的痛苦......而痛苦的结果将是市场走高。

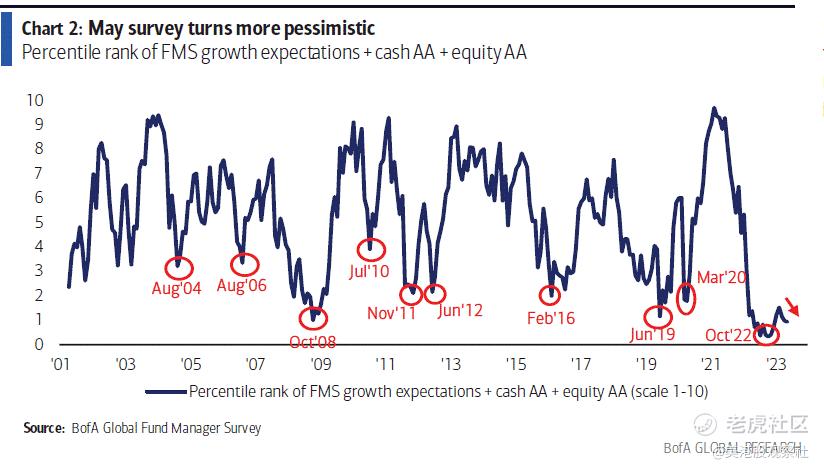

美银美林的月度仓位与情绪调查验证了看跌情绪的观点,调查显示全球基金经理的极度悲观情绪,其悲观情绪水平与金融危机期间的情绪相当。值得注意的是,尽管股票交易处于2023年的最高水平附近,这种阴暗的情绪仍然持续存在。

当然,我承认美联储的紧缩政策正在对市场情绪施加压力。但投资者不应忘记,"较高的利率风险"已经显现;现在,风险转向上行,因为美联储正转向暂停或者逆转政策。

就在最近,5月19日星期五,鲍威尔在华盛顿的一次会议上发表了以下讲话: ......我们在货币政策收紧方面取得了长足进展,政策立场偏紧,我们对迄今为止的收紧效应以及最近银行压力带来的信贷收紧程度存在不确定性......金融稳定工具有助于平息银行业的状况。然而,那里的发展正在导致信贷环境更加紧张,并可能对经济增长、就业和通胀产生压力。

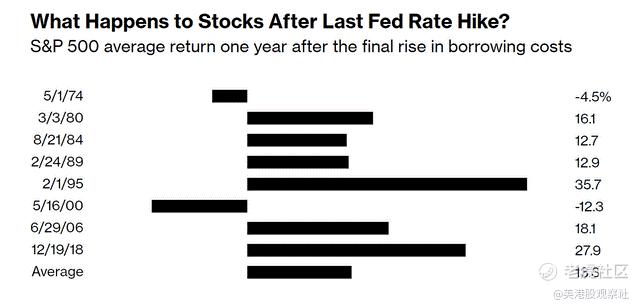

因此,为了实现我们的目标,我们的政策利率可能不需要像原本预期的那样上升那么多。 从历史模式来看,如果美联储确实暂停/逆转加息周期,股市似乎将迎来一波反弹。根据过去八次货币紧缩周期的证据,我们观察到,在最后一次加息后的十二个月内,标普500指数平均上涨了13%。

$纳指100ETF(QQQ)$ $标普500ETF(SPY)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47