谷歌被低估了?

在SeekingAlpha上,我们看到关于谷歌的分析报告,作者认为谷歌现在还是被低估了。我们一起来看看,为什么作者称谷歌被低估了。

谷歌的股票最近一直在上涨。最近的盈利发布略微超出预期,虽然最初并没有引起股票的大幅波动。真正让事情有所起色的是该公司在人工智能方面的努力。谷歌最近举办了一场AI活动,得到了比之前更好的反响,这次活动展示了该公司的聊天机器人Bard没有出错。自从第二次更成功的AI演示以来,谷歌股票一直在上涨。

股东们对此该如何看待呢?

首先,我不认为那些在财报电话会议上提到人工智能的公司投入的大量资金使用得很好。我认为英伟达目前的股价过高,我也认为其他科技公司的股价也在上涨,尽管程度较轻。

然而,实际上,我认为谷歌的估值并不荒谬,尽管最近的买家购买的原因值得质疑。根据估值指标,谷歌的价格只比标普500指数稍微高一些,而标普500指数目前的市盈率为22倍。许多其他大型科技公司与基准指数相比的溢价要大得多。例如,英伟达目前的市销率为29倍,市盈率为95倍。

如果您打算购买一只在2023年的人工智能狂热中受到关注的股票,那么至少购买一个估值不荒谬的股票会有所帮助。而我认为这一逻辑适用于谷歌。该公司的估值相对较高,但并未达到目前估值无法理解的水平。此外,谷歌仍然具有正向的营收增长,上个季度其收益并没有大幅下降。这些迹象共同表明,谷歌是一家比一些竞争对手更强大的公司。然而,正是谷歌的竞争地位支持了它成为今天的良好价值,这也是我将在本文中重点关注的内容。

竞争格局

谷歌今天被认为具有合理估值的最大原因是它拥有强大的竞争地位。我几天前在推特上就此发表了一些言论,我在下面附上了这些言论。接下来的段落中,我将详细阐述这些观点。

首先,让我们谈谈谷歌搜索。我的推文中第一点所说的就是这一点,即使在必应战胜Bard的情况下,谷歌的实力依然强大。

直到最近,必应的聊天机器人被视为对谷歌的竞争威胁。它是基于ChatGPT构建的,与ChatGPT不同的是,它具有互联网访问能力,并可以处理当前事件。由于谷歌用于检索信息,而必应也可以通过人工智能来检索信息,这被视为对谷歌市场份额的重大竞争威胁。如今,人工智能非常流行,而仅仅因为必应将人工智能与搜索相结合,就足以让人们对谷歌的市场份额感到担忧。

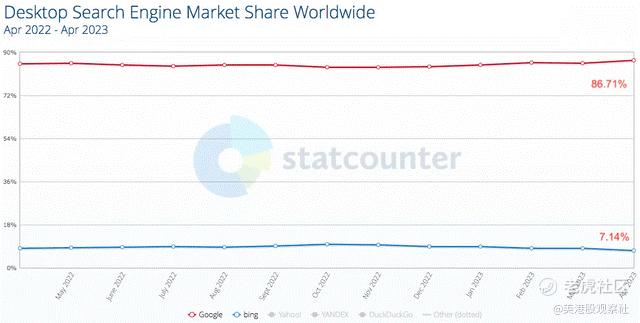

幸运的是,谷歌并没有失去任何市场份额。必应的市场份额在2022年10月达到顶峰后,谷歌在此后稍微有所增长。谷歌仍然控制着整个市场的86%。正如Statcounter的下图所示,谷歌的搜索市场份额已经连续半年以上增长。

实证数据并不支持必应是谷歌的即将到来的竞争威胁的观点。然而,我们不要急于下结论。也许谷歌的批评者是对的,必应最终会在聊天机器人的竞争中战胜谷歌Bard。

事实上可能会发生这种情况。必应比Bard获得了更好的早期评价,但这并不改变谷歌保持其搜索市场份额的事实。也许这些聊天机器人对搜索并不像我们所认为的那样重要。如果是这样,谷歌可能有机会悄悄将Bard拱手让人,让用户继续使用核心的谷歌搜索产品,而不需要承担运行聊天机器人所带来的高成本。

视频领域也是类似的情况。YouTube目前在在线视频领域位居第一,市场份额达到75%。我们经常看到人们将TikTok和Meta Platforms的Instagram描述为YouTube的竞争对手。在某种程度上,它们确实是竞争对手,但只是在短视频领域。TikTok和Meta通常都是短视频,Instagram的视频时长通常在7到15秒之间。它们可能会偶尔从YouTube中夺走一些“眼球”,但它们与YouTube的核心业务并不竞争,即长视频。YouTube的平均视频时长为11.7分钟,远远长于Instagram和TikTok上的视频时长。因此,如果您想看采访、视频散文和完整的音乐视频,您会选择YouTube。在在线视频市场中,这一部分市场,YouTube占据主导地位。

最后是智能手机操作系统市场。从技术上讲,谷歌在该市场的安装量上居于第一位置,尽管按收入计算,苹果是第一,因为其应用商店的销售额超过了Play Store。苹果主导着富裕的美国市场,那里的人们更愿意在应用上花钱,而相对较不发达的市场则由Android主导。

这里的重点是谷歌已经稳定地占据了智能手机市场的低端,并且似乎将一直如此。苹果的iPhone系列中没有廉价手机,iPhone起价为799美元。只要人们希望以低于800美元的价格购买智能手机,Android手机市场就会存在。

总而言之,即使谷歌的最大竞争对手取得进展,谷歌仍将保持强势。虽然必应可能会战胜Bard,但整体上,谷歌搜索仍然是第一。Instagram和TikTok可能在短视频市场占据主导地位,但YouTube仍将控制长视频市场。苹果可能在高端手机市场加强其地位,但谷歌仍将在预算手机领域居于领先地位。谷歌拥有如此多的优势,它能够保持盈利并不困难。这甚至还没有谈到Google Drive、Gmail、新获利的云计算业务或公司的“其他投资”。

估值

在了解了谷歌的竞争地位后,现在我们可以转向估值。根据当前的股价,谷歌的股票交易估值如下:

市盈率为27.3倍

销售倍率为5.6倍

市净率为5.5倍

经营现金流倍率为6倍

自由现金流倍率为25.78倍

即使在谷歌股票大幅上涨后,其估值也只比纳斯达克100指数略高一点。

说到自由现金流,根据Seeking Alpha Quant的数据,谷歌的每股自由现金流为4.79美元。如果按照10年期国债收益率(3.68%)进行贴现,假设没有增长,那么可以得出130美元的股价目标。当然,这种贴现现金流估值没有使用风险溢价,但另一方面,它假设了0%的增长;谷歌以仅0%的增长速度面临的“风险”是否如此之高?似乎该公司只需要实施一些成本管理纪律就能实现这样的增长。谷歌的竞争地位非常强大,这意味着稳定的收入和利润率不应该成为问题。因此,也许仅以国债收益率进行贴现在这种保守的情景下是合适的。

需要注意的一个风险

正如我们所看到的,谷歌拥有非常强大的竞争地位,并且估值并不特别高。根据它能否在接下来的几个季度内恢复正增长的情况,其股票可能会继续上涨。然而,投资者需要注意一个重大风险:

反垄断风险。由于谷歌拥有非常强大的竞争地位,它经常因此而面临诉讼。美国司法部目前正在起诉谷歌,该公司最近在欧盟被起诉了40亿美元。谷歌已经对那项判决提起过一次上诉,因此在最终被迫支付之前几乎没有其他上诉机会。当一家公司拥有像谷歌这样众多的主要子公司时,它往往会吸引监管机构的审查。因此,投资者需要注意谷歌的反垄断风险。

尽管如此,总体而言,GOOG是一只很棒的股票。该公司拥有非常强大的竞争地位,与当今大多数大型科技公司相比,估值并不算糟糕。

$谷歌(GOOG)$ $谷歌A(GOOGL)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56