“金特估”引领市场V型反转

今天上证指数早盘一度跌超1%,下午上演V型反弹。盘面上,中特估概念午后集体上涨,新能源则是高开高走。早盘近3400股下跌后,全天近3500股上涨实现反转。

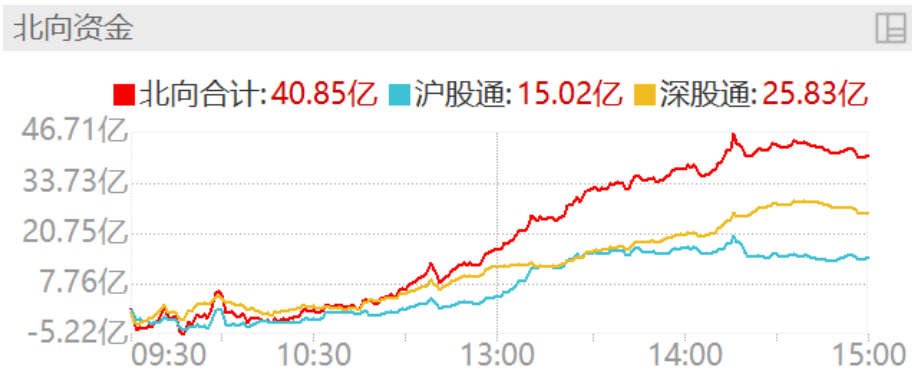

截至收盘,上证指数涨1.17%报3310.74点,创业板指涨2.11%。A股全天成交9399亿元,北向资金净买入40.85亿元,连续7日加仓。

来源:Wind

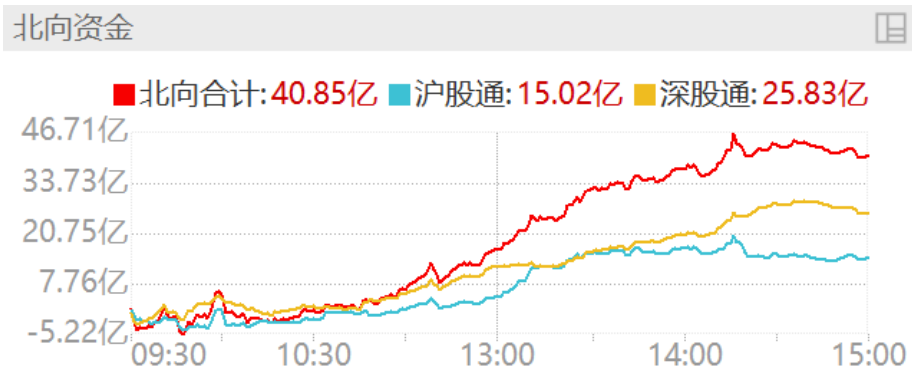

早盘市场的下跌可能和降息预期落空有关。今天金融机构开展1250亿元中期借贷便利(MLF)操作和20亿元公开市场逆回购操作。5月15日将有1000亿元MLF到期和40亿元逆回购到期,因此金融机构本月实现MLF净投放250亿元,实现加量续作。

来源:Wind

但MLF利率与上期持平,已连续9个月维持不变。此前4月价格数据和社融信贷数据较为低迷,部分银行在5月15日下调通知存款、协定存款利率,市场对于降息有一定期待。不过当前市场流动性相对充裕,主要市场利率持续走低,可能降低了MLF降息的必要性。

后市来看,近期指数回调已计入较多的悲观预期,A股估值仍具备吸引力。短期内部经济修复变慢,以及外部美债风险的负面因素叠加,市场可能处在震荡期。后续需要关注政策如何来应对经济修复走弱的情况。

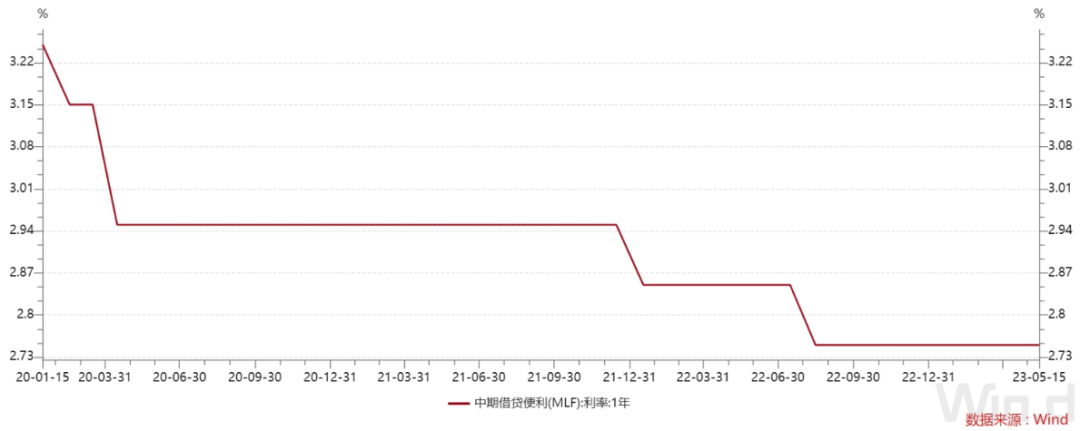

下午市场反转的主力是金融板块,主要是受到消息面的影响。据财联社消息,由上海证券交易所主办、工商银行承办的“沪市金融业专题座谈会”将在本周三召开。此次会议讨论的重要内容为“在服务中国式现代化中促进金融业估值提升和高质量发展”。

来源:财联社

5月15日起,部分银行通知存款和协定存款利率上限下调,负债端成本压力将有所缓解,有利于银行净息差企稳。后续宏观经济的改善,与银行业负债成本的压降,均有望催化银行板块估值修复。

中特估背景下,央企考核中新加入ROE与营业现金比率等指标,银行板块基本面稳健,高分红,低估值,安全边际高。随着经济企稳修复,经营质效有望提升,中长期来看ROE具有继续上行的潜质,估值重塑空间大。

证券板块方面,随着我国经济的稳步复苏以及当前银行存款利率的下调,预计股市的相对吸引力将迎来提升,从而推动后续居民储蓄流入股市,推动市场成交额回暖,从而利好证券公司业绩。

从市场流动性来看,预计全年我国货币政策仍将保持相对宽松;同时上市证券公司也大多数是央国企,有望在政策上受益于央国企改革的有关政策,从而催化行情。“金特估”背景下,可以关注金融ETF(510230)、证券ETF(512880)的投资机会。

今天新能源车ETF(159806)的大涨,则是主要来自于景气度的改善。上周乘联会披露2023年4月乘用车市场零售达到163.0万辆,同比增速55.5%,环比增长2.5%,也是自2010年以来仅有的两次环比正增长之一。 最新的数据5月1-7日,乘用车市场零售37.5万辆,同比去年同期增长67%,较上月同期增长46%;新能源车市场零售9.9万辆,同比去年同期增长128%,较上月同期增长38%。

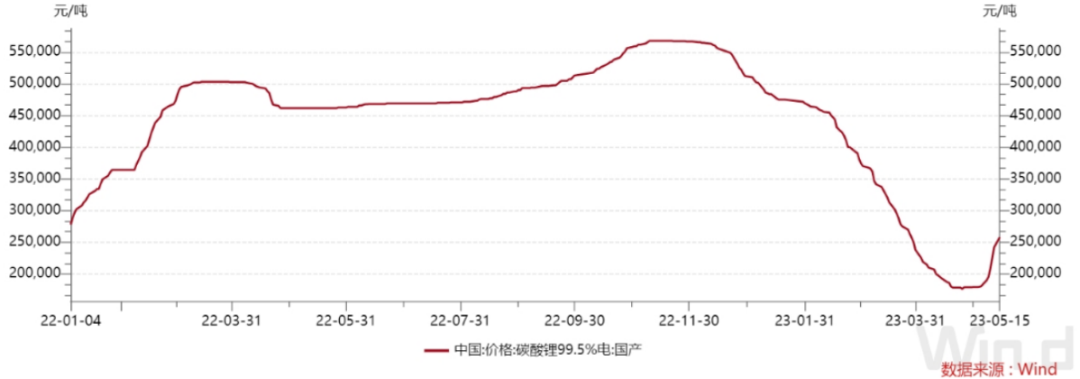

另外据上海有色网最新报价显示,5月15日,碳酸锂(99.5%电池级/国产)涨16000元报25.8万元/吨,创逾1个月新高,连涨8日,近5日累计涨68000元,近30日累计跌5000元。

来源:Wind

氢氧化锂(56.5%电池级粗颗粒/国产)涨14500元报24.2万元/吨,创逾1个月新高,连涨6日,近5日累计涨52000元,近30日累计跌115500元。价格触底反弹的情况下,今天上游新能源金属公司集体大涨。

根据多家锂盐企业公布的2023年第一季度财报,锂盐企业业绩表现普遍不佳,多家锂盐企业净利润出现了同比腰斩甚至触及亏损边缘的情况。不少锂盐企业表示,报告期内锂盐产品价格下跌,市场需求不及预期,毛利下降,导致公司净利润下降。 而从近期调研情况来看,5月产业链排产预估主流企业环比均提升,包括隔膜、电池、负极、正极、电解液等各环节,而3月和4月的排产环比则基本为负,开工率的提升印证了需求的触底反弹,板块业绩也有望回暖。

此前5月2日,特斯拉国内model 3和model y均涨价2000元。5月5日,特斯拉中国将全新Model S及全新Model X全系车型售价上调1.9万元。提价有望使得市场信心企稳,打消对全市场“价格战”加剧的担忧。

在一季度环比承压后,二季度开始行业需求或将逐步修复。近期多地出台刺激汽车消费政策,叠加原材料价格下行、缺芯缓解、疫后消费复苏,新能源车板块或有阶段性反弹行情机会。 但是,今年新能源可能会遇到一些挑战。一方面,新能源车的渗透率已经达到30%,随着增速下降,市场就要重新寻找估值中枢。另一方面,今年新能源赛道的出口大概率会下降。中长期看好新能源化和智能化变革,可以关注新能源车ETF(159806)、汽车ETF(516110)。

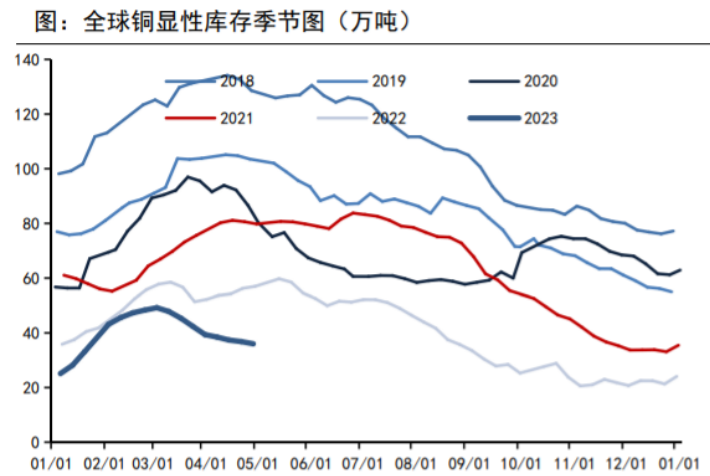

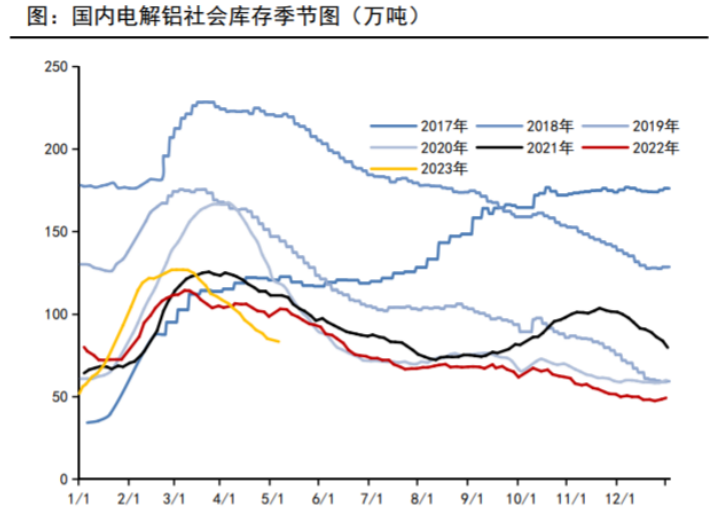

有色60ETF(159881)、矿业ETF(561330)今日表现抢眼,分别上涨3.49%和3.86%。国内4月经济数据低于预期,但4月工业金属需求继续改善。铜铝等基本金属整体延续去库趋势,且库存低于往年同期,需求仍有支撑。

来源:Wind,国信证券经济研究所

来源:Wind,上海有色网,国信证券经济研究所

按照历史平均40个月左右的周期长度来看,全球经济高位下行时间已过半,随着美有关部门逐步进入降息周期以及国内经济复苏趋势渐明,支撑全球经济走出底部,基本金属正处于布局的良好阶段。

全球流动性紧缩预期下修的拐点已经确立,欧美金融风险与海外扰动也已明显改善。美有关部门加息接近尾声的预期下,美国实际利率水平和美元指数呈现趋势性下行,对工业金属价格的压制作用削弱。2022年底以来有色金属行业存货出于过去较长时间低位,行业在2023年或进入补库周期,对金属价格形成有效拉动。

工业复苏和经济复苏对工业金属需求有提振作用。从宏观层面来看,今年一季度国内生产总值同比增长4.5%,回升幅度超预期,国内经济复苏明显。工业与服务业增长双双加快,接触型消费继续回暖,国内需求总体趋于回暖。由于去年基数比较低,今年二季度经济增速可能比一季度明显加快。

另外,新能源对稀有金属也具有支撑作用,它可能会在有色金属的逻辑链中带来一些波动,但美有关部门加息预期结束和国内工业、经济复苏的逻辑支撑比较稳固。可以关注有色60ETF(159881)、矿业ETF(561330)。

上周公布的美国CPI同比为4.9%,低于预期的5.0%。整体而言,CPI分项主要项目同比增速均持续放缓,而此前同比增速持续往上的住房租金项目也掉头往下。另一方面,海外频发的银行破产危机本质上是对美有关部门持续加息尾部风险的确认,或将促使其提前进入降息周期。

前段时间美国国会预算办公室发布报告称,如果债务上限保持在当前的31.4万亿美元不变,6月前两周美国政府可能将没钱再支付所有付款义务。

由于债务上限问题临近,市场担忧情绪加重,有望加大黄金避险需求。而从更长期角度看,“去美元化”的关注度提升,在此过程中黄金价值也愈发凸显。可以关注黄金基金ETF(518800)。

本条资讯来源界面有连云,内容与数据仅供参考,不构成投资建议。AI技术战略提供为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56