百川畅银:有知名机构趣时资产参与的多家机构于5月12日调研我司

2023年5月15日百川畅银(300614)发布公告称橡果资产魏鑫、泰信基金董山青、合众资产张文鹏、汇添富基金陈潇扬、米仓资本管晶鑫、东吴证券袁理、中天汇富许高飞、鹏扬基金王杨、趣时资产施桐、尚城资产杜新正、人保资产田垒、嘉实基金汪伦蔚、榕果投资侯波、源乐晟、平安银行刘颖飞、珠江人寿王钟杨、长城财富胡纪元、启石资产王永财、国赞基金郭玉磊、鸿运基金张丽青、金鹰基金郭元庆于2023年5月12日调研我司。

具体内容如下:

问:请介绍下公司各个业务现在的订单情况及增长目标。

答:公司的业务可以分为三个方向传统的沼气发电业务、碳减排业务以及移动储能供热业务。

在传统的沼气发电业务方面,目前填埋气业务占比大约为70%-80%,非传统填埋气业务(养殖场粪污、餐厨垃圾和厨余垃圾、垃圾焚烧厂渗滤液沼气等)占比大约为 20%-30%。未来,非传统填埋气业务每年有望增长 20%-30%。传统填埋气业务在国内可能会逐渐萎缩,而在东南亚和南美洲等地的填埋气业务将有所增长。对于碳减排业务,市场将受到全球经济和政策影响。去年实现了 670万元的收入,今年有望实现大幅增长,但具体增长情况还需观察市场和政策变化。 移动储能供热业务今年有望占公司销售收入的约 15%-20%,未来每年预计约有 30%左右的增长。总之,公司未来的增长主要依赖于非传统填埋气业务、碳减排业务和移动储能供热业务。问:请公司海外市场拓展是如何突破的?公司在国际市场的竞争优势在哪里?

答:重点关注东南亚和南美洲市场。在这些地区基本上还处于空白状态。在南美洲,我们选择了哥伦比亚,一个政策和法制相对健全稳定的国家。虽然我们调研过整个南美洲,包括巴西、阿根廷、智利、秘鲁等国,但前两个填埋气项目都落地在哥伦比亚。在东南亚,我们选择了马来西亚,这两个国家还都有棕榈油产业,生产过程产生的沼气也可以利用,我们也在拓展这类业务。

目前,我们在这些地区暂无强大的竞争对手。当前欧洲企业主要在欧洲区域开展业务,涉足南美不多。过去几年有过一些投资,但随着经济危机,他们的投资逐渐收缩。问:如何看待 CCER的重启节奏和价格的发展趋势?

答:今年亟需重启,因为今年是履约年,如果今年不重启,市场上现有的 CCER可能不足以满足履约需求。在 2017 年之前,市场已签发CCER减排量约 5000多万吨,市场上可供销售的 CCER数量不多,其中很多还掌握在国有企业手中。国有企业出售这些减排量的可能性不大,因为它们可能会为未来自己的业务需求而保留。因此,市场上可流通的CCER非常有限。

问:畜牧养殖业沼气发电空间也非常大,为什么之前没有发展起来,拓展难点在哪里?

答:难点在于多年前中国的养殖业主要由众多农村小养殖户组成,缺乏规模化养殖。这使得沼气粪便难以集中处理。现在,大型养殖场越来越多,如养猪场和养牛场。此外,过去很多奶源进口,但随着中国牛奶消费量的增加,现在蒙牛、伊利和君乐宝等很多国内企业自主发展大型养殖场,满足国内奶源需求,养殖场对粪污甲烷治理的需求也应运而生。

随着社会的发展,国内正鼓励规模化养殖,因为这有利于集中处理粪污和环保治理。随着政策的改变,市场前景将越来越好。例如,随着中国甲烷减排行动计划的推出,会出台更多前端监管政策,如养殖场的甲烷排放标准要求、甲烷监测及在线监测系统等。如果这些政策陆续出台,我们的市场将会更加广阔。问:移动储能供热业务有运输距离上的限制,针对这部分限制公司有没有考虑把距离高一下,有无这方面的战略规划,以及移动储能供热业务公司有没有规模化的战略规划?

答:我们目前的运输距离在一般情况下为 30 公里范围内是比较经济的。当然并非不能运输更远,如果客户报价高,技术上无问题,只是成本会相对较高。近期,我们也接触了一些距离较远但报价较高的客户。

其次,我们正在研究蒸汽加压技术,以提高车辆的运输效率。运输效率增加后,运输距离可以相应拉长。此外,我们也在尝试使用电动卡车头,因为燃油成本较高,而使用电力可提高远距离运输的经济性。最近,我们正在与一些电动卡车制造商合作试用他们的产品。 另外,我们还在探索如何获取更便宜的热源。例如,利用医废处理项目的蒸汽等低品质热源,通过技术应用提高其品质。如果我们能突破技术难题,利用低品质热源,那么运输距离可以更远,同时也能更快速、规模化地找到客户,我们正从这几个方面努力。问:移动储能供热在运输过程中的能源损耗率大概是多少?

答:目前,我们的损耗非常少,大概 5%左右。这得益于较短的运输距离,例如 10 公里或 20 公里,大约需要 20 分钟就能到达目的地。在现场,我们通常能在三四十分钟内完成热量的卸载。热量在我们的储存罐里最多储存一个小时,因此损耗非常小。

问:蒸汽采购成本及售价是多少?中间价差会受什么因素影响?

答:关于成本和价格方面,我们的利润率大约在 10%-15%,这是传统业务的利润率。蒸汽的采购价格大约在 150元/吨,根据距离远近销售价格在每吨三四百元。

问:关于移动储能,目前市场上有无其他的竞争对手?

答:市场上虽然有一些小公司从事类似业务,但它们的技术、规模及资金实力有限。公司在业务规模效应方面有优势。目前,我们已订购200多台车,已生产完工近 140台车。预计到今年年底,车辆数量将达到 300台左右。此外我们还在探讨新的业务模式,例如有些合作伙伴愿意进行运营管理,我们可以将车辆租赁给他们,并收取租赁费和专利费。这样一来,我们不再负责运营,市场拓展的速度也会快一些。

问:公司年报中显示移动储能供热业务毛利率较低,如果未来移动储能供热业务占比高的话,毛利率会不会受到影响?

答:移动储能的毛利率虽然较低,但公司碳交易的毛利率高达 90%以上,这将有助于平衡整体毛利率。实际上,我们的移动储能供热项目正在与相关部门研究如何将其开发成一个减排项目,从而可以卖绿证,因为我们没有增加用户新的能源消耗,实际上这是一种绿色能源。我们也正在研究如何将其开发成碳减排项目,或者发行绿色证书。如果能成功卖绿证,毛利率将会提高。因为卖蒸汽是传统的业务,是无法实现高毛利的。

问:对于蒸汽采购价格,会受其他能源的价格波动的影响吗?从采购与销售价差的角度来看的话,是不是比较稳定的?

答:采购价格实际上相对稳定,因为签订合同后至少一年内价格不会发生变化,市场价格也基本如此。另外,在一年签约期结束后,销售价格也不会发生大的变化。只是在冬天供暖季节,销售价格会略高,非供暖季价格稍低。整体价格波动实际上取决于稀缺性以及客户的需求量和生产方式。

例如,有些客户使用天然气锅炉,无法连续 24 小时生产,他们的燃气成本就会很高。但如果他们使用我们的蒸汽,这种情况就不会存在,因此我们可以将销售价格提高一些。百川畅银(300614)主营业务:沼气(主要为垃圾填埋气)治理项目的投资、建设与运营。

百川畅银2023一季报显示,公司主营收入9646.15万元,同比下降17.38%;归母净利润1127.96万元,同比下降58.96%;扣非净利润414.91万元,同比下降85.54%;负债率26.52%,投资收益289.44万元,财务费用532.03万元,毛利率23.13%。

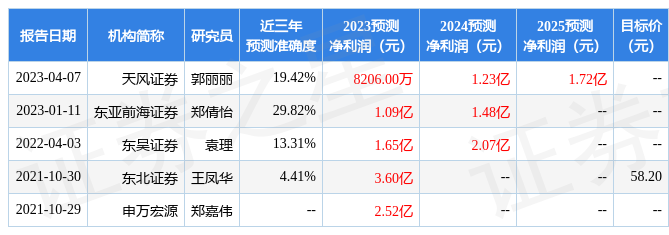

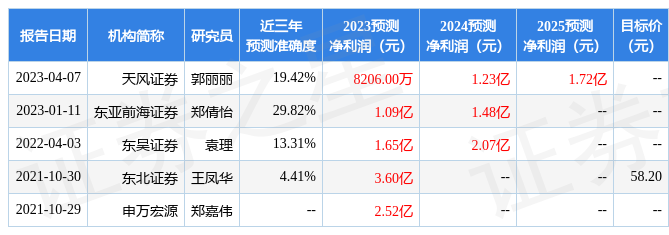

该股最近90天内共有1家机构给出评级,增持评级1家。

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流出3053.39万,融资余额减少;融券净流入219.92万,融券余额增加。根据近五年财报数据,证券之星估值分析工具显示,百川畅银(300614)行业内竞争力的护城河较差,盈利能力一般,营收成长性一般。财务可能有隐忧,须重点关注的财务指标包括:货币资金/总资产率、应收账款/利润率、应收账款/利润率近3年增幅。该股好公司指标2星,好价格指标2星,综合指标2星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26