IPO丨募资5.08亿元投建智能装备等项目,鑫信腾5月19日冲击创业板

深交所上市审核委员会2023年第33次审议会议将于5月19日召开,届时将审议深圳市鑫信腾科技股份有限公司(简称“鑫信腾”)IPO。

鑫信腾深耕智能制造装备领域多年,是一家专注于工业自动化和智能化设备研发、设计、生产和销售的高新技术企业。公司核心产品主要包括整机测试设备、模组测试设备、组包装设备以及线体自动化设备,主要应用于消费电子、汽车电子、新能源、半导体等领域,致力于帮助客户实现生产自动化、产线智能化以及“无人工厂”等产品制造环节的关键转型升级。

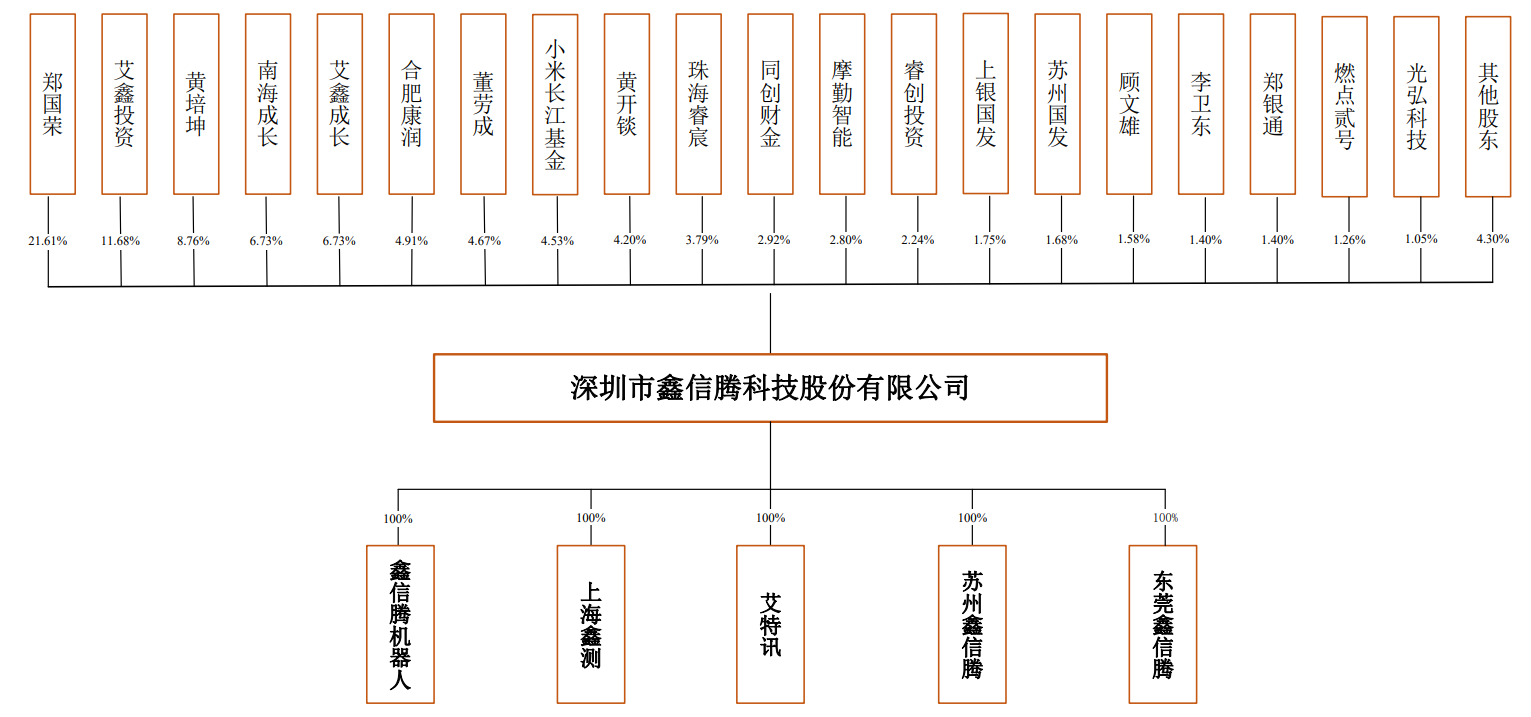

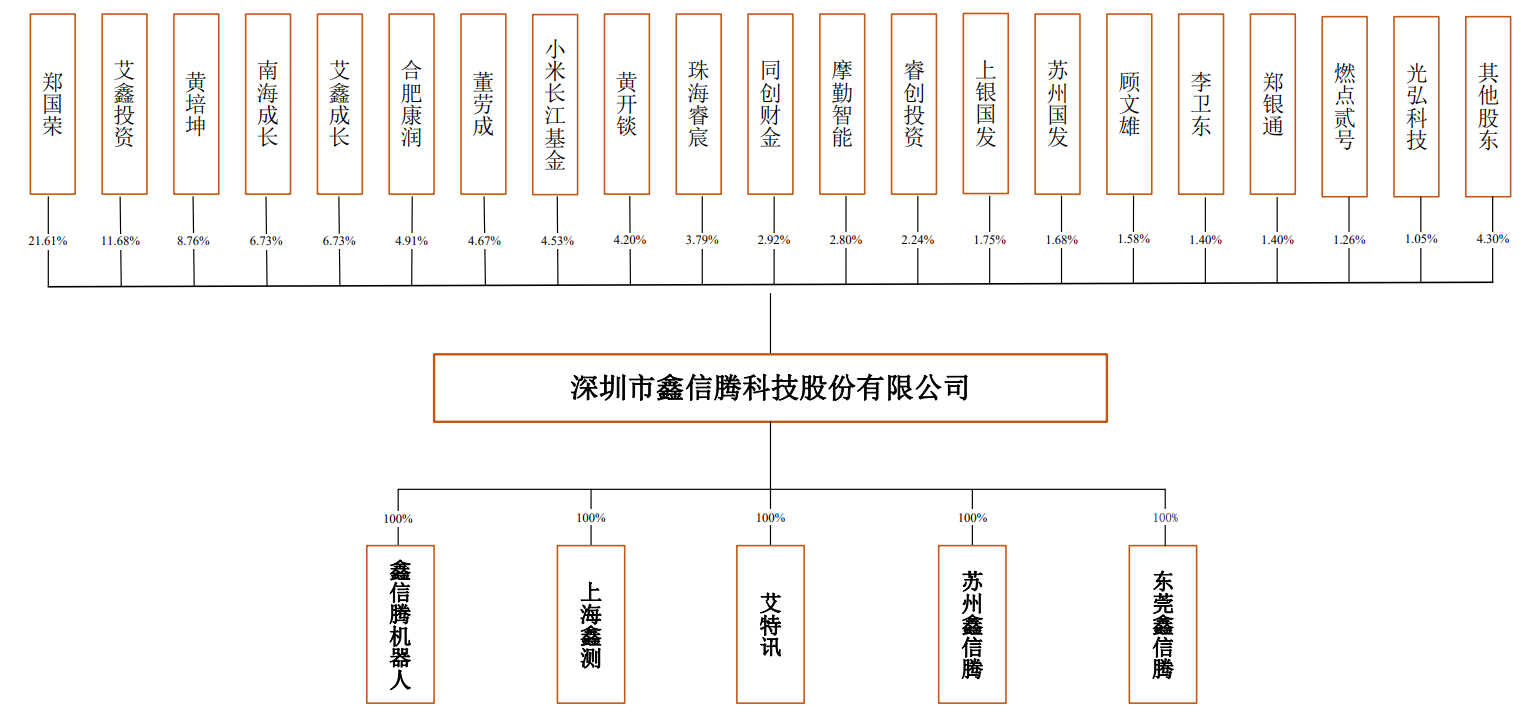

截至本招股说明书签署日,发行人股权结构如下:

图片来源:鑫信腾招股书

截至本招股说明书签署日,郑国荣直接持有公司21.61%的股份,通过担任艾鑫投资、艾鑫成长执行事务合伙人间接控制发行人18.41%的股份,直接和间接控制发行人40.01%的股份,系公司的控股股东及实际控制人。

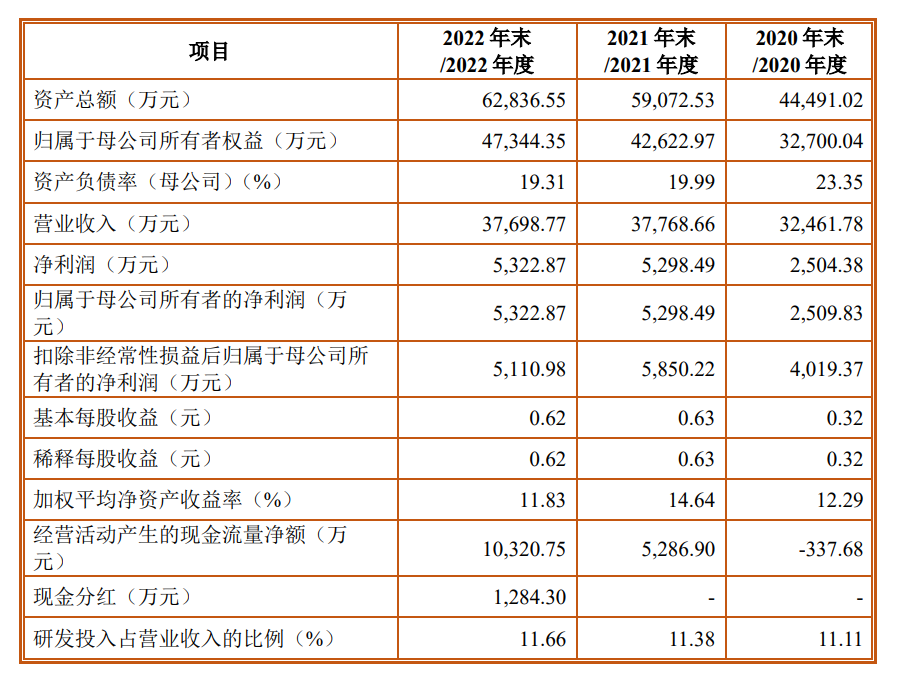

财务指标:

图片来源:鑫信腾招股书

鑫信腾实现营业收入分别为3.25亿元、3.78亿元、3.77亿元,对应实现归属净利润分别为2509.83万元、5298.49万元、5322.87万元。

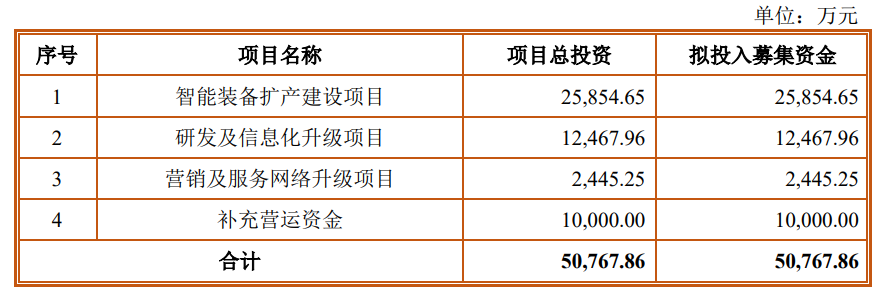

募集资金运用:

图片来源:鑫信腾招股书

本次发行募集资金扣除发行费用后拟投入以下项目:智能装备扩产建设项目、智能装备扩产建设项目、营销及服务网络升级项目、补充营运资金。

报告期内,公司生产主要采用“以销定产”的方式,即根据客户的订单进行定制化生产。公司销售均采取直销的销售模式,目前,公司已服务的重要客户包括小米、三星、华为、荣耀、vivo、OPPO、亚马逊、联想、传音等全球知名消费电子领域品牌客户,闻泰科技、华勤技术、龙旗科技等头部ODM企业,以及比亚迪、富士康、伟创力、光弘科技等大型EMS企业,公司已与上述知名企业达成长期、良好、稳定的合作关系。凭借着多年的积累,公司目前已经成为消费电子ODM行业市场占有率排名前列的检测设备供应商。

本条资讯来源界面有连云,内容与数据仅供参考,不构成投资建议。AI技术战略提供为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26